- Konsolidierter Umsatz von 22,9 Mrd. USD, im Vergleich zu 24,4 Mrd. USD im Vorjahr

- Konsolidierter Betriebsgewinn von 2,5 Mrd. USD; bereinigter konsolidierter Betriebsgewinn von 2,6 Mrd. USD

- Konsolidierte Gewinnspanne von 11,1 %

- Verwässerter EPS von 2,19 USD; bereinigter verwässerter EPS von 2,20 USD, im Vergleich zu 3,05 USD im Vorjahr

- Updates zur 2023 Finanzprognose

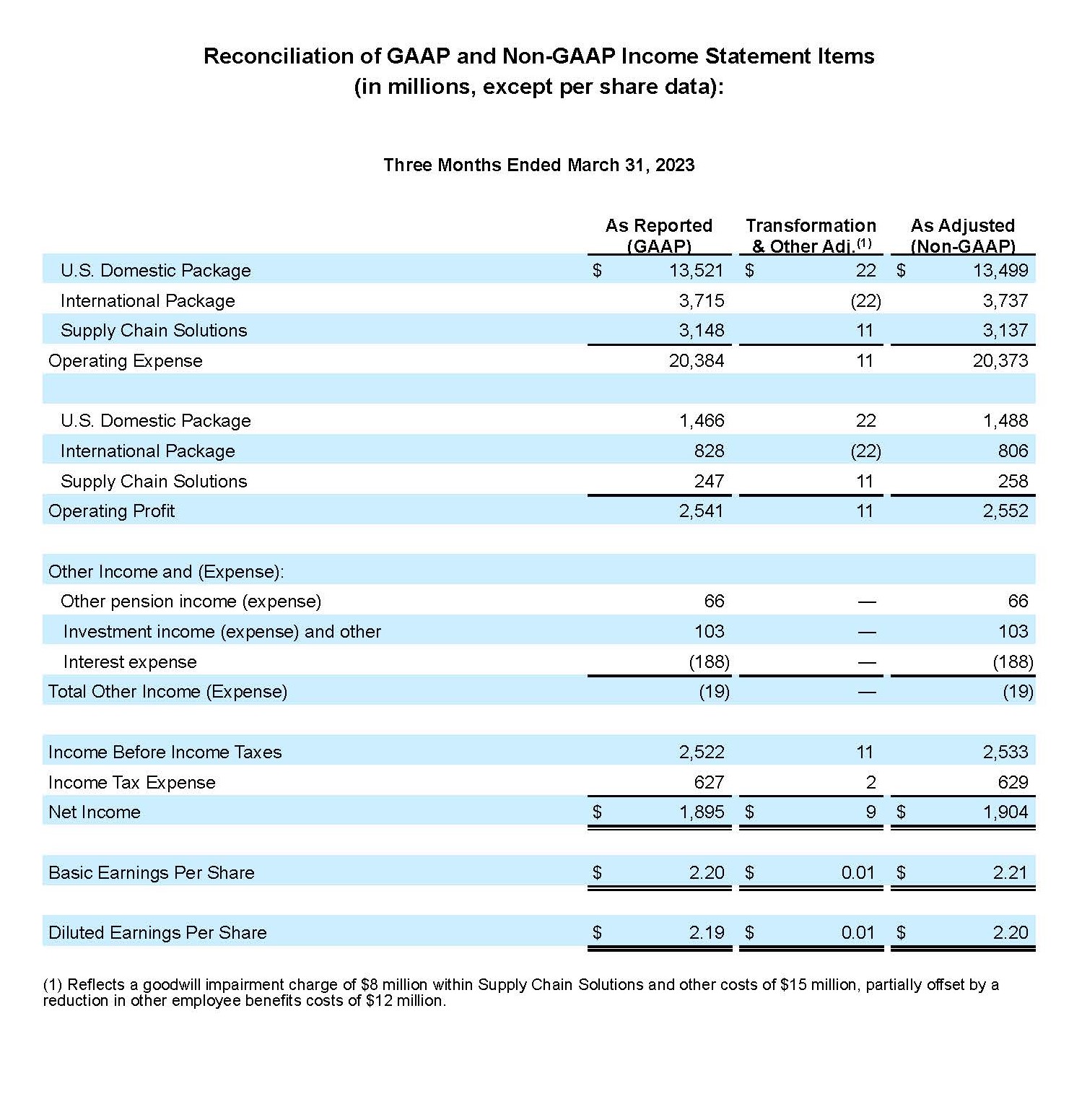

ATLANTA – 25. April 2023 – UPS (NYSE: UPS) hat heute den Konzernumsatz für das erste Quartal 2023 in Höhe von 22,9 Milliarden USD bekannt gegeben, ein Rückgang von 6,0 % im Vergleich zum ersten Quartal 2022. Das konsolidierte Betriebsergebnis betrug 2,5 Milliarden USD, ein Rückgang von 21,8 % im Vergleich zum ersten Quartal 2022 und ein Rückgang von 22,8 % auf bereinigter Basis. Der verwässerte Gewinn je Aktie für das Quartal betrug 2,19 USD; der bereinigte verwässerte Gewinn je Aktie von 2,20 USD lag um 27,9 % unter dem des gleichen Zeitraums im Vorjahr.

Die GAAP-Ergebnisse für das erste Quartal 2023 beinhalten eine Transformationsgebühr nach Steuern und andere Belastungen in Höhe von 9 Mio. USD bzw. von 0,01 USD je verwässerter Aktie.

„Ich möchte allen UPS Mitarbeitern dafür danken, dass sie unseren Kunden einen branchenführenden Service liefern“, sagte Carol Tomé, Chief Executive Officer von UPS. „Im ersten Quartal führte die Verlangsamung der US-Einzelhandelsumsätze zu einem geringeren Volumen als erwartet. Darüber hinaus waren wir mit einer anhaltenden Nachfrageschwäche in Asien konfrontiert. Als Reaktion darauf konzentrierten wir uns auf Aspekte, die wir kontrollieren können, und lieferten einen konsolidierten Betriebsgewinn und eine Gewinnspanne für das erste Quartal, die im Einklang mit unseren Basiszielen standen. Angesichts der derzeitigen Makrobedingungen erwarten wir weiterhin Druck auf das Volumen. Wir konzentrieren uns weiterhin auf die Steigerung der Produktivität bei gleichzeitiger Investition in Effizienz und Wachstumsmaßnahmen, die uns in die Lage versetzen werden, gestärkt aus diesem Nachfragezyklus hervorzugehen.“

US-Inlandssegment

|

Q1 2023 | Angepasst Q1 2023 |

1Q 2022 | Angepasst 1Q 2022 |

Umsatz | 14.987 Mio. USD |

| $15,124 M |

|

Operativer Gewinn | 1.466 Mio. USD | 1.488 Mio. USD | $1,662 M | $1,705 M |

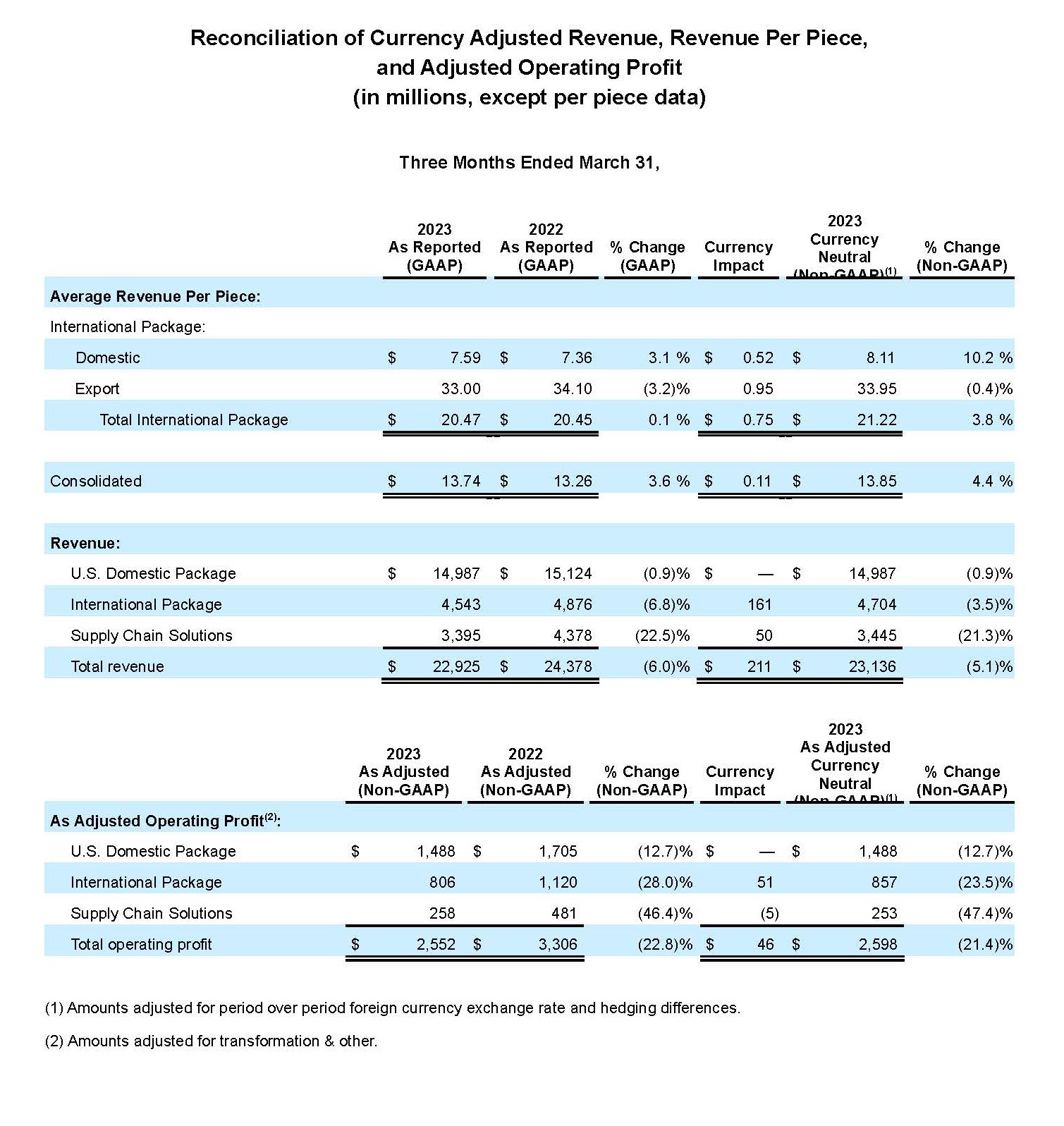

- Der Umsatz sank um 0,9 %, bedingt durch einen Rückgang von 5,4 % im durchschnittlichen Tagesvolumen. Das wurde jedoch durch eine Steigerung des Umsatzes pro Paket von 4,8 % fast ausgeglichen.

- Die Gewinnspanne betrug 9,8 %; die bereinigte Gewinnspanne 9,9 %.

Internationales Segment

|

Q1 2023 | Angepasst Q1 2023 |

1Q 2022 | Angepasst 1Q 2022 |

Umsatz | 4.543 Mio. USD |

| $4,876 M |

|

Operativer Gewinn | 828 Mio. USD | 806 Mio. USD | $1,116 M | $1,120 M |

- Der Umsatz verringerte sich um 6,8 %, bedingt durch einen Rückgang des durchschnittlichen Tagesvolumens von 6,2 % aufgrund eines geringeren Inlandsvolumens und einer Flaute in den chinesischen Handelswegen.

- Die Gewinnspanne betrug 18,2 %; die bereinigte Gewinnspanne betrug 17,7 %.

Supply Chain Solutions1

|

Q1 2023 | Angepasst Q1 2023 |

1Q 2022 | Angepasst 1Q 2022 |

Umsatz | 3.395 Mio. USD |

| $4,378 M |

|

Operativer Gewinn | 247 Mio. USD | 258 Mio. USD | $473 M | $481 M |

1 Besteht aus Betriebssegmenten, die die Kriterien eines meldepflichtigen Segments gemäß ASC Topic 280 – Segmentberichterstattung nicht erfüllen.

- Der Umsatz sank um 22,5 % aufgrund von Rückgängen in Marktpreisen und Volumen für Fracht, teilweise ausgeglichen durch das Wachstum im Geschäftsbereich Gesundheitswesen.

- Die Gewinnspanne betrug 7,3 %; die bereinigte Gewinnspanne betrug 7,6 %.

Ausblick für 2023

Das Unternehmen liefert Richtwerte auf bereinigter Basis (Non-GAAP), da es nicht möglich ist, eine Abstimmung vorauszusagen oder bereitzustellen, welche die Auswirkungen zukünftiger Rentenanpassungen oder anderer unerwarteter Ereignisse widerspiegelt, die in berichteten (GAAP) Ergebnissen enthalten wären und von wesentlicher Bedeutung sein könnten.

Im Januar veröffentlichte UPS eine Spanne für seine Finanzziele für 2023, basierend auf der makroökonomischen Prognose zu diesem Zeitpunkt. Im Laufe des ersten Quartals 2023 hat sich das globale Volumenumfeld aufgrund schwieriger makroökonomischer Bedingungen und Veränderungen im Verbraucherverhalten verschlechtert. Im Ergebnis dessen erwartet UPS, dass sich der Umsatz und die bereinigte Gewinnspanne für das gesamte Jahr am unteren Ende der zuvor angegebenen Spanne bewegen werden.

Die Finanzziele für das Gesamtjahr 2023 sind:

- Konsolidierter Umsatz von rund 97 Milliarden USD

- Konsolidierte, bereinigte Gewinnspanne von rund 12,8 %

- Investitionen in Höhe von ca. 5,3 Milliarden USD

- Dividendenzahlungen, vorbehaltlich der Zustimmung des Vorstands, von ca. 5,4 Milliarden USD

- Geplante Aktienrückkäufe in Höhe von ca. 3 Milliarden USD

* „Bereinigte“ Beträge sind nicht-GAAP-konforme Finanzkennzahlen. Siehe den Anhang zu dieser Veröffentlichung für eine Erläuterung der nicht-GAAP-konformen Finanzkennzahlen, einschließlich einer Überleitung zur damit am meisten korrelierenden GAAP-Kennzahl.

Kontakte:

UPS Medienarbeit: 404-828-7123 oder pr@ups.com

UPS Investor Relations: 404-828-6059 (Option 4) oder investor@ups.com

# # #

Informationen zur Telefonkonferenz

UPS CEO Carol Tomé und CFO Brian Newman besprechen in einer Telefonkonferenz mit Anlegern und Analysten am 25. April 2023 um 8:30 Uhr ET die Ergebnisse des ersten Quartals. Für andere wird die Telefonkonferenz live im Internet übertragen. Besuchen Sie www.investors.ups.com und klicken Sie auf „Earnings Conference Call“, um auf die Konferenz zuzugreifen. Zusätzliche Finanzinformationen sind in den detaillierten Abschlüssen enthalten, die auf www.investors.ups.com unter „Quarterly Earnings and Financials“ veröffentlicht werden und als Anlage zu unserem aktuellen Bericht auf Formular 8-K bei der SEC eingereicht wurden.

Über UPS

UPS (NYSE: UPS) ist mit einem Umsatz von 100,3 Mrd. USD im Jahr 2022 eines der weltweit größten Unternehmen und bietet eine große Bandbreite an integrierten Logistiklösungen für Kunden in über 220 Ländern und Gebieten. Mit einem Fokus auf die Zielvorgabe „Wir bringen unsere Welt voran, indem wir das liefern, was zählt“, verfolgen die über 500.000 Mitarbeiter des Unternehmens eine Strategie, die einfach formuliert ist und kraftvoll umgesetzt wird: Kundenorientiert. Von Beschäftigten geführt. Von Innovation angetrieben. UPS hat sich verpflichtet, seine Auswirkungen auf die Umwelt zu reduzieren und die Gemeinden zu unterstützen, in denen wir weltweit tätig sind. UPS hat auch eine unerschütterliche Haltung bei der Unterstützung von Vielfalt, Gleichberechtigung und Teilhabe. Weitere Informationen finden Sie unter www.ups.com, www.about.ups.com und www.investors.ups.com.

Zukunftsgerichtete Aussagen

Diese Veröffentlichung, unser Jahresbericht auf Formular 10-K für das Geschäftsjahr zum 31. Dezember 2022 und unsere anderen Einreichungen bei der Securities and Exchange Commission enthalten und können in der Zukunft „zukunftsgerichtete Aussagen“ im Sinne des Private Securities Litigation Reform Act von 1995 enthalten. Aussagen, die nicht von aktuellen oder historischen Fakten stammen, und alle Aussagen, die von Begriffen begleitet werden, wie „werden“, „glauben“, „prognostizieren“, „erwarten“, „schätzen“, „nehmen an“, „beabsichtigen“, „erhoffen“, „anpeilen“, „planen“ sowie ähnliche Begriffe sind als zukunftsgerichtete Aussagen gedacht. Zukunftsgerichtete Aussagen unterliegen den Safe-Harbor-Bestimmungen der Bundeswertpapiergesetze gemäß Abschnitt 27A des Securities Act von 1933 und des Abschnitts 21E des Securities Exchange Act von 1934.

Von Zeit zu Zeit nutzen wir schriftliche oder mündliche zukunftsgerichtete Aussagen auch in anderen veröffentlichten Materialien. Zukunftsgerichtete Aussagen können sich auf unsere Absichten, Überzeugungen, Prognosen oder aktuellen Erwartungen bezüglich unserer strategischen Ausrichtung, Aussichten, zukünftiger Ergebnisse oder zukünftiger Ereignisse beziehen; sie beziehen sich nicht ausschließlich auf historische oder aktuelle Fakten. Das Management ist der Meinung, dass diese zukunftsgerichteten Aussagen zu dem Zeitpunkt, an dem sie erfolgen, angemessen sind. Es ist jedoch Vorsicht geboten, sich nicht in unangemessener Weise auf zukunftsgerichtete Aussagen zu verlassen, da solche Aussagen nur zu dem Zeitpunkt gelten, an dem sie gemacht werden, und die Zukunft naturgemäß nicht mit Sicherheit vorhergesagt werden kann.

Zukunftsgerichtete Aussagen unterliegen bestimmten Risiken und Ungewissheiten, die dazu führen könnten, dass die tatsächlichen Ergebnisse sich wesentlich von unserer historischen Erfahrung und unseren gegenwärtigen Erwartungen oder den erwarteten Ergebnissen unterscheiden werden. Zu diesen Risiken und Ungewissheiten gehören unter anderem die Auswirkungen von: fortgesetzten Unsicherheiten im Zusammenhang mit der COVID-19-Pandemie; Veränderungen der allgemeinen wirtschaftlichen Bedingungen in den USA oder international; Evolution der Branche und wesentlichem Wettbewerb; Veränderungen in unseren Beziehungen zu unseren bedeutenden Kunden; unserer Fähigkeit, qualifizierte Mitarbeiter anzuziehen und zu binden; Streiks, Arbeitsunterbrechungen oder -verlangsamungen durch unsere Mitarbeiter; Ergebnissen von Verhandlungen und Ratifikationen von Arbeitsverträgen; unserer Fähigkeit, unser Markenimage und den Ruf unseres Unternehmens zu wahren; erhöhten oder komplexeren physischen Sicherheitsanforderungen; einer erheblichen Datenverletzung oder einer Störung des Informationssystems; globalem Klimawandel; Unterbrechungen unseres Geschäfts oder Auswirkungen darauf durch natürliche oder von Menschen verschuldete Ereignisse oder Katastrophen, einschließlich Terrorangriffen, Epidemien oder Pandemien; Belastung durch sich ändernde wirtschaftliche, politische und soziale Entwicklungen auf internationalen Märkten; unserer Fähigkeit, die erwarteten Vorteile aus unseren Erwerbungen, Veräußerungen, Joint-Ventures oder strategischen Allianzen zu realisieren; Auswirkungen sich verändernder Energiepreise, einschließlich Benzin, Diesel und Jet-Treibstoff, und Unterbrechungen bei der Beschaffung dieser Rohstoffe; Wechselkurs- oder Zinsschwankungen; unserer Fähigkeit, unseren zukünftigen Kapitalinvestitionsbedarf korrekt zu prognostizieren; Erhöhung unserer Ausgaben oder Finanzierungspflichten im Zusammenhang mit Gesundheit der Mitarbeiter, Gesundheit der Pensionäre und/oder Rentenleistungen; unserer Fähigkeit, Versicherungs- und Schadenskosten zu managen; Veränderungen der Geschäftsstrategie, der behördlichen Vorschriften oder der Wirtschafts- oder Marktbedingungen, die zu einer Wertminderung unserer Vermögenswerte führen können; möglichen zusätzlichen Steuerverbindlichkeiten in den USA oder international; zunehmend strengeren Gesetzen und Vorschriften, darunter in Bezug auf den Klimawandel; potentiellen Ansprüchen oder Rechtsstreitigkeiten im Zusammenhang mit Arbeits- und Beschäftigungsverhältnissen, Personenschäden, Sachschäden, Geschäftspraktiken, Umwelthaftung und anderen Angelegenheiten; und anderen Risiken, die in unseren Einreichungen bei der Securities and Exchange Commission von Zeit zu Zeit besprochen werden, einschließlich in unserem Jahresbericht auf Formular 10-K für das Geschäftsjahr zum 31. Dezember 2022 und in später eingereichten Berichten. Sie sollten die Beschränkungen und Risiken in Verbindung mit zukunftsgerichteten Aussagen berücksichtigen und sich nicht über Gebühr auf die Richtigkeit der Prognosen, die in diesen zukunftsgerichteten Aussagen enthalten sind, verlassen. Wir verpflichten uns nicht zur Aktualisierung der zukunftsgerichteten Aussagen, um Ereignisse, Umstände, Änderungen der Erwartungen oder das Auftreten unvorhergesehener Ereignisse nach dem Datum dieser Aussagen widerzuspiegeln, sofern dies nicht gesetzlich vorgeschrieben ist.

Informationen, einschließlich Vergleiche mit früheren Perioden, spiegeln eventuell geänderte Ergebnisse wider. Im Anhang finden Sie eine Abstimmung von angepassten Ergebnissen und anderen nicht GAAP-konformen Finanzkennzahlen.

Abstimmung von GAAP- und Non-GAAP-Kennzahlen

Von Zeit zu Zeit ergänzen wir die Berichterstattung über unsere nach allgemein anerkannten Rechnungslegungsgrundsätzen („GAAP“) ermittelten Finanzinformationen durch bestimmte nicht GAAP-konforme Finanzkennzahlen.

Die bereinigten Finanzkennzahlen sollten als Ergänzung und nicht als Alternative zu den in Übereinstimmung mit GAAP berichteten Ergebnissen betrachtet werden. Unsere bereinigten Finanzkennzahlen stellen keine umfassende Grundlage für die Rechnungslegung dar und sind daher möglicherweise nicht mit ähnlich betitelten Kennzahlen anderer Unternehmen vergleichbar.

Zukunftsgerichtete nicht GAAP-konforme Kennzahlen

Bei der Vorlage zukunftsgerichteter nicht GAAP-konformer Kennzahlen ist es uns gelegentlich nicht möglich, quantitative Überleitungen zu den am ehesten korrelierenden GAAP-Kennzahlen zu liefern, da Zeitpunkt, Höhe oder Art der Anpassungen ungewiss sind und in jeder Periode wesentlich sein können.

Wechselkursschwankungen und Hedging-Aktivitäten

Währungsneutraler Umsatz, Umsatz pro Stück und Betriebsgewinn schließen die Auswirkungen von Wechselkursänderungen und jeglichen Absicherungsaktivitäten für Fremdwährungsrisiken beim Periodenvergleich aus. Diese Kennzahlen werden berechnet, indem der ausgewiesene Umsatz, Umsatz pro Paket und operative Gewinn des aktuellen Zeitraums in USD durch den durchschnittlichen Wechselkurs des aktuellen Zeitraums geteilt werden. Daraus ergibt sich der Umsatz, Umsatz pro Paket und operative Gewinn in lokaler Währung für den aktuellen Zeitraum. Diese abgeleiteten Werte werden dann mit dem durchschnittlichen Wechselkurs multipliziert, der zur Ermittlung der Vergleichswerte für jeden Monat des Vorjahreszeitraums herangezogen wurde (unter Berücksichtigung der Auswirkungen von Währungssicherungsgeschäften im Quartalsvergleich). Die Differenz zwischen dem ausgewiesenen Umsatz, Umsatz pro Paket und operativen Gewinn des aktuellen Zeitraums in USD und dem abgeleiteten Umsatz, dem Umsatz pro Paket und dem operativen Ergebnis des aktuellen Zeitraums in USD gibt die Auswirkungen der Wechselkurse und Währungssicherungsgeschäften im Quartalsvergleich an.

Änderungen am Leistungsprämienprogramm

Im Jahr 2022 haben wir einige strukturelle Änderungen an unseren Leistungsprämienprogrammen vorgenommen, die zu einer einmaligen, nicht liquiditätswirksamen Belastung in Verbindung mit der beschleunigten Freigabe bestimmter aktienbasierter Leistungsprämien führten. Eine Wiederholung dieses Vorgangs ist nicht vorgesehen. Wir haben die Darstellung von Betriebsgewinn, Gewinnspanne, Gewinn vor Ertragssteuern, Nettogewinn und Gewinn je Aktie durch Nicht-GAAP-Kennzahlen ergänzt, welche die Auswirkungen dieser Änderungen nicht berücksichtigen. Unserer Meinung nach können Nutzer unserer Finanzberichte zugrunde liegende Wachstumstrends bei den Ausgaben für Vergütung und Sozialleistungen besser erkennen, wenn die Auswirkungen dieser Änderungen ausgeklammert werden.

Änderungen im geschätzten Restwert langlebiger Assets

Im vierten Quartal 2022 verzeichneten wir eine einmalige, nicht liquiditätswirksame Belastung aufgrund der Minderung des geschätzten Restwerts unserer MD-11-Flotte. Wir haben die Darstellung von Betriebsgewinn, Gewinnspanne, Gewinn vor Ertragssteuern, Nettogewinn und Gewinn je Aktie durch Nicht-GAAP-Kennzahlen ergänzt, welche die Auswirkungen dieser Belastung nicht berücksichtigen. Unserer Meinung nach können Nutzer unserer Finanzberichte die laufenden Kosten in Verbindung mit unseren langlebigen Assets besser erkennen, wenn die Auswirkungen dieser Belastung ausgeklammert werden.

Umstrukturierung und andere Kosten

Das bereinigte EBITDA, das operative Ergebnis, die Gewinnspanne, das Ergebnis vor Ertragssteuern, der Nettoertrag und der Gewinn je Aktie beinhalten ggf. keine Auswirkungen von Belastungen im Zusammenhang mit Restrukturierungstätigkeiten, Wertberichtigungen von Geschäfts- oder Firmenwerten und Vermögenswerten sowie Veräußerungen. Unserer Meinung nach können Nutzer unserer Finanzberichte die zugrunde liegende Unternehmensleistung besser aus der Perspektive des Managements betrachten, wenn die Auswirkungen dieser Belastungen ausgeklammert werden. Wir berücksichtigen diese Kosten nicht, wenn wir die Betriebsleistung unserer Geschäftsbereiche bewerten, Entscheidungen zur Zuweisung von Ressourcen treffen und Leistungsprämien festlegen.

Gewinne und Verluste bei Altersvorsorgeplänen und Ruhestandskrankenversicherungen

Wir haben Veränderungen beim Zeitwert des Vorsorgevermögens und versicherungsmathematische Nettogewinne und -verluste außerhalb des 10%-Korridors (definiert als 10 % des höheren Wertes aus dem beizulegenden Zeitwert der Planvermögenswerte und den prognostizierten Leistungsverpflichtungen des Plans) sowie Gewinne und Verluste aufgrund von Plankürzungen und Abfindungen für unsere Altersvorsorge und Vorsorgeleistungen als unmittelbaren Teil des Ertrags (Aufwand) und Sonstige in den konsolidierten Gewinn- und Verlustrechnungen verbucht. Wir haben die Darstellung unseres Ertrags vor Ertragssteuern, des Nettoertrags und des Ergebnisses je Aktie durch angepasste Kennzahlen ergänzt, welche die Auswirkungen von diesen Gewinnen und Verlusten und die dazugehörigen Ertragssteuerauswirkungen nicht berücksichtigen. Wir sind der Meinung, dass der Ausschluss dieser Gewinne und Verluste aus dem leistungsorientierten Plan wichtige Zusatzinformationen liefert, indem die mit Planänderungen und kurzfristigen Änderungen der Marktzinssätze, Aktienwerte und ähnlichen Faktoren verbundene Volatilität beseitigt wird.

Die Auswirkungen auf die latenten Ertragssteuern der Pensions- und Ruhestandsanpassungen werden durch die Multiplikation des gegenwärtig geltenden Regelsteuersatzes der jeweiligen Steuerjurisdiktion, wie z. B. der US-Bundesgerichtsbarkeit und der verschiedenen staatlichen und nicht staatlichen Gerichtsbarkeiten der USA, mit den Anpassungen berechnet.

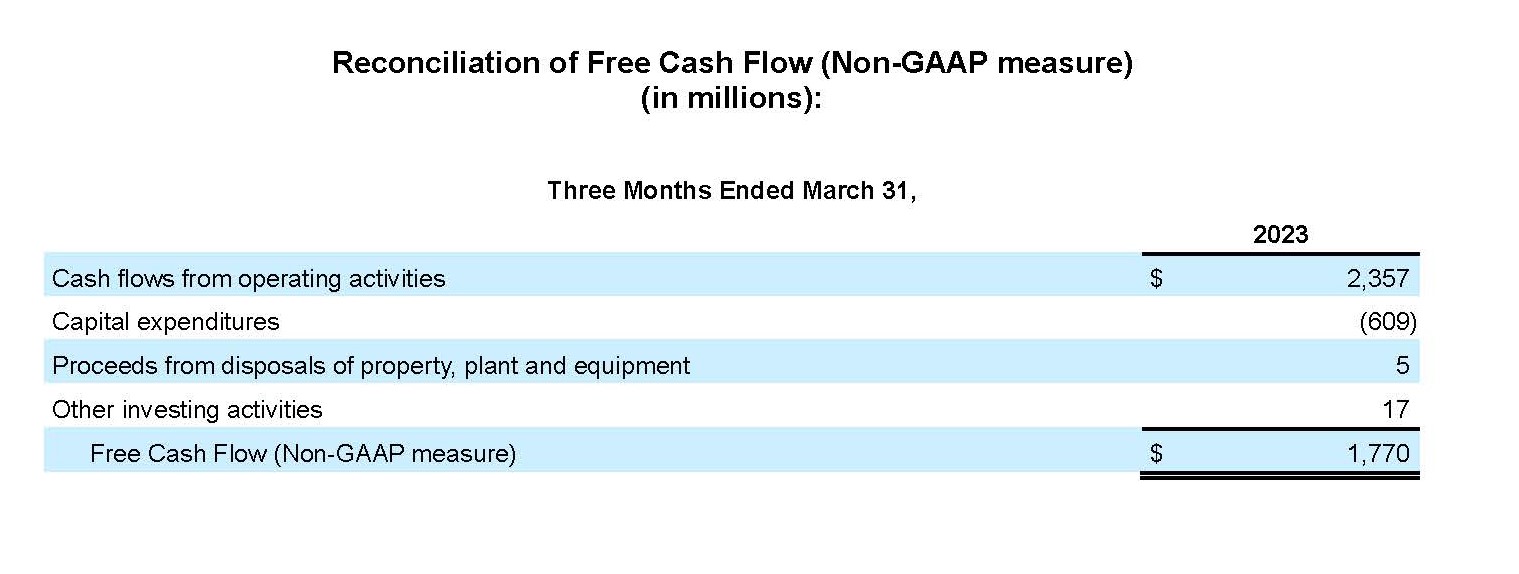

Freier Cashflow

Die frei verfügbaren Barmittel berechnen wir folgendermaßen: Cashflow aus betrieblichen Tätigkeiten abzüglich Kapitalaufwendungen, Erlöse aus der Veräußerung von Immobilien, Betriebsstätten und Anlagen sowie zuzüglich bzw. abzüglich der Nettoveränderungen anderer Anlageaktivitäten. Der frei verfügbare Cashflow ist unserer Ansicht nach ein wichtiger Indikator für die Höhe der im Rahmen unserer laufenden Geschäftstätigkeit generierten Barmittel. Wir verwenden ihn als Kennzahl für zusätzliche Barmittel, die wir nutzen können, um sie in unser Geschäft zu investieren, unsere Verbindlichkeiten zu begleichen und an Aktionäre zurückzuzahlen.

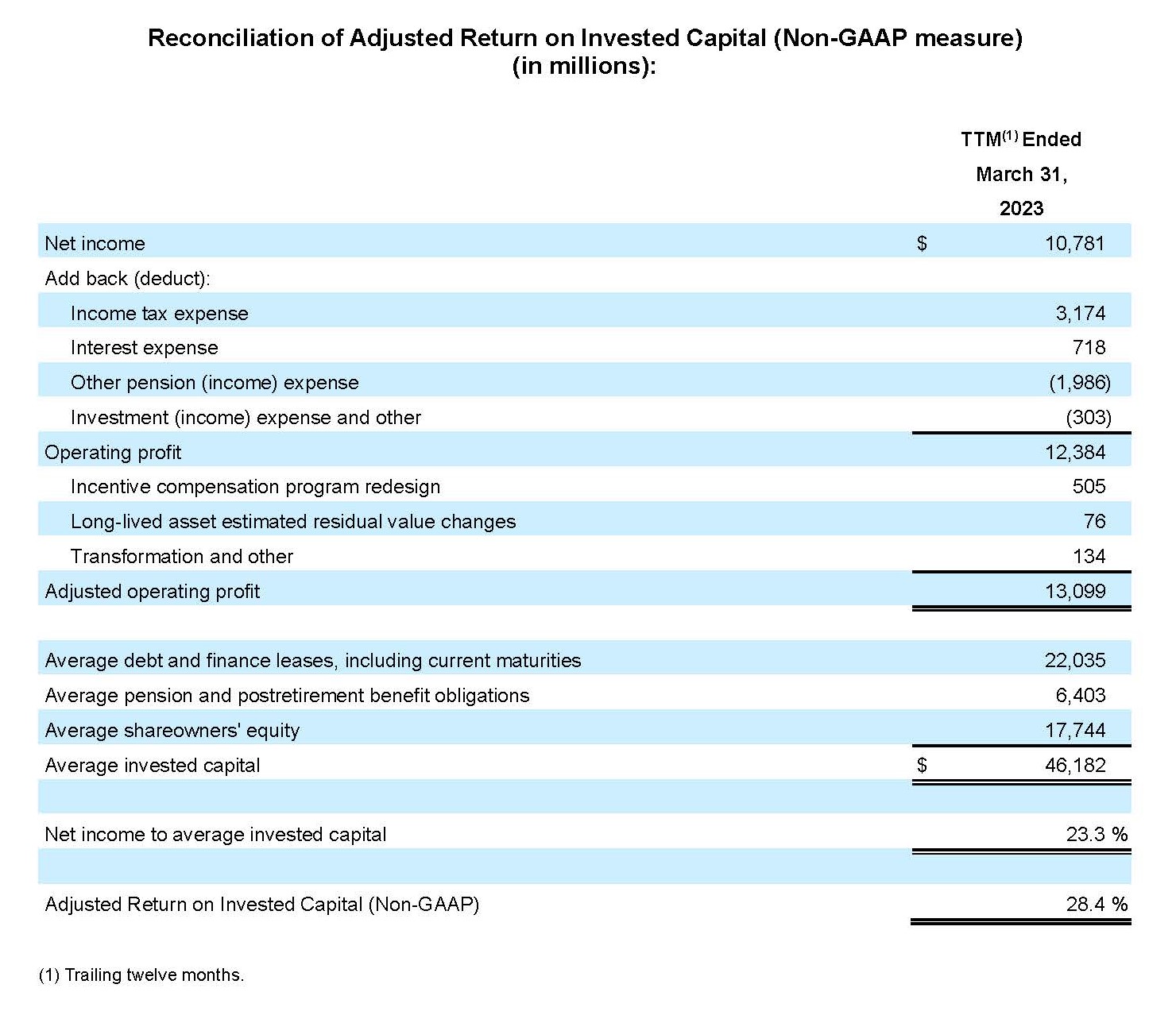

Bereinigte Rendite auf das investierte Kapital

Der bereinigte ROIC wird berechnet als das bereinigte Betriebsergebnis der letzten zwölf Monate („TTM“), dividiert durch den Durchschnitt der Gesamtverschuldung, der langfristigen Pensions- und pensionsähnlichen Verpflichtungen und des Eigenkapitals zum Ende der aktuellen Periode und zum Ende der entsprechenden Vorjahresperiode. Da der bereinigte ROIC keine nach GAAP definierte Kennzahl ist, berechnen wir ihn zum Teil anhand von nicht GAAP-konformen Kennzahlen, die unserer Meinung nach am ehesten unsere laufende Geschäftsentwicklung widerspiegeln. Wir halten den bereinigten ROIC für eine nützliche Kennzahl, um die Effektivität und Effizienz unserer langfristigen Kapitalinvestitionen zu bewerten.

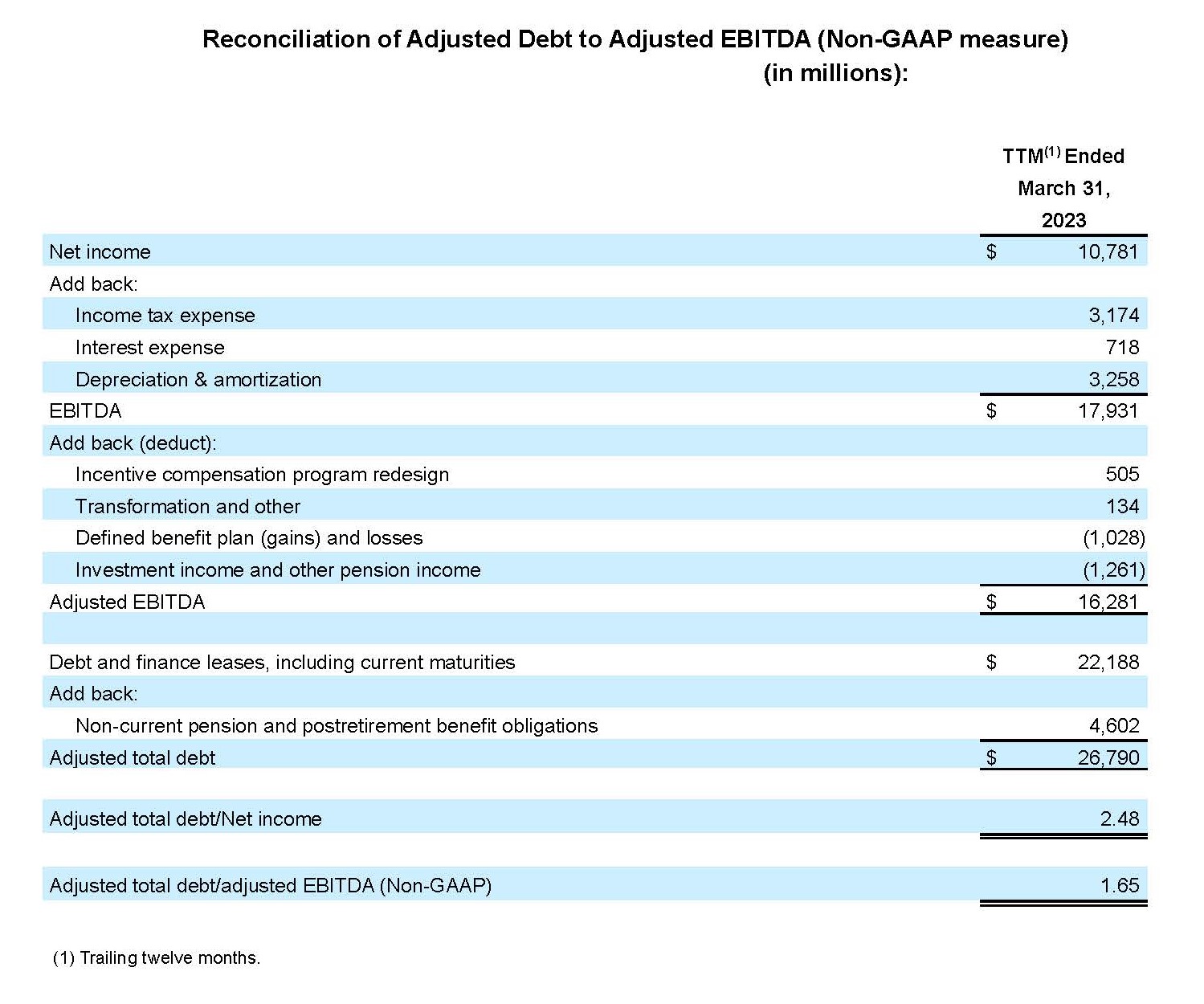

Bereinigte Gesamtverschuldung/bereinigtes EBITDA

Die bereinigte Gesamtverschuldung ist definiert als unsere langfristigen Schulden und Finanzierungsleasingverträge, einschließlich kurzfristiger Fälligkeiten, zuzüglich langfristiger Pensions- und Ruhestandsverpflichtungen. Das bereinigte EBITDA wird definiert als Ergebnis vor Zinsen, Steuern, Abschreibungen und Amortisation, bereinigt um die Auswirkungen von Änderungen am Leistungsprämienprogramm, Transformations- und andere Kosten, Gewinne und Verluste bei Vorsorgeplänen und andere Einkünfte. Wir sind der Ansicht, dass das Verhältnis der bereinigten Gesamtverschuldung zum bereinigten EBITDA ein wichtiger Indikator für unsere Finanzkraft ist und ein Verhältnis ist, das von Dritten bei der Bewertung der Höhe unserer Verschuldung verwendet wird.