- Ingresos consolidados de 21 200 millones de dólares

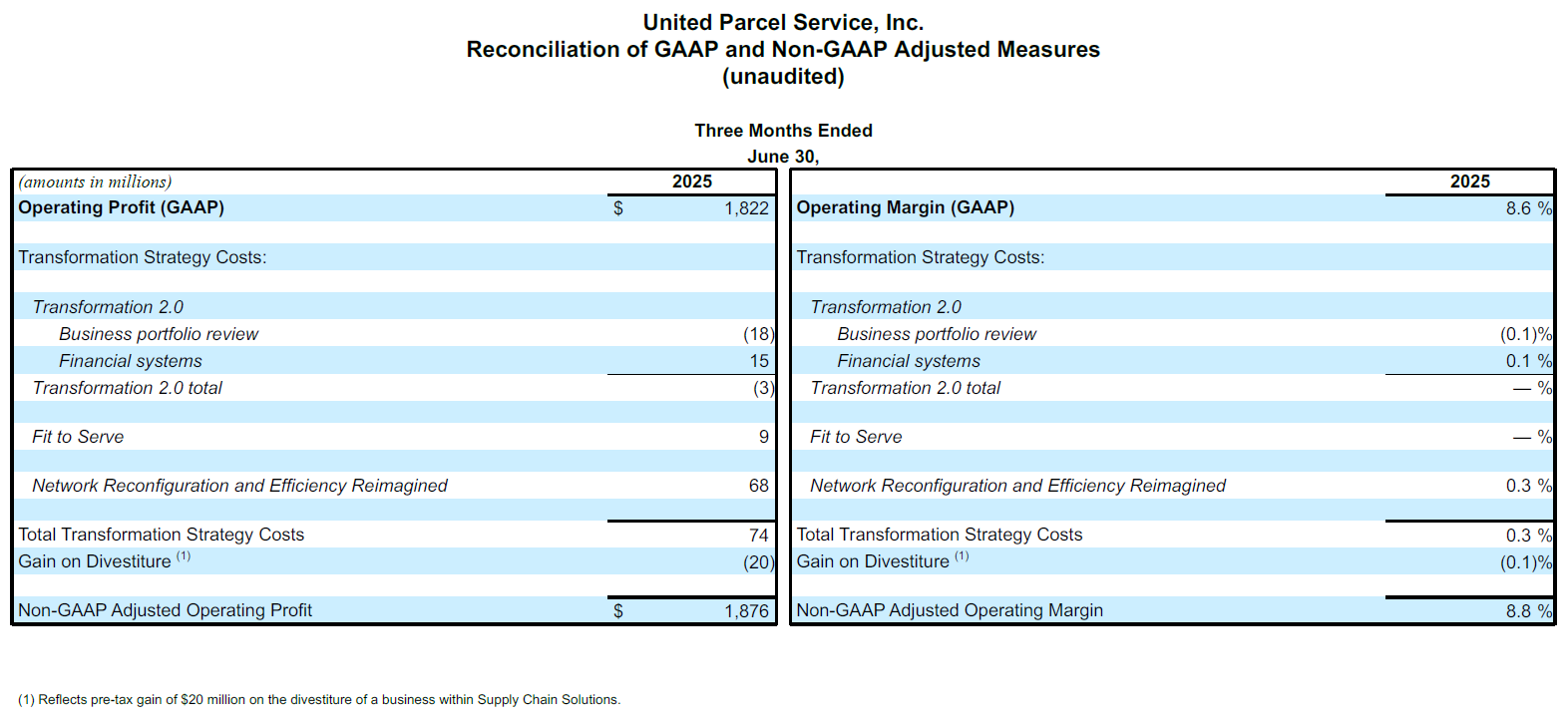

- Margen operativo consolidado del 8,6 %; margen operativo consolidado ajustado* no conforme con los PCGA del 8,8 %

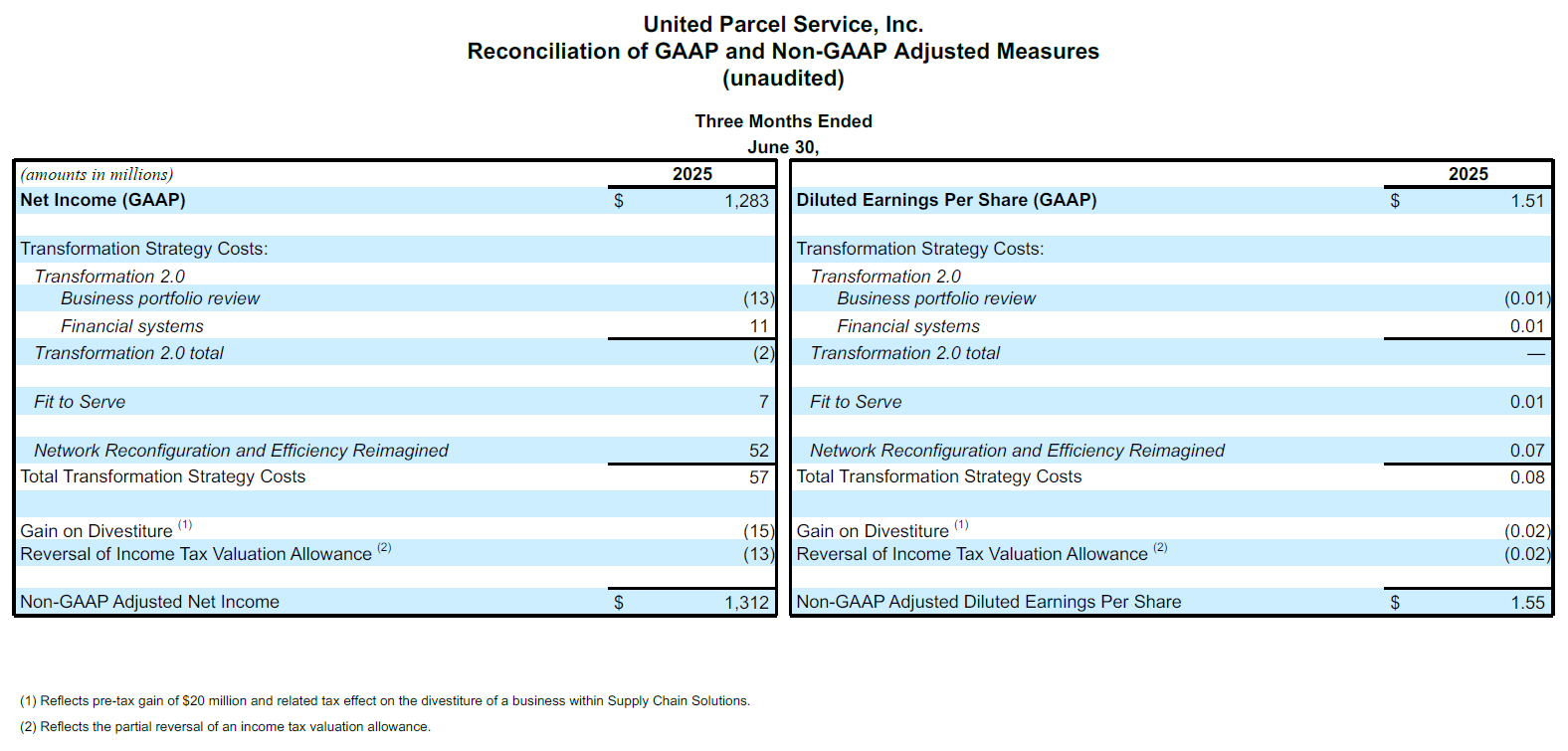

- EPS diluido de 1,51 dólares; ajustado no conforme con los PCGA EPS diluido de 1,55 dólares

- En camino de alcanzar el objetivo de ahorro anual gracias a la reconfiguración de la red y a las iniciativas de eficiencia reinventada

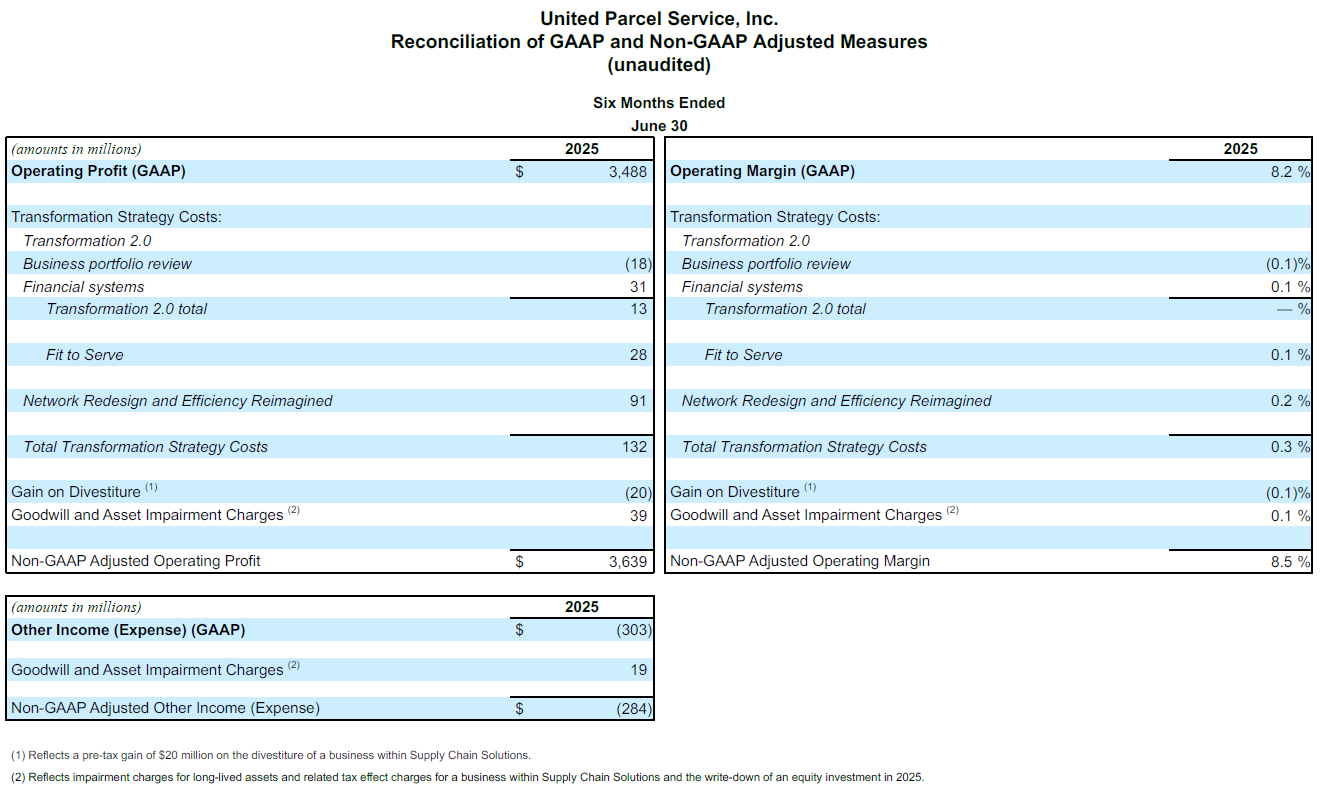

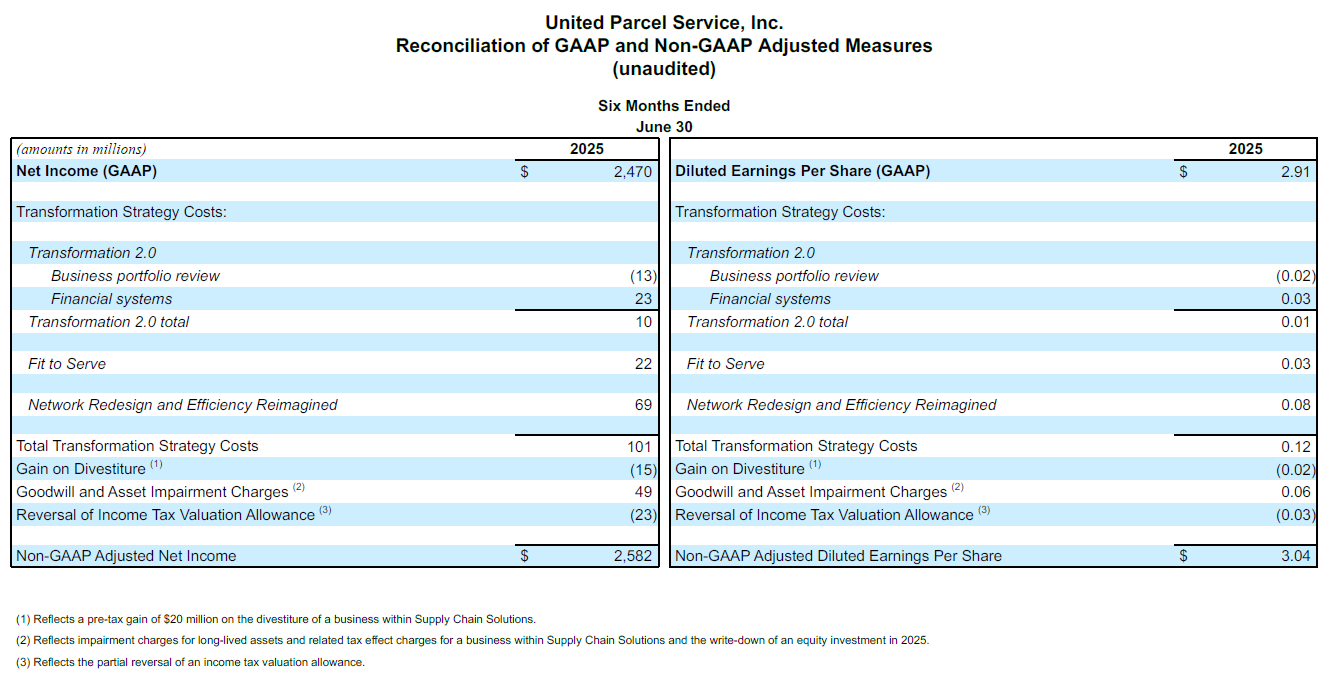

ATLANTA – 29 de julio de 2025 – UPS (NYSE:UPS) anunció hoy ingresos consolidados de 21 200 millones de dólares en el segundo trimestre de 2025. Los beneficios operativos consolidados fueron de 1800 millones de dólares; 1900 millones de dólares sobre una base ajustada no conforme con PCGA. Los beneficios diluidos por acción fueron de 1,51 dólares para el trimestre; los beneficios diluidos ajustados por acción no conformes con los PCGA fueron de 1,55 dólares.

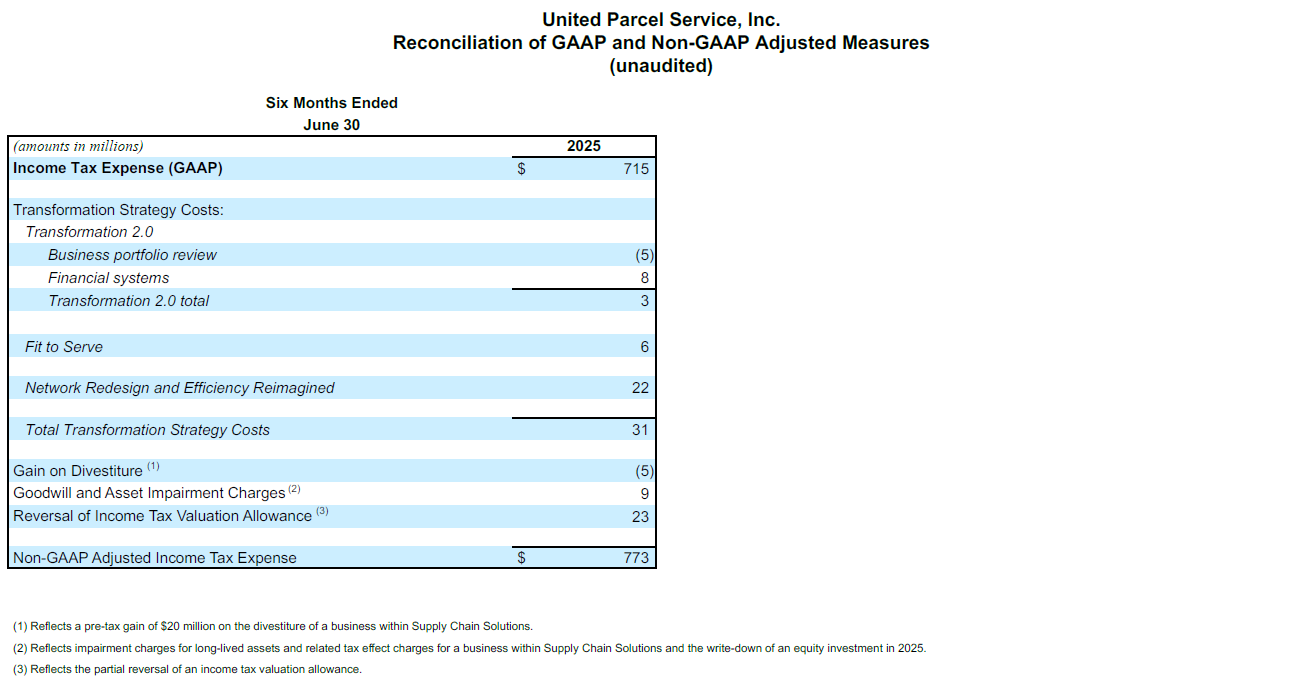

Para el segundo trimestre de 2025, los resultados conformes a los PCGA incluyen un cargo neto de 29 millones de dólares, o 0,04 dólares por acción diluida, compuesto por costos de estrategia de transformación después de impuestos de 57 millones de dólares, compensados parcialmente por una ganancia de 15 millones de dólares resultante de la desinversión en un negocio dentro de Supply Chain Solutions y un beneficio de 13 millones de dólares resultante de la reversión parcial de una reserva por valuación del impuesto a la renta.

“Deseo agradecer a todos los empleados de UPS por su dedicación y trabajo arduo en lo que continúa siendo un entorno comercial dinámico y en evolución”, indicó Carol Tomé, directora general de UPS. “Los resultados del segundo trimestre reflejan la complejidad del panorama y la solidez de nuestra ejecución. Estamos logrando avances significativos en nuestras iniciativas estratégicas y estamos seguros de que estas medidas están posicionando a la empresa para obtener un rendimiento financiero más sólido a largo plazo y una mayor ventaja competitiva”.

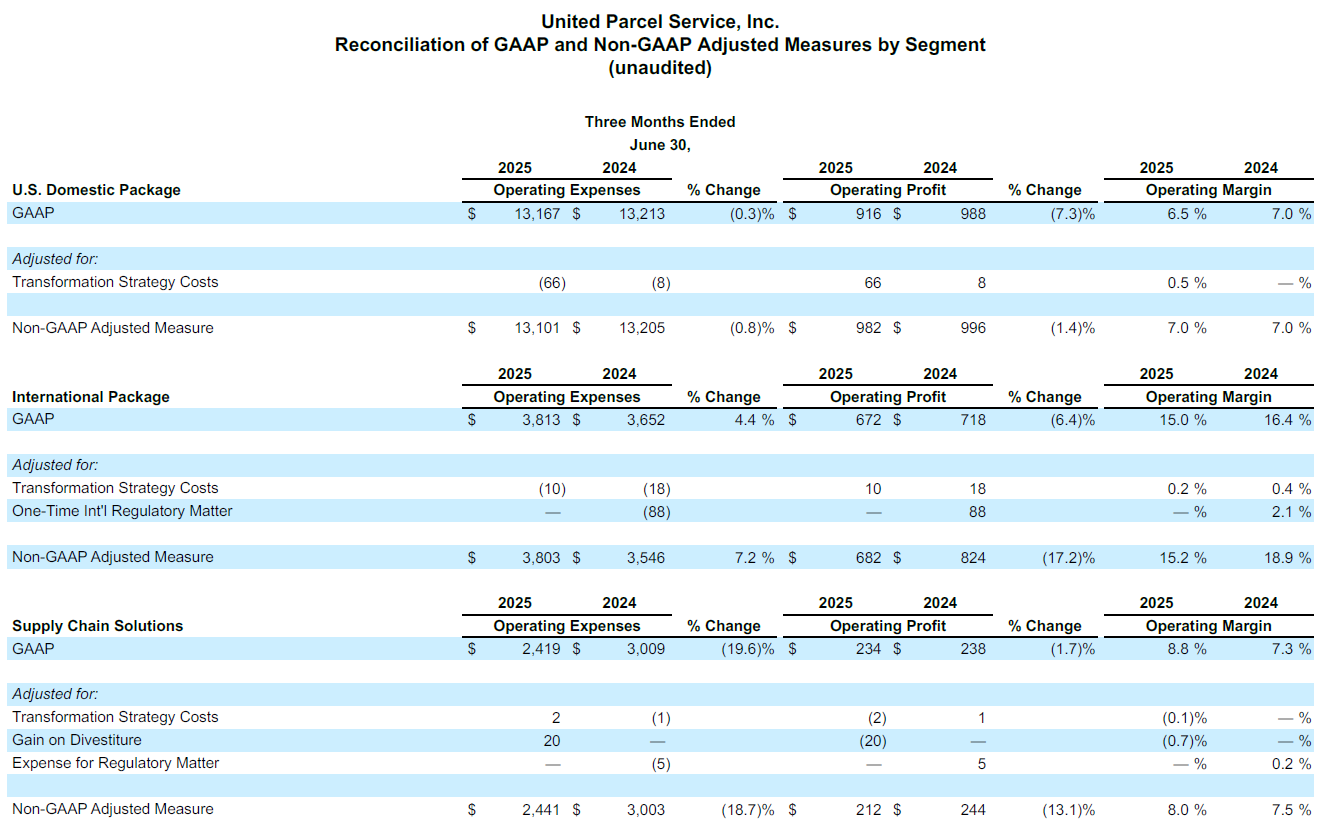

Segmento nacional de EE. UU.†

| T2 2025 | No PCGA Ajustado T2 2025 | T2 2024 | No PCGA Ajustado T2 2024 |

Ingresos | 14.083 millones de dólares |

| 14.201 millones de dólares |

|

Ganancias operativas | 916 millones de dólares | 982 millones de dólares | 988 millones de dólares | 996 millones de dólares |

- Los ingresos disminuyeron un 0,8 %, debido principalmente a la caída prevista del volumen, compensada en parte por el aumento de la carga aérea y de los ingresos por pieza.

- El margen operativo fue de 6,5 %; el margen operativo ajustado no conforme con los PCGA fue de 7,0 %.

Segmento internacional

| T2 2025 | No PCGA Ajustado T2 2025 | T2 2024 | No PCGA Ajustado T2 2024 |

Ingresos | 4.485 millones de dólares |

| 4.370 millones de dólares |

|

Ganancias operativas | 672 millones de dólares | 682 millones de dólares | 718 millones de dólares | 824 millones de dólares |

- Los ingresos aumentaron un 2,6 %, impulsados por un aumento del 3,9 % en el volumen diario promedio.

- El margen operativo fue de 15,0 %; el margen operativo ajustado no conforme con los PCGA fue de 15,2 %.

Supply Chain Solutions1 †

| T2 2025 | No PCGA Ajustado T2 2025 | T2 2024 | No PCGA Ajustado T2 2024 |

Ingresos | 2.653 millones de dólares |

| 3.247 millones de dólares |

|

Ganancias operativas | 234 millones de dólares | 212 millones de dólares | 238 millones de dólares | 244 millones de dólares |

1 Consiste en segmentos operativos que no cumplen con los criterios de un segmento notificable en virtud del Tema 280 del ASC: Informes de segmentos.

- Los ingresos disminuyeron un 18,3 %, principalmente debido al impacto de la desinversión de Coyote del tercer trimestre de 2024.

- El margen operativo fue de 8,8 %; el margen operativo ajustado no conforme con los PCGA fue de 8,0 %.

Proyecciones para 2025

Dada la actual incertidumbre macroeconómica, la empresa no brinda asesoramiento sobre ingresos o beneficios operativos, pero confirma lo siguiente para todo 2025:

- Gastos de capital de alrededor de 3500 millones de dólares

- Se espera que los pagos de dividendos sean de alrededor de $5500 millones, sujetos a la aprobación de la Junta Directiva

- Tasa impositiva efectiva de aproximadamente el 23,5 %

- 1400 millones de dólares en aportes de jubilación (de los cuales se aportaron 921 millones de dólares)

- Recompras de acciones de unos 1000 millones de dólares, que se completaron

- 3500 millones de dólares en reducciones de gastos esperados debido a la reconfiguración de su red y a iniciativas de eficiencia reinventada

* Los montos “Ajust, no conformes con PCGA” o “Ajustados no conformes con PCGA” son medidas financieras ajustadas no conformes con PCGA. Consulte el apéndice de este comunicado para ver un debate sobre las medidas financieras ajustadas no conformes con PCGA, incluida una conciliación de la medida de PCGA más estrechamente correlacionada.

† Ciertos montos del año anterior se han reclasificado para ajustarse a la presentación del año actual, incluida la reestructuración de los resultados de la carga aérea nacional estadounidense, sin cambios en los resultados consolidados. Ciertos montos se calculan en función de números no redondeados.

Contactos:

Relaciones con los medios de UPS: 404-828-7123 o pr@ups.com

Relaciones con inversionistas de UPS: 404-828-6059 (opción 4) o investor@ups.com

Información para la llamada de conferencia

La directora general de UPS, Carol Tomé, y el director financiero, Brian Dykes, analizarán los resultados del segundo trimestre con inversionistas y analistas en una teleconferencia a las 8:30 a.m., hora del Este, el 29 de julio de 2025. La llamada estará disponible al público mediante un webcast en vivo. Para acceder a la llamada, vaya a la página de Relaciones con Inversionistas de UPS y haga clic en “Conferencia telefónica sobre resultados”. Encontrará información financiera adicional en los cuadros financieros detallados que se publican en www.investors.ups.com bajo el título “Quarterly Earnings and Financials” (Resultados y datos financieros trimestrales), y tal y como se facilitan a la SEC como anexo a nuestro informe actual en el Formulario 8-K.

Sobre UPS

UPS (NYSE: UPS) es una de las empresas más grandes del mundo, con ingresos en 2024 de $91.000 millones, y ofrece a los clientes una amplia gama de soluciones logísticas integradas en más de 200 países y territorios. Enfocados en su declaración de propósito, “Impulsar nuestro mundo entregando lo que importa”, los cerca de 490.000 empleados de la compañía se adhieren a una estrategia que se expresa de forma simple y se ejecuta de forma poderosa: El Cliente Primero. La Gente Lidera. La Gente Lidera. UPS se compromete a reducir su impacto en el medio ambiente y apoyar a las comunidades a las que servimos en todo el mundo. Encontrará más información en www.ups.com, about.ups.com y www.investors.ups.com.

Declaraciones prospectivas

El presente comunicado, nuestro Informe Anual en el Formulario 10-K para el año finalizado el 31 de diciembre de 2024 y nuestros demás documentos presentados ante la Comisión de Bolsa y Valores contienen, y en el futuro pueden contener, “declaraciones prospectivas”. Las declaraciones que no sean de hechos actuales o históricos, y todas las declaraciones acompañadas de términos como “hará”, “creer”, “proyectar”, “esperar”, “estimar”, “asumir”, “pretender”, “anticipar”, “objetivo”, “planificar”, tienen como objetivo ser declaraciones prospectivas.

De vez en cuando, también incluimos declaraciones escritas y orales sobre el futuro en otros materiales de divulgación pública. Estas declaraciones pueden estar relacionadas con nuestra intención, creencias, previsiones o expectativas actuales sobre nuestra dirección estratégica, perspectivas, resultados futuros o acontecimientos futuros; no se refieren estrictamente a hechos históricos o actuales. La administración considera que estas declaraciones prospectivas son razonables en el momento en que se hacen. Sin embargo, hay que tener cuidado de no depositar una confianza indebida en ninguna de las declaraciones prospectivas, ya que estas solo se refieren a la fecha en que se hicieron, y el futuro, por su naturaleza, no puede predecirse con certeza.

Las declaraciones prospectivas están sujetas a ciertos riesgos e incertidumbres que podrían hacer que los resultados reales difieran materialmente de nuestra experiencia histórica y expectativas actuales o resultados previstos. Estos riesgos e incertidumbres incluyen, entre otros: cambios en las condiciones económicas generales en EE. UU. o a nivel internacional, incluidos aquellos como resultado de los cambios en la política de comercio internacional y los aranceles, ya sean nuevos o aumentados; competencia significativa a nivel local, regional, nacional e internacional; cambios en nuestras relaciones con nuestros clientes importantes; nuestra capacidad para atraer y retener empleados calificados; huelgas, paros laborales o desaceleraciones por parte de nuestros empleados; más o más complejos requisitos de seguridad física u operativa; un incidente de ciberseguridad importante o regulaciones de protección de datos más rigurosas; nuestra capacidad de mantener nuestra imagen de marca y reputación corporativa; impactos del cambio climático global; interrupciones o impactos en nuestro negocio debido a eventos o desastres naturales o provocados por el hombre, incluidos ataques terroristas, epidemias o pandemias; exposición a cambios económicos, políticos, regulatorios y sociales en mercados internacionales y emergentes; nuestra capacidad para concretar los beneficios previstos de adquisiciones, disposiciones, empresas conjuntas o alianzas estratégicas; los efectos de la variación en los precios de la energía, incluida la gasolina, el diésel, el combustible para aviones, otros combustibles, e interrupciones en los suministros de estas materias primas; cambios en las tasas de cambio o de interés; nuestra capacidad para prever con precisión nuestras futuras necesidades de inversión de capital; aumentos en nuestros gastos u obligaciones de financiamiento relacionados con la salud de los empleados, la salud de los jubilados y/o los beneficios de pensiones; nuestra capacidad para gestionar los gastos de seguro y reclamaciones; cambios en la estrategia comercial, las regulaciones gubernamentales o las condiciones económicas o de mercado que puedan provocar un deterioro de nuestros activos; posibles obligaciones fiscales adicionales en EE. UU. o internacionales; regulaciones cada vez más estrictas relacionadas con el cambio climático; posibles reclamaciones o litigios relacionados con el trabajo y el empleo, lesiones personales, daños a la propiedad, prácticas comerciales, responsabilidad medioambiental y otros asuntos; y otros riesgos discutidos de vez en cuando en nuestros informes presentados a la Comisión de Bolsa y Valores, incluido nuestro Informe Anual en el Formulario 10-K para el año finalizado el 31 de diciembre de 2024, y los informes presentados posteriormente. Debe considerar las limitaciones y los riesgos asociados a las declaraciones prospectivas y no confiar indebidamente en la exactitud de la información contenida en dichas predicciones prospectivas. No asumimos ninguna obligación de actualizar las declaraciones prospectivas para reflejar eventos, circunstancias, cambios en las expectativas o la aparición de eventos imprevistos después de la fecha de dichas declaraciones, excepto cuando lo exija la ley.

La empresa publica habitualmente información importante, que incluye comunicados de prensa, anuncios, materiales proporcionados o mostrados en conferencias de analistas o inversionistas, y otras declaraciones sobre su negocio y los resultados de las operaciones, que pueden considerarse importantes para los inversionistas en el sitio web de Relaciones con inversionistas de la empresa en www.investors.ups.com. La empresa utiliza su sitio web como un medio para divulgar información material no pública y para cumplir con las obligaciones de divulgación de la empresa en virtud del Reglamento FD. Los inversionistas deben monitorear el sitio web de Relaciones con Inversionistas de la empresa, además de seguir los comunicados de prensa, las presentaciones ante la SEC, las conferencias telefónicas públicas y los webcasts de la empresa. No incorporamos el contenido de ningún sitio web en este ni en ningún otro informe que presentemos ante la SEC.

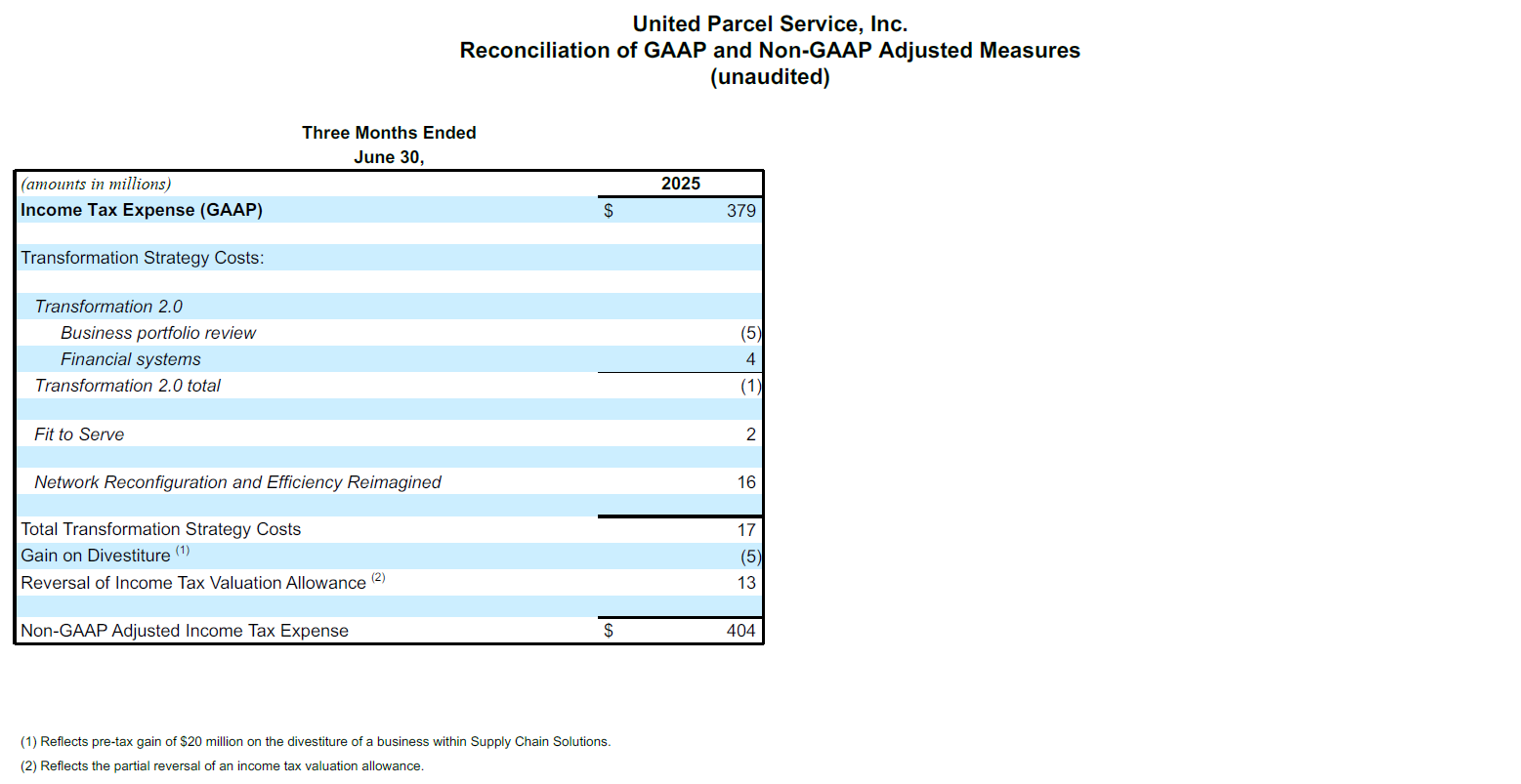

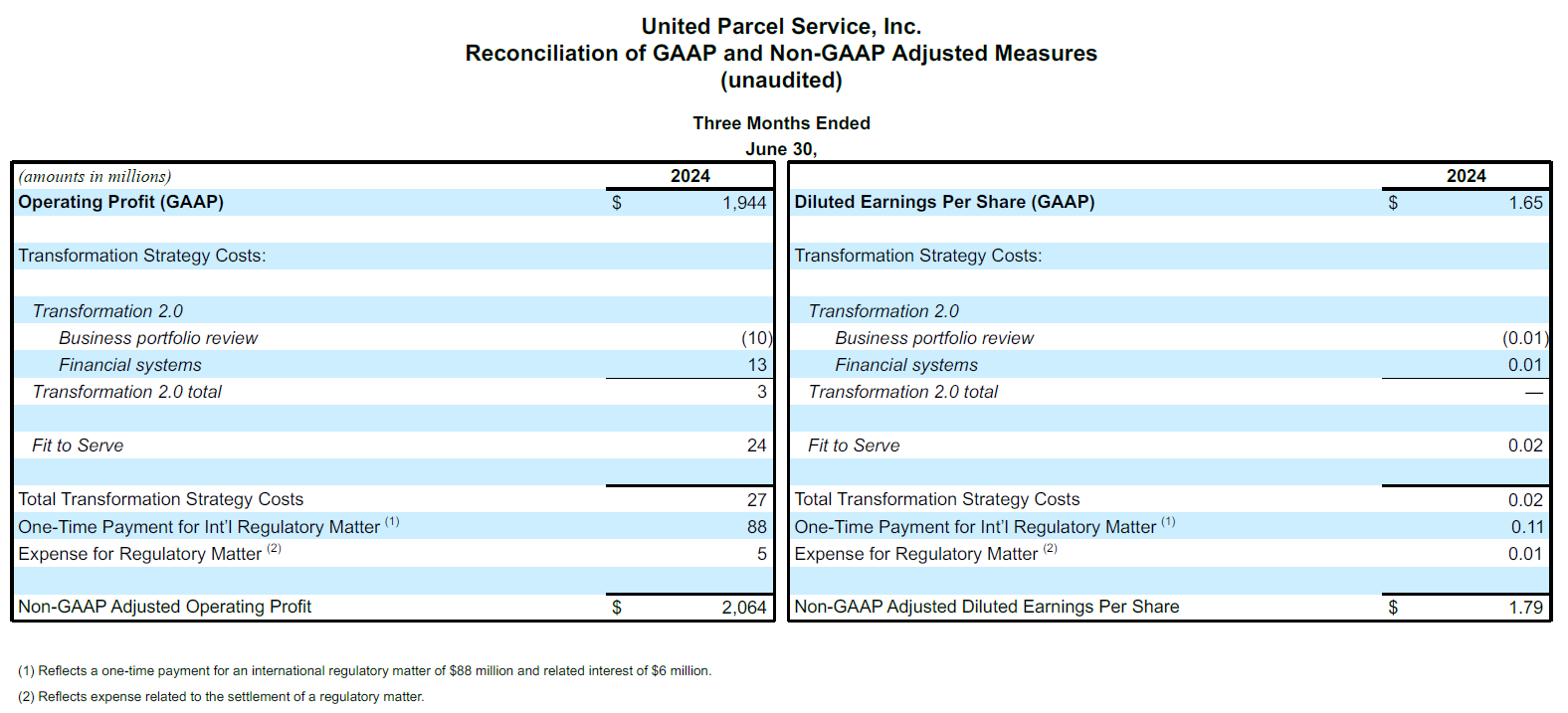

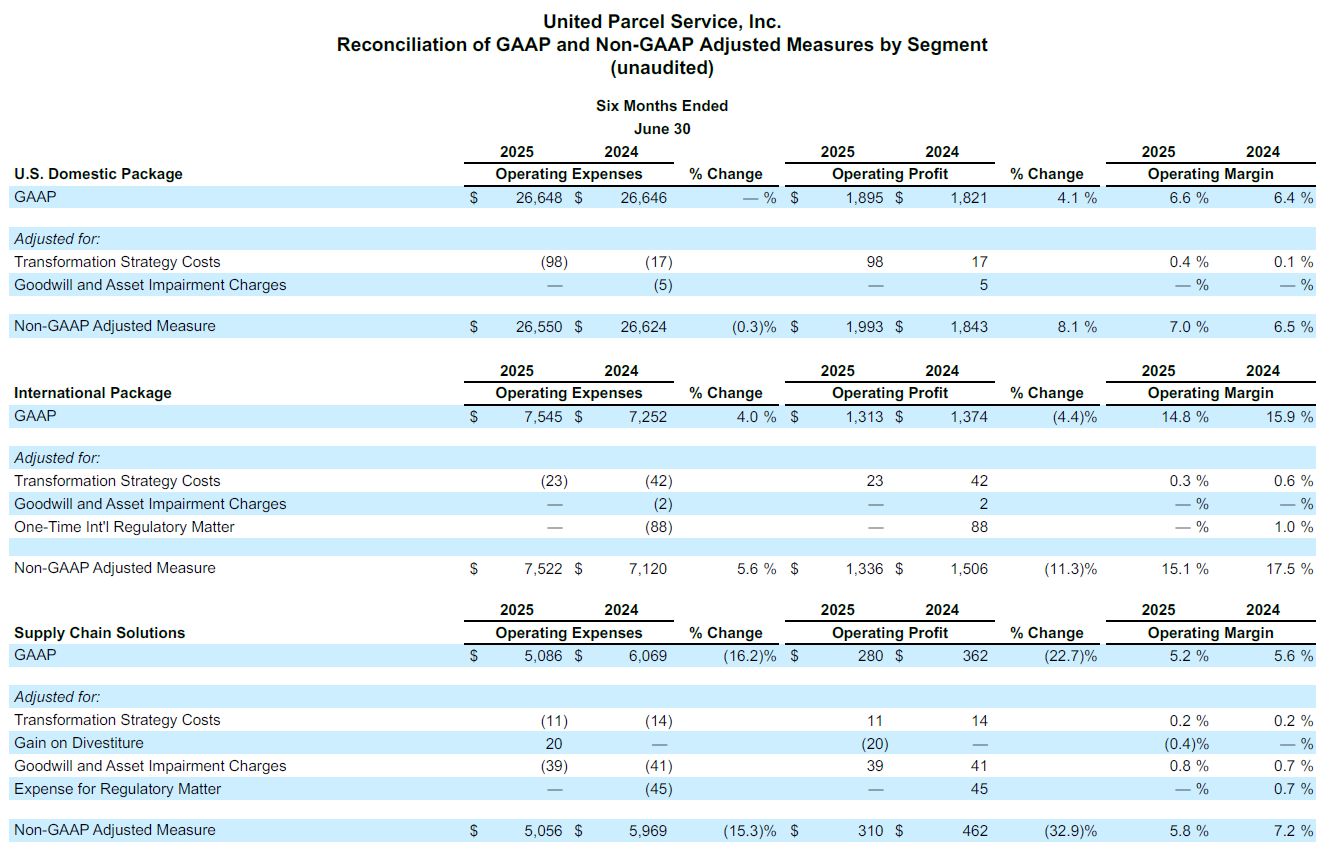

Conciliación de medidas financieras conformes y ajustadas no conformes con los PCGA

Complementamos la presentación de nuestra información financiera, determinada bajo los principios de contabilidad generalmente aceptados (‘PCGA’), con ciertas medidas financieras ajustadas no incluidas en los PCGA. La administración ve y evalúa el rendimiento empresarial tanto en función de los PCGA como excluyendo los costos y beneficios asociados con estas medidas financieras ajustadas no conformes con los PCGA. Como resultado, creemos que la presentación de estas medidas financieras ajustadas no conformes con los PCGA permite mejor a los usuarios de nuestra información financiera ver y evaluar el rendimiento empresarial subyacente desde la misma perspectiva que la administración.

Los indicadores financieros ajustados no conformes con los PCGA deben considerarse como complementarios, y no como una alternativa, a nuestros resultados informados, preparados de conformidad con los PCGA. Nuestros indicadores financieros ajustados no conformes con PCGA no representan una base de contabilidad integral, por lo que pueden no ser comparables con indicadores de títulos similares reportados por otras compañías.

Medidas financieras ajustadas prospectivas no conformes con PCGA

Ocasionalmente, cuando se presentan medidas financieras ajustadas prospectivas no conformes con los PCGA, no podemos proporcionar reconciliaciones cuantitativas a la medida de PCGA más estrechamente correlacionada debido a la incertidumbre del momento, importe o naturaleza de los ajustes, que podría ser material en cualquier período.

Gasto por asuntos regulatorios

Complementamos nuestra presentación con medidas financieras ajustadas no conformes con los PCGA que excluyen el impacto de un gasto para resolver un asunto regulatorio. No creemos que este sea un componente de nuestras operaciones en curso y no esperamos que este pago o uno similar vuelva a ocurrir.

Pago único por asunto reglamentario internacional

Complementamos nuestra presentación con medidas financieras ajustadas no conformes con los PCGA que excluyen el impacto de un gasto para resolver un asunto regulatorio de impuestos internacionales anteriormente anunciado. No creemos que este pago haya sido un componente de nuestras operaciones en curso y no esperamos que este pago o uno similar vuelvan a ocurrir.

Costos de la estrategia de transformación

Complementamos nuestra presentación con medidas financieras ajustadas no conformes con los PCGA que excluyen el impacto de los cargos relacionados con las actividades dentro de nuestra estrategia de transformación. Las actividades de nuestra estrategia de transformación han abarcado varios años y están diseñados fundamentalmente para cambiar los espectros y capas de la estructura, los procesos, las tecnologías y la composición de nuestra cartera de negocios. Nuestra estrategia de transformación comprende las iniciativas incluidas en nuestros programas Transformación 2.0, Fit to Serve y Reconfiguración de la red y Eficiencia reinventada.

Varias circunstancias han precipitado estas iniciativas, incluidos desarrollos y cambios en los panoramas competitivos, presiones inflacionarias, comportamientos de los consumidores y otros factores, incluida la normalización posterior a la COVID y las desviaciones de volumen atribuidas a nuestras negociaciones laborales de 2023.

Nuestra estrategia de transformación ha incluido los siguientes programas e iniciativas:

Transformación 2.0: Identificamos oportunidades para reducir los espectros y capas de gestión, comenzamos una revisión de nuestra cartera de negocios e identificamos oportunidades para invertir en ciertas tecnologías, incluidos informes financieros y determinados sistemas de programación, horarios y pagos, con el fin de disminuir los costos operativos indirectos globales, proporcionar una mejor visibilidad y reducir la dependencia de los sistemas heredados y lenguajes de codificación. Los costos asociados al programa Transformación 2.0 se componen principalmente de costos de remuneración y beneficios relacionados con reducciones en nuestra fuerza laboral y honorarios pagados a consultores externos. Prevemos que se incurrirá en los costos restantes durante 2025.

Fit to Serve: Iniciamos el programa Fit to Serve con el propósito de redimensionar nuestro negocio para crear un modelo operativo más eficiente que tuviera una mayor capacidad de respuesta ante la dinámica cambiante del mercado a través de una reducción de alrededor de 14 000 puestos laborales, principalmente dentro de la administración. Se espera que el programa Fit to Serve concluya en 2025.

Reconfiguración de la red y Eficiencia reinventada: Nuestro programa Red del futuro está destinado a mejorar la eficiencia de nuestra red a través de la automatización y la consolidación de la clasificación operativa en nuestra red nacional de EE. UU. En relación con nuestra previsión de menores volúmenes procedentes de nuestro cliente más importante, comenzamos la Reconfiguración de nuestra red, lo cual es una expansión de la Red del futuro y llevará a la consolidación de nuestras instalaciones y nuestra fuerza laboral, así como a un rediseño integral del proceso. Lanzamos nuestras iniciativas de Eficiencia reinventada para iniciar el esfuerzo de rediseño integral de los procesos, que alineará nuestros procesos organizacionales con la reconfiguración de la red. Esperamos reducir nuestra fuerza laboral operativa en aproximadamente 20 000 puestos durante 2025. Cerramos las operaciones diarias en 74 edificios alquilados y propios al 30 de junio. Seguimos revisando los cambios previstos en el volumen de nuestra red integrada aérea y terrestre para identificar edificios adicionales que puedan cerrarse. Prevemos que se alcanzarán ahorros de 3500 millones de dólares de costos totales a partir de los programas de Reconfiguración de la red y Eficiencia reinventada en 2025.

En relación con los programas de Reconfiguración de la red y Eficiencia reinventada descritos anteriormente, esperamos registrar entre 400 y 650 millones de dólares en gastos ajustados no conformes con los PCGA durante 2025, relacionados principalmente con honorarios de consultoría de terceros, beneficios por desvinculación de empleados y ciertos gastos de programación. Creemos que los costos asociados a estas acciones podrían aumentar si decidimos cerrar otros edificios. Además, creemos que las reducciones de personal pueden requerir una nueva medición de las obligaciones y los activos definidos en el plan de beneficios durante 2025. Aún no podemos estimar el tiempo o el impacto potencial de dicho evento.

No consideramos que los costos relacionados sean ordinarios porque cada programa involucra actividades separadas y distintas que pueden abarcar múltiples períodos y no se espera que generen ingresos incrementales, y debido a que el alcance de los programas supera el de los esfuerzos rutinarios en curso para mejorar la rentabilidad. Estas iniciativas se suman a los esfuerzos ordinarios y continuos para mejorar el rendimiento del negocio.

Fondo de comercio y deterioro de activos

Complementamos nuestra presentación con medidas financieras ajustadas no conformes con los PCGA que excluyen el impacto de los cargos por deterioro del valor de los activos y la plusvalía, incluido el deterioro del valor de los activos duraderos y de las inversiones según el método de participación. No tomamos en cuenta estos cargos al evaluar el desempeño operativo de nuestras unidades de negocio, al tomar decisiones para asignar recursos ni al determinar las remuneraciones por incentivos.

Ganancias y pérdidas relacionadas con las desinversiones

Complementamos nuestra presentación con medidas financieras ajustadas no conformes a los PCGA que excluyen el impacto de las ganancias (o pérdidas) relacionadas con la desinversión de negocios. No consideramos que estas transacciones sean un componente de nuestras operaciones en curso ni las tomamos en cuenta al evaluar el desempeño operativo de nuestras unidades de negocio, al tomar decisiones para asignar recursos ni al determinar las remuneraciones por incentivos.

Reversión de la reserva por valuación del impuesto sobre la renta

Anteriormente registrábamos los ajustes no conformes con los PCGA referidos a las transacciones que tenían como resultado una pérdida de capital de activos por impuestos diferidos que no se esperaba materializar. Ahora esperamos que una parte de estas pérdidas de capital se materialice en períodos futuros. Complementamos nuestra presentación con medidas financieras ajustadas no conformes con los PCGA que excluyen el impacto de los cambios posteriores en las reservas por valuación contra estos activos por impuestos diferidos, ya que creemos que dicho tratamiento es coherente con la forma en la que se estableció inicialmente la reserva por valuación.

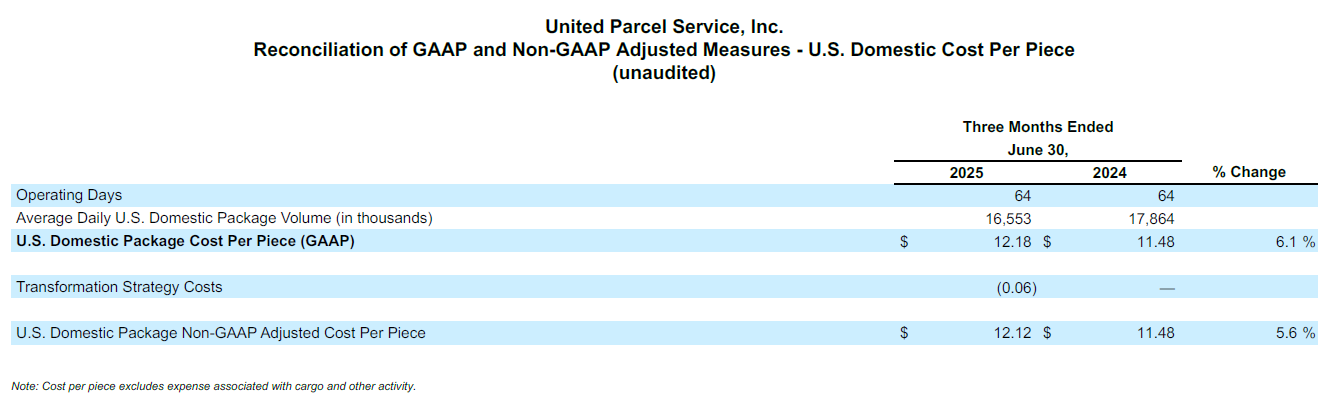

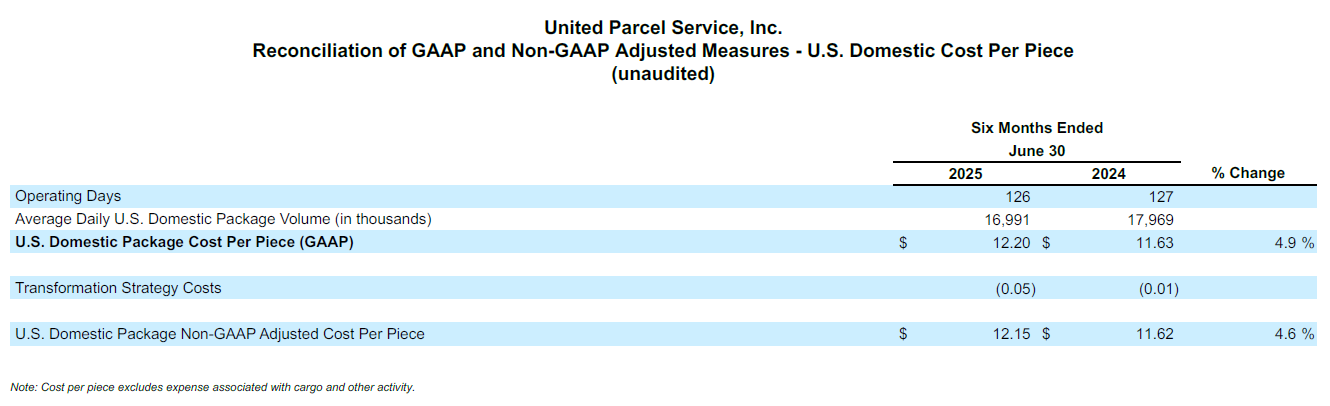

Costo ajustado por unidad no conforme con PCGA

Evaluamos la eficiencia de nuestras operaciones utilizando varios indicadores, entre ellos, el costo ajustado por unidad no conforme con PCGA. El costo ajustado por unidad no conforme con PCGA se calcula dividiendo los gastos operativos ajustados no conformes con PCGA de un período entre el volumen total del mismo período. Dado que los gastos operativos ajustados no conformes con PCGA no incluyen los gastos o cargos que no consideramos parte del desempeño fundamental del negocio cuando monitoreamos y evaluamos el desempeño operativo de nuestras unidades de negocio, cuando tomamos decisiones para asignar recursos o cuando determinamos remuneraciones por incentivos, creemos que esta es la métrica adecuada sobre la cual basar las revisiones y evaluaciones de la eficiencia de nuestro desempeño operativo.

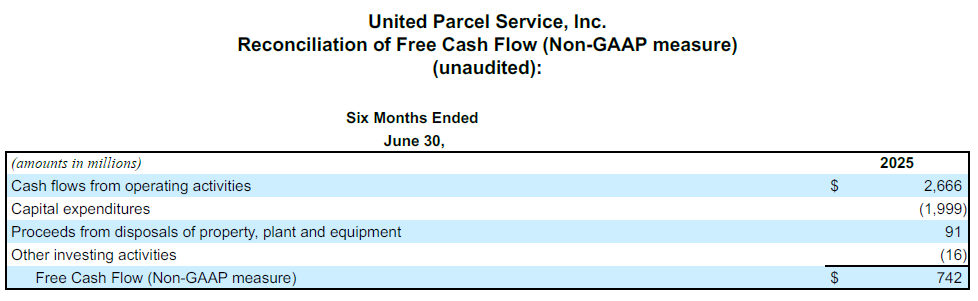

Flujo de caja libre

Calculamos el flujo de caja libre como los flujos de caja procedentes de las actividades operativas menos los gastos de capital, los ingresos por disposición de propiedad, planta y equipo, y más o menos los cambios netos en otras actividades de inversión. Creemos que el flujo de efectivo libre es un indicador importante de cuánto efectivo se genera mediante nuestras operaciones comerciales en curso, y lo usamos como una medida del efectivo adicional disponible para invertir en nuestro negocio, cumplir con nuestras obligaciones de deuda y devolver efectivo a los accionistas.