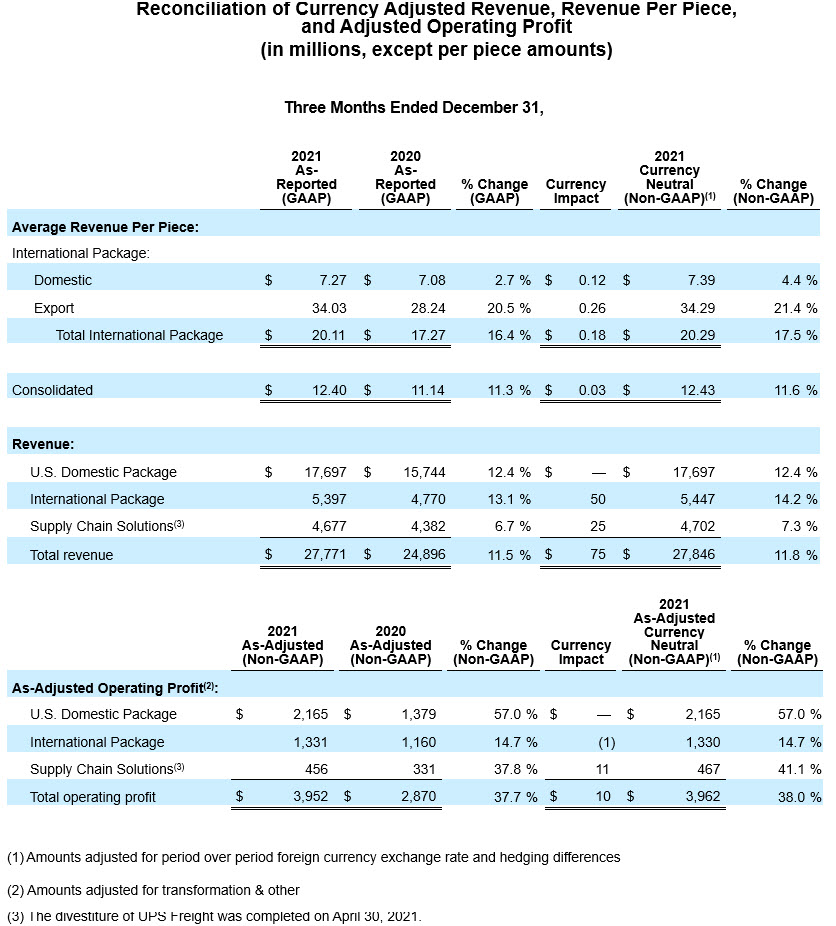

- Chiffre d’affaires consolidé de 27,8 milliards USD, en hausse de 11,5 % par rapport à l’exercice précédent.

- Bénéfice d’exploitation consolidé de 3,9 milliards USD, en hausse de 91 % par rapport à l’exercice précédent et de 37,7 % sur une base ajustée*.

- BPA dilué de 3,52 $ ; BPA dilué ajusté de 3,59 USD, en hausse de 35 % par rapport à l’exercice précédent.

- Le conseil d’administration d’UPS déclare un dividende trimestriel de 1,52 $, soit une augmentation de 49 % par action par rapport à l’exercice précédent.

ATLANTA - UPS (NYSE : UPS) a annoncé aujourd’hui un chiffre d’affaires consolidé du quatrième trimestre 2021 de 27,8 milliards USD, soit une augmentation de 11,5 % par rapport au quatrième trimestre 2020. Le bénéfice d’exploitation consolidé s’est élevé à 3,9 milliards USD, soit une hausse de 91 % par rapport au quatrième trimestre de 2020, et de 37,7 % sur une base ajustée. Le bénéfice dilué par action s’est élevé à 3,52 USD pour le trimestre, soit une hausse de 35 % sur une base ajustée par rapport à la même période en 2020.

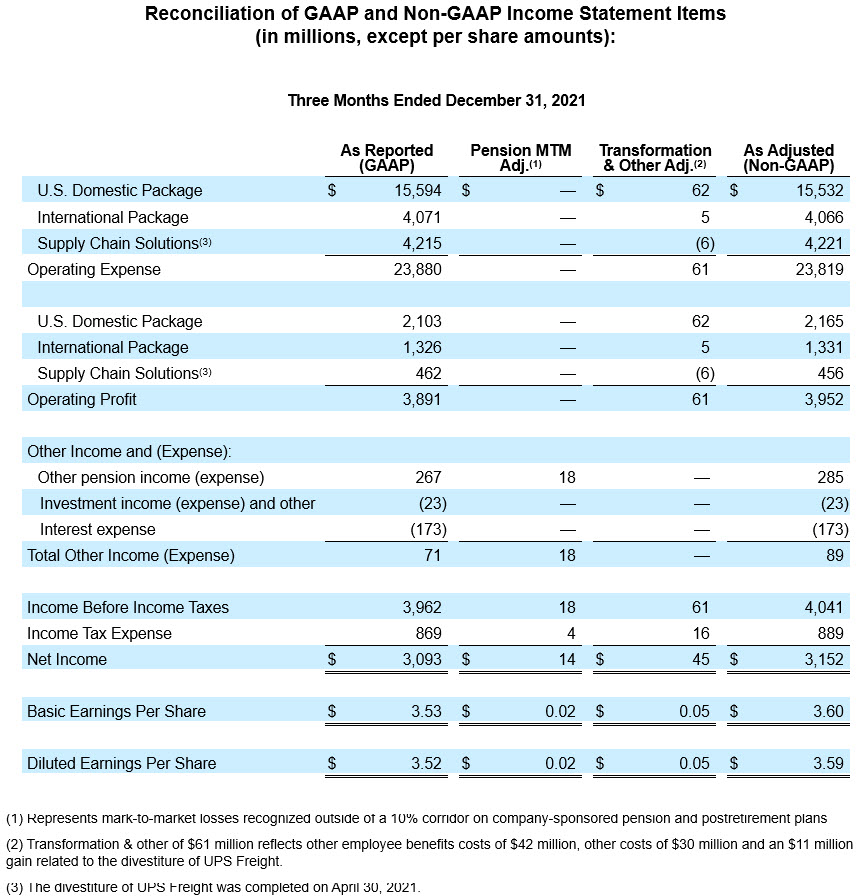

Pour le quatrième trimestre de 2021, les résultats GAAP incluent une charge totale de 59 millions USD, soit 0,07 USD par action diluée, composée d’une charge de retraite MTM (à la valeur de marché) hors trésorerie après impôt de 14 millions USD, ainsi qu’une charge de transformation après impôt et d’autres charges d’une valeur de 45 millions USD.

« Je tiens à remercier tous les employés UPS pour leur travail exceptionnel tout au long de la période des fêtes et pour avoir, une fois encore, fourni des services de première qualité à nos clients », déclare Carol Tomé, présidente-directrice générale UPS. « La mise en œuvre de notre stratégie se traduit par des résultats financiers positifs et des élans d’activité significatifs à l’aube de 2022. »

Segment domestique américain

|

T4 2021 | Ajusté T4 2021 |

T4 2020 | Ajusté T4 2020 |

Recettes | $17,697 M |

| $15,744 M |

|

Résultat d'exploitation | $2,103 M | $2,165 M | $1,247 M | $1,379 M |

- Le chiffre d’affaires a augmenté de 12,4 %, grâce à une hausse de 10,5 % du revenu par pièce.

- La marge opérationnelle était de 11,9 % ; la marge opérationnelle ajustée était de 12,2 %.

Segment international

|

T4 2021 | Ajusté T4 2021 |

T4 2020 | Ajusté T4 2020 |

Recettes | $5,397 M |

| $4,770 M |

|

Résultat d'exploitation | $1,326 M | $1,331 M | $1,148 M | $1,160 M |

- Le chiffre d’affaires a augmenté de 13,1 %, grâce à une hausse de 16,4 % du revenu par pièce.

- La marge d’exploitation s’est établie à 24,6 % et la marge d’exploitation ajustée à 24,7 %.

Solutions de chaîne logistique1

|

T4 2021 | Ajusté T4 2021 |

T4 2020 | Ajusté T4 2020 |

Recettes | $4,677 M |

| $4,382 M |

|

Résultat d’exploitation (perte) | $462 M | $456 M | $(358) M | $331 M |

1 Comprend tous les autres secteurs non isolables qui ne répondent pas aux critères de secteur définis dans l’ASC Topic 280 – Segment Reporting.

- Le chiffre d’affaires a augmenté de 6,7 %, grâce à Freight Forwarding et Coyote Logistics, qui ont connu une croissance combinée de 28 %.

- La marge opérationnelle était de 9,9 % ; la marge opérationnelle ajustée était de 9,7 %.

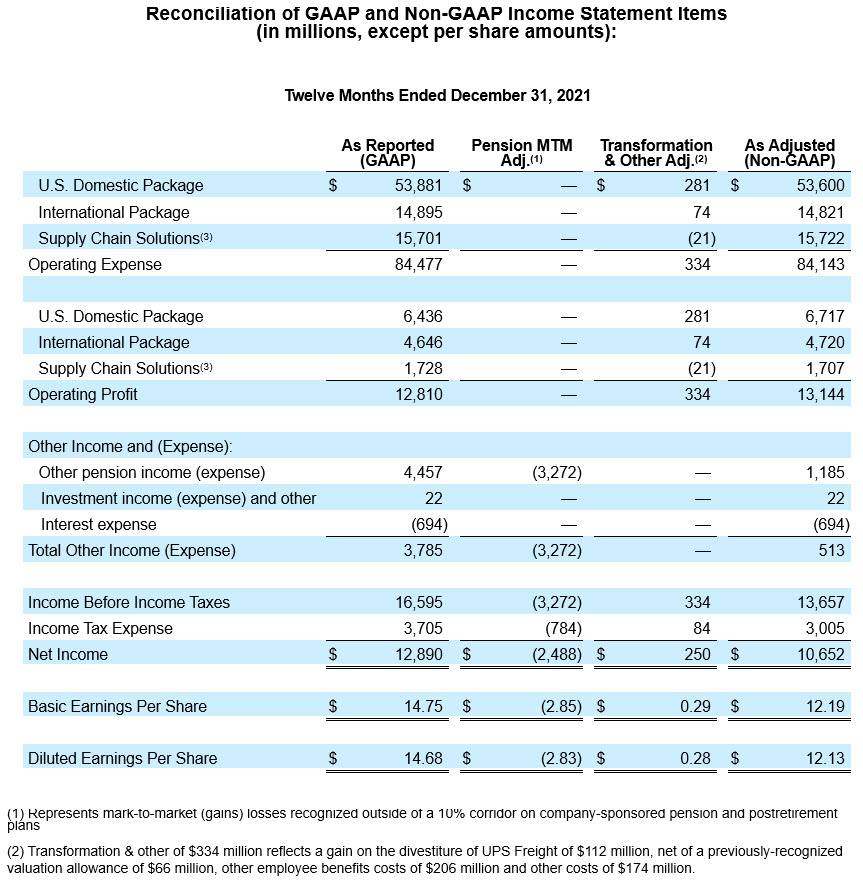

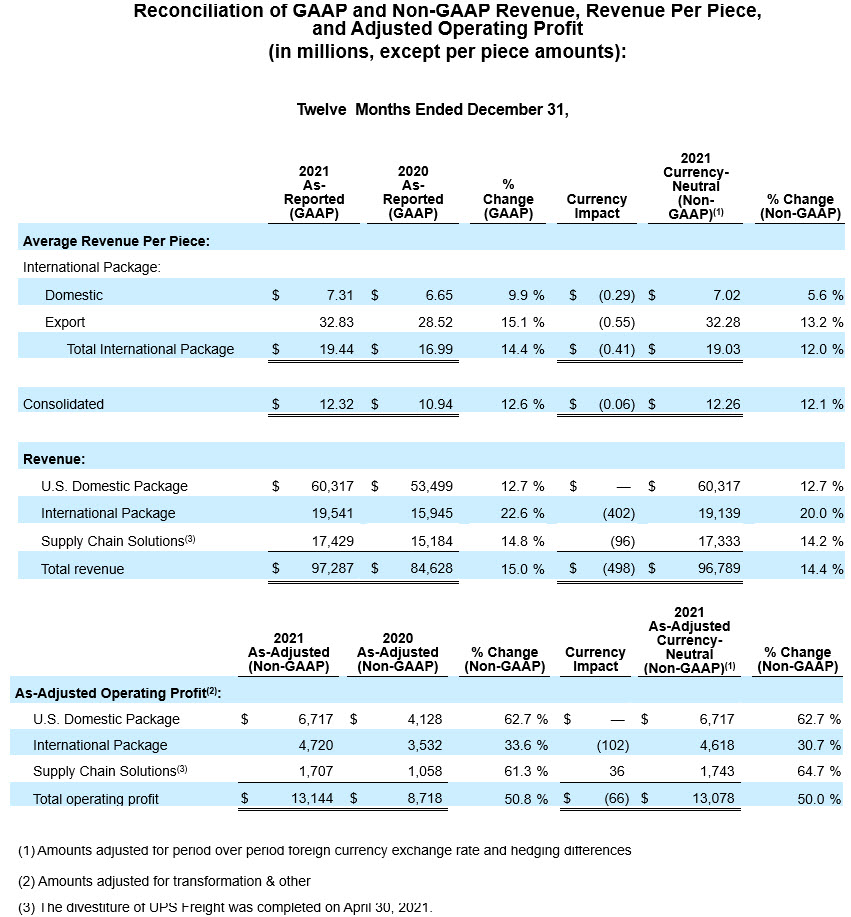

Résultats consolidés sur l’ensemble de l’exercice 2021

- Le chiffre d’affaires a augmenté de 15 %, atteignant 97,3 milliards USD.

- Le bénéfice d’exploitation s’élevait à 12,8 milliards USD ; le bénéfice d’exploitation ajusté s’élevait à 13,1 milliards USD, en hausse de 50,8 %.

- La marge opérationnelle était de 13,2 % ; la marge opérationnelle ajustée était de 13,5 %.

- Le BPA dilué totalisait 14,68 USD ; le BPA dilué ajusté était de 12,13 USD, ce qui ne prend pas en compte les impacts des gains de charge de retraite MTM et de transformation, ainsi que les autres charges.

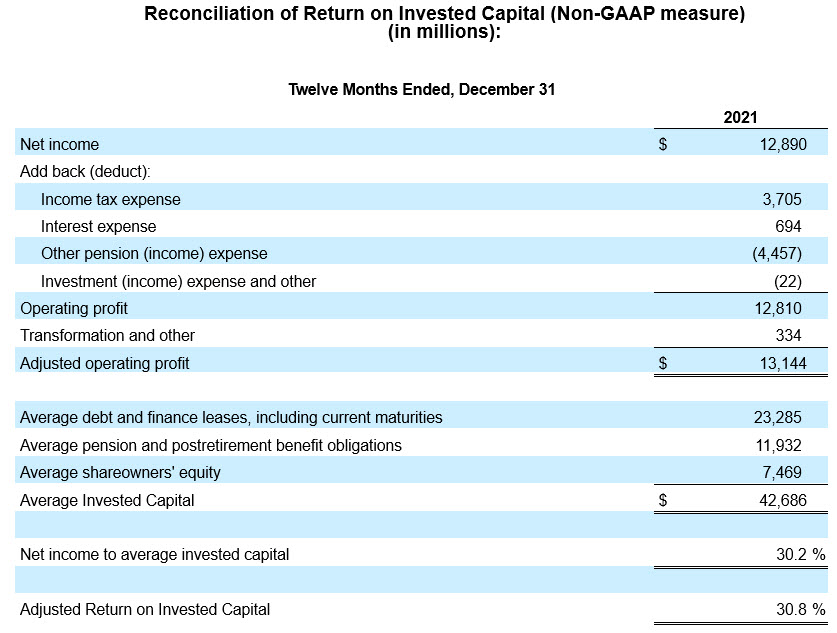

- Le rendement du capital investi était de 30,8 %, dépassant l’objectif 2023 de la société.

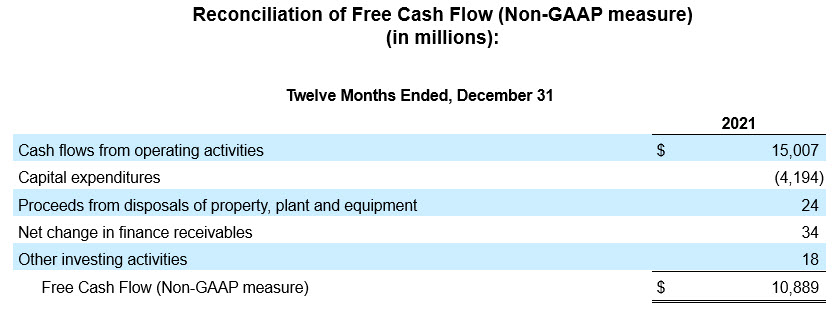

- Le flux de trésorerie a atteint 15 milliards USD ; le flux de trésorerie disponible ajusté était de 10,9 milliards USD.

Déclaration de dividendes

Pour le premier trimestre de 2022, UPS versera un dividende de 1,52 USD par action pour toutes les actions de classe A et de classe B en circulation. Le dividende est payable le 10 mars 2022 aux actionnaires inscrits le 22 février 2022.

Perspectives pour 2022

La société fournit des conseils sur une base ajustée (non-GAAP), car il n’est pas possible de prédire ou de prévoir un rapprochement reflétant l’impact des ajustements évalués à la valeur du marché des futures retraites ou d’autres événements imprévus, qui devrait être inclus dans les résultats déclarés (GAAP) et pourrait être essentiel.

UPS prévoit d’atteindre ses objectifs de chiffre d’affaires consolidé et de marge opérationnelle 2023 avec un an d’avance. Pour l’exercice 2022, la société prévoit un chiffre d’affaires consolidé d’environ 102 milliards USD, une marge opérationnelle ajustée d’environ 13,7 % et un rendement du capital investi ajusté supérieur à 30 %.

La société prévoit des dépenses d’investissement représentant 5,4 % du chiffre d’affaires ou environ 5,5 milliards USD, des versements de dividendes d’environ 5,2 milliards USD, sous réserve de l’approbation du Conseil, ainsi que des rachats d’actions d’une valeur minimale de 1 milliard USD. Le taux d’imposition effectif devrait être d’environ 23 %.

* Les montants « ajustés » et les flux de trésorerie disponibles sont des mesures financières non conformes aux principes comptables généralement reconnus (PCGR) (non-GAAP – GAAP : Generally Accepted Accounting Principles). Voir l’annexe de ce communiqué pour une discussion des mesures financières non-GAAP, y compris un rapprochement avec la mesure GAAP la plus étroitement corrélée.

Contacts :

UPS Media Relations : 404-828-7123 ou pr@ups.com

Relations avec les investisseurs UPS : 404-828-6059 (option 4) ou investor@ups.com

# # #

Informations sur les conférences téléphoniques

Carol Tomé, PDG d’UPS, et Brian Newman, Directeur financier, discuteront des résultats du quatrième trimestre avec des investisseurs et des analystes lors d’une conférence téléphonique à 8 h 30 (heure de l’Est) le 1er février 2022. Cette conférence sera ouverte à d’autres personnes par le biais d’une diffusion en direct sur le web. Pour accéder à la conférence téléphonique, allez sur www.investors.ups.com et cliquez sur « Earnings Conference Call ». Des informations financières supplémentaires sont incluses dans les programmes financiers détaillés qui sont publiés sur www.investors.ups.com sous « Quarterly Earnings and Financials », et tel qu’ils ont été déposés auprès de la SEC en tant que pièce jointe à notre rapport courant sur formulaire 8-K.

À propos d’UPS

UPS (NYSE : UPS) est l’une des plus grandes sociétés au monde, avec un chiffre d’affaires de 97,3 milliards USD en 2021, et fournit une large gamme de solutions logistiques intégrées à ses clients dans plus de 220 pays et territoires. Conformément à sa déclaration d’intention, « Faire avancer notre monde en livrant ce qui compte », les 534 000 employés de la société adhèrent à une stratégie qui est simplement énoncée et puissamment exécutée : Axée sur le service. Axée sur les personnes. Axée sur l’innovation. UPS s’engage à réduire son impact sur l’environnement et à soutenir les communautés que nous servons dans le monde entier. UPS adopte également une position inconditionnelle en faveur de la diversité, de l’égalité et de l’inclusion. Vous trouverez plus d’informations à l’adresse suivante www.ups.com, about.ups.com et www.investors.ups.com.

Déclarations prospectives

Ce communiqué et les documents que nous avons déposés auprès de la Securities and Exchange Commission contiennent et pourront contenir à l’avenir des « déclarations prévisionnelles » au sens de la loi Private Securities Litigation Reform Act de 1995. Les déclarations autres que celles concernant des faits actuels ou historiques, ainsi que toutes les déclarations accompagnées de termes tels que « croire », « projeter », « attendre », « estimer », « supposer », « avoir l’intention », « anticiper », « cibler », « planifier » et termes similaires, sont destinées à être des déclarations prospectives. Les déclarations prospectives sont soumises aux dispositions de la sphère de sécurité des lois fédérales sur les valeurs mobilières, conformément à la section 27A de la loi sur les valeurs mobilières de 1933 et à la section 21E de la loi sur les échanges de valeurs mobilières de 1934.

De temps à autre, nous incluons également des déclarations prospectives par écrit ou orales dans d’autres documents publics. Les déclarations prospectives peuvent se rapporter à nos intentions, nos croyances, nos prévisions ou nos attentes actuelles concernant notre orientation stratégique, nos perspectives, nos résultats futurs ou nos événements futurs ; elles ne se rapportent pas strictement à des faits historiques ou actuels. La direction estime que ces déclarations prospectives sont raisonnables au moment où elles sont faites. Toutefois, il convient de ne pas accorder une confiance excessive aux déclarations prospectives, car ces déclarations ne sont valables qu’à la date à laquelle elles ont été faites et l’avenir, de par sa nature même, ne peut être prédit avec certitude.

Les déclarations prévisionnelles sont soumises à certains risques et incertitudes qui pourraient faire en sorte que les résultats réels diffèrent sensiblement de notre expérience, de nos attentes actuelles ou de nos résultats anticipés. Ces risques et incertitudes incluent, mais sans s’y limiter : les incertitudes continues liées à l’impact de la pandémie de COVID-19 sur nos activités et nos opérations, nos performances financières et nos liquidités, nos clients et nos fournisseurs, et sur l’économie mondiale ; les changements dans les conditions économiques générales, aux États-Unis ou à l’échelle internationale ; la concurrence importante sur une base locale, régionale, nationale et internationale ; les changements dans nos relations avec nos clients importants ; les changements dans l’environnement réglementaire aux États-Unis ou à l’échelle internationale ; des exigences accrues ou plus complexes en matière de sécurité physique ou des données ; les réponses juridiques, réglementaires ou du marché au changement climatique mondial ; les résultats des négociations et des ratifications des contrats de travail ; les grèves, les arrêts de travail ou les ralentissements de travail de nos employés ; les effets de la variation des prix de l’énergie, y compris l’essence, le diesel et le carburéacteur, et les interruptions de l’approvisionnement de ces produits de base ; les changements des taux de change ou des taux d’intérêt ; l’incertitude découlant de l’abandon prévu du LIBOR et de la transition vers tout autre taux d’intérêt de référence ; notre capacité à maintenir notre image de marque ; notre capacité à attirer et à conserver des employés qualifiés ; les violations de la sécurité des données ; les perturbations d’Internet ou de notre infrastructure technologique ; les interruptions ou les impacts sur nos activités d’événements ou de catastrophes naturels ou d’origine humaine, y compris les attaques terroristes, les épidémies ou les pandémies ; notre capacité à prévoir avec précision nos besoins futurs en matière d’investissement en capital ; l’exposition aux changements économiques, politiques et sociaux sur les marchés internationaux et émergents ; les changements de stratégie commerciale, les réglementations gouvernementales ou les conditions économiques ou de marché qui peuvent entraîner une dépréciation de nos actifs ; l’augmentation de nos dépenses ou de nos obligations de financement relatives à la santé des employés, à la santé des retraités et/ou aux prestations de retraite ; les obligations potentielles de paiement de l’impôt sur le revenu des personnes physiques ou morales ; les obligations potentielles de paiement de l’impôt sur le revenu des personnes physiques ou morales ; les obligations fiscales supplémentaires potentielles aux États-Unis ou à l’étranger ; des réclamations ou des litiges potentiels liés au travail et à l’emploi, aux dommages corporels, aux dommages matériels, aux pratiques commerciales, à la responsabilité environnementale et à d’autres questions ; notre capacité à réaliser les avantages escomptés des acquisitions, des cessions, des coentreprises ou des alliances stratégiques ; notre capacité à réaliser les avantages escomptés de nos initiatives de transformation ; les fluctuations cycliques et saisonnières de nos résultats d’exploitation ; notre capacité à gérer les frais d’assurance et de réclamation ; et d’autres risques abordés dans les documents que nous déposons de temps à autre auprès de la Securities and Exchange Commission, y compris notre rapport annuel sur le formulaire 10-K pour l’exercice clos le 31 décembre 2020 et les rapports déposés ultérieurement. Vous devez tenir compte des limites et des risques associés aux déclarations prospectives et ne pas vous fier outre mesure à l’exactitude des prévisions contenues dans ces déclarations prospectives. Nous ne nous engageons pas à mettre à jour les déclarations prospectives pour tenir compte d’événements, de circonstances, de changements dans les attentes ou de la survenance d’événements imprévus après la date de ces déclarations.

Rapprochement des mesures financières GAAP et non-GAAP

De temps à autre, nous complétons la génération de nos informations financières déterminées selon les principes comptables généralement reconnus (« GAAP ») par certaines mesures financières non GAAP. Ces organisations comprennent : la rémunération et les avantages sociaux « ajustées » ; les charges d’exploitation ; le bénéfice d’exploitation ; la marge d’exploitation ; les autres revenus (et charges) ; le revenu avant impôts ; la charge d’impôts ; le taux d’imposition effectif ; le revenu net et le bénéfice par action. Nous présentons le chiffre d’affaires et le chiffre d’affaires unitaire sur la base d’une devise constante. En outre, nous publions le flux de trésorerie disponible et le rendement du capital investi (« ROIC »).

Nous pensons que ces mesures non GAAP fournissent des informations significatives pour aider les utilisateurs de nos états financiers à mieux comprendre nos résultats financiers et nos flux de trésorerie et à évaluer notre performance continue, car elles excluent les éléments qui peuvent ne pas être indicatifs de nos opérations sous-jacentes ou qui n’y sont pas liés et peuvent fournir une base de référence utile pour analyser les tendances de nos activités sous-jacentes. Ces mesures non GAAP sont utilisées en interne par la direction pour l’analyse des performances opérationnelles des unités commerciales, l’allocation des ressources des unités commerciales et en relation avec la détermination des primes de compensation.

Les mesures financières non conformes aux GAAP doivent être considérées en complément, et non en remplacement, de nos résultats présentés conformément aux GAAP. Nos informations financières ajustées ne représentent pas une base complète de comptabilité. Par conséquent, nos informations financières ajustées peuvent ne pas être comparables à des informations portant un titre similaire publiées par d’autres sociétés.

Frais de transformation et autres charges

Le bénéfice d’exploitation, la marge opérationnelle, le revenu avant impôts, le bénéfice net et le bénéfice par action ajusté peuvent exclure l’impact des charges liées à toute activité de transformation, aux atteintes à la réputation et à la dépréciation des actifs, ainsi qu’aux cessions.

Changements dans les taux de change des devises étrangères et activités de couverture

Le chiffre d’affaires, le chiffre d’affaires par pièce et le bénéfice d’exploitation neutres par rapport aux devises étrangères excluent l’impact des taux de change et des activités de couverture des devises étrangères d’une période à l’autre. Ces mesures sont calculées en divisant le chiffre d’affaires, le chiffre d’affaires par pièce et le bénéfice d’exploitation en dollars américains de la période en cours par les taux de change moyens de la période en cours pour obtenir le chiffre d’affaires, le chiffre d’affaires par pièce et le bénéfice d’exploitation en monnaie locale de la période en cours. Les montants dérivés sont ensuite multipliés par les taux de change moyens utilisés pour convertir les résultats comparables pour chaque mois de la période de l’année précédente (y compris l’impact de toute activité de couverture de change). La différence entre le chiffre d’affaires, le chiffre d’affaires par pièce et le bénéfice d’exploitation en dollars de la période actuelle et le chiffre d’affaires, le chiffre d’affaires par pièce et le bénéfice d’exploitation dérivés en dollars de la période actuelle est l’impact des taux de change et des activités de couverture sur la période.

Ajustements concomitants et postérieurs à la prise de retraite évalués à la valeur du marché

Nous comptabilisons immédiatement les variations de la juste valeur des actifs du régime et les écarts actuariels nets supérieurs à un corridor de 10 % pour nos régimes de retraite et de retraite à prestations déterminées postérieures à la prise de retraite immédiatement dans le cadre des autres revenus (charges) de retraite. Nous complétons notre présentation de certaines données financières par des mesures non GAAP qui excluent l’impact des gains et des pertes comptabilisés au-delà du corridor de 10 % et les effets de l’impôt sur le revenu qui y sont liés. Nous pensons que l’exclusion de ces impacts à la valeur du marché fournit des informations supplémentaires importantes en supprimant la volatilité associée aux variations à court terme des taux d’intérêt du marché, de la valeur des actions et de facteurs similaires.

Les effets de l’impôt sur le revenu différé sur les ajustements des pensions et des retraites à la valeur de marché sont calculés en multipliant les taux d’imposition statutaires applicables dans chaque juridiction fiscale, y compris la juridiction fédérale américaine et diverses juridictions étatiques et non étatiques américaines, par les ajustements.

Flux de trésorerie disponible

Nous calculons le flux de trésorerie disponible comme les flux de trésorerie provenant des activités d’exploitation moins les dépenses d’investissement, le produit des cessions d’immobilisations corporelles, et plus ou moins les variations nettes des créances financières et autres activités d’investissement. Nous pensons que le flux de trésorerie disponible est un indicateur important de la quantité de liquidités générées par nos activités commerciales en cours et nous l’utilisons comme mesure des liquidités supplémentaires disponibles pour investir dans nos activités, respecter nos obligations en matière de dette et rendre de l’argent aux actionnaires.

Rendement du capital investi

Le ROIC est calculé comme le revenu d’exploitation ajusté des douze derniers mois (« TTM » ou Trailing Twelve Months en anglais) divisé par la moyenne de la dette totale, des obligations non courantes au titre des prestations de retraite et des avantages complémentaires de retraite et des capitaux propres, à la fin de la période en cours et à la fin de la période correspondante de l’exercice précédent. Étant donné que le ROIC n’est pas une mesure définie par les GAAP, nous le calculons, en partie, à l’aide de mesures financières non conformes aux GAAP qui, selon nous, sont les plus indicatives de notre performance commerciale continue. Nous considérons le ROIC comme une mesure utile pour évaluer l’efficacité et le rendement de nos investissements en capital à long terme.

Mesures prospectives non-GAAP

De temps à autre, lorsque nous présentons des mesures prospectives non GAAP, nous ne sommes pas en mesure de fournir un rapprochement quantitatif avec la mesure GAAP la plus étroitement corrélée en raison de l’incertitude quant au moment, au montant ou à la nature des ajustements, qui pourraient être importants pour n’importe quelle période.