- Skonsolidowane przychody rzędu 21,5 mld USD, w porównaniu z 21,7 mld z ubiegłego roku

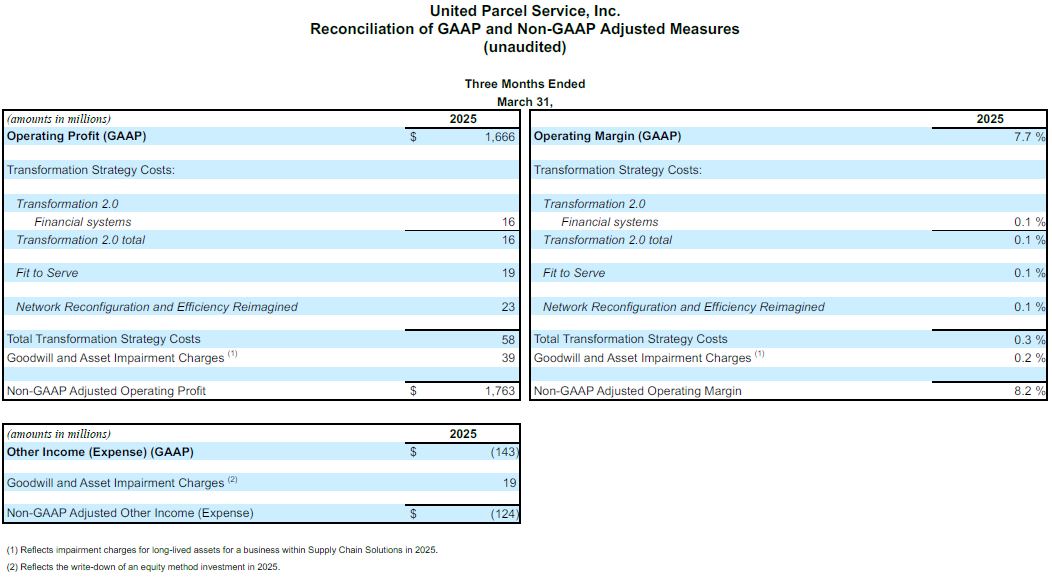

- Skonsolidowana marża operacyjna 7,7%, skorygowana* skonsolidowana marża operacyjna 8,2%.

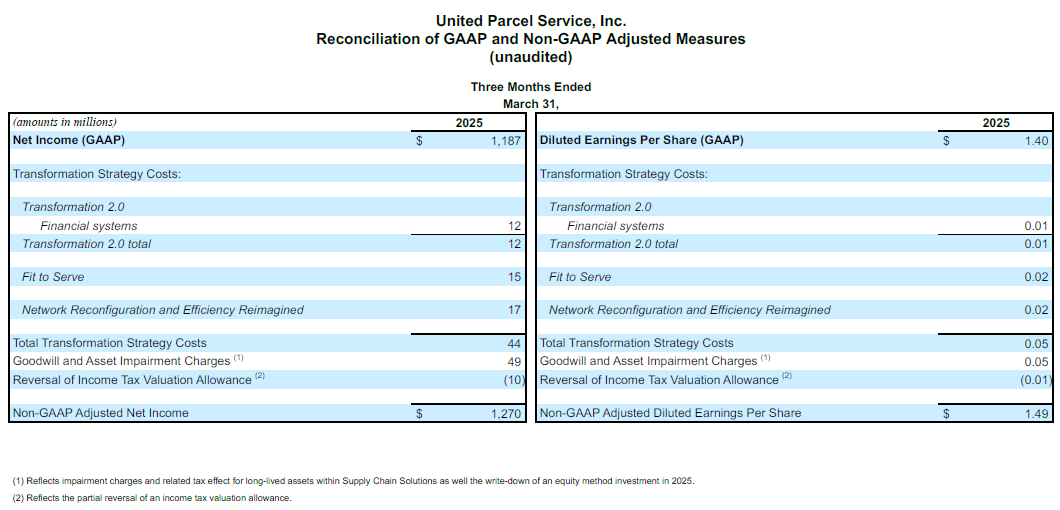

- Rozwodniony zysk na akcję 1,40 USD; skorygowany inny niż GAAP Rozwodniony zysk na akcję 1,49 USD, w porównaniu z 1,43 USD z ubiegłego roku

ATLANTA — 29 kwietnia 2025 г. — firma UPS (NYSE:UPS) ogłosiła dziś skonsolidowane przychody za pierwszy kwartał 2025 r. w wysokości 21,5 mld USD, co stanowi spadek o 0,7% w stosunku do pierwszego kwartału 2024 r. Skonsolidowany zysk operacyjny wyniósł 1,7 mld USD, co oznacza wzrost o 3,3% w porównaniu z czwartym kwartałem 2024 r. i o 0,9% po uwzględnieniu korekty wskaźników innych niż GAAP. Rozwodniony zysk na akcję wyniósł 1,40 USD za kwartał; skorygowany rozwodniony zysk na akcję inny niż GAAP wyniósł 1,49 USD, czyli o 4,2% więcej w stosunku do tego samego okresu w 2024 r.

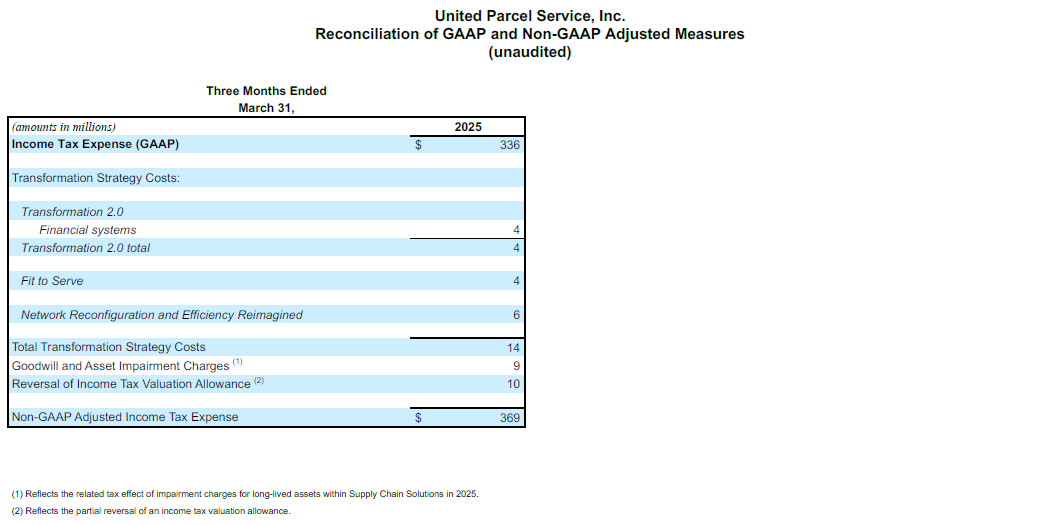

Wyniki GAAP za pierwszy kwartał 2025 r. obejmują obciążenie netto w wysokości 83 mln USD, czyli 0,09 USD na rozcieńczony udział, na które składają się koszty strategii transformacji po opodatkowaniu w wysokości 44 mln USD oraz bezgotówkowy koszt utraty wartości po opodatkowaniu w wysokości 49 mln USD, związany głównie z utratą wartości aktywów i inwestycji. Opłaty te zostały częściowo zrównoważone korzyścią w wysokości 10 milionów dolarów za częściowe odwrócenie odpisu aktualizującego wartość podatku dochodowego.

„Chciałabym podziękować wszystkim pracownikom UPS za ich ciężką pracę i wysiłki w tym bardzo dynamicznym świecie”, powiedziała Carol Tomé, dyrektor generalna UPS. „Jako zaufany lider w dziedzinie globalnej logistyki wykorzystamy naszą zintegrowaną sieć i wiedzę handlową, aby pomóc naszym klientom dostosować się do zmieniającego się otoczenia handlowego. Co więcej, działania, które podejmujemy w celu rekonfiguracji naszej sieci i obniżenia kosztów w całej firmie, nie mogłyby być podejmowane szybciej. Makrootoczenie może być niepewne, ale dzięki naszym działaniom wyjdziemy z tego jako jeszcze silniejszy i bardziej zwinny UPS”.

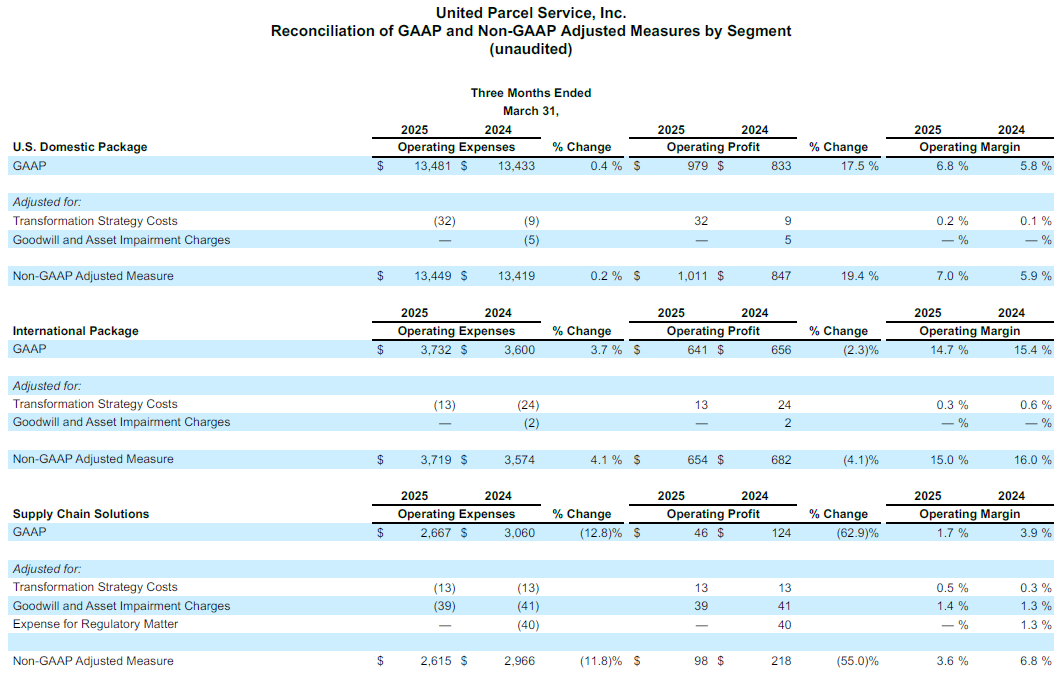

Segment krajowy USA†

| 1. kw. 2025 r. | Niepowiązane z GAAP Skorygowane 1. kw. 2025 r. | 1. kw. 2024 r. | Niepowiązane z GAAP Skorygowane 1. kw. 2024 r. |

Przychody | 14 460 mln USD |

| 14 266 mln USD |

|

Zysk operacyjny | 979 mln USD | 1 011 mln USD | 833 mln USD | 847 mln USD |

- Przychody wzrosły o 1,4% dzięki zwiększeniu przewozów lotniczych i 4,5% poprawie przychodów na sztukę, co częściowo zrekompensowało spadek wolumenu.

- Margines operacyjny wyniósł 6,8%; skorygowany margines operacyjny inny niż GAAP wyniósł 7%.

Segment międzynarodowy

| 1. kw. 2025 r. | Niepowiązane z GAAP Skorygowane 1. kw. 2025 r. | 1. kw. 2024 r. | Niepowiązane z GAAP Skorygowane 1. kw. 2024 r. |

Przychody | 4 373 mln USD |

| 4256 mln USD |

|

Zysk operacyjny | 641 mln USD | 654 mln USD | 656 mln USD | 682 mln USD |

- Przychody wzrosły o 2,7%, co jest związane ze wzrostem o 7,1% średniego dziennego obrotu.

- Margines operacyjny wyniósł 14,7%; skorygowany margines operacyjny inny niż GAAP wyniósł 15%.

Supply Chain Solutions1 †

| 1. kw. 2025 r. | Niepowiązane z GAAP Skorygowane 1. kw. 2025 r. | 1. kw. 2024 r. | Niepowiązane z GAAP Skorygowane 1. kw. 2024 r. |

Przychody | 2 713 mln USD |

| 3 184 mln USD |

|

Zysk operacyjny | 46 mln USD | 98 mln USD | 124 mln USD | 218 mln USD |

1 Składa się z segmentów operacyjnych, które nie spełniają kryteriów dla segmentu raportowanego w ramach ASC Topic 280 — raportowanie segmentów.

- Przychody spadły o 14,8%, głównie z powodu sprzedaży Coyote.

- Margines operacyjny wyniósł 1,7%; skorygowany margines operacyjny inny niż GAAP wyniósł 3,6%.

Prognoza na rok 2025

Biorąc pod uwagę obecną niepewność makroekonomiczną, spółka nie udostępnia żadnych aktualizacji wcześniej opublikowanych skonsolidowanych prognoz na cały rok. Oczekiwania dotyczące wyników finansowych za drugi kwartał zostaną przedstawione podczas konferencji telefonicznej poświęconej wynikom za pierwszy kwartał 2025 r. i transmisji internetowej.

* Kwoty „inne niż GAAP, skorygowane” lub „inne niż GAAP, skoryg.” to inne niż GAAP, skorygowane wskaźniki finansowe. Zapoznaj się z załącznikiem do tej wersji, aby omówić skorygowane wskaźniki finansowe spoza zakresu standardów GAAP, w tym uzgodnienie względem najbardziej zbliżonego wskaźnika GAAP.

† Niektóre kwoty z ubiegłego roku zostały ponownie zaklasyfikowane, aby były zgodne z prezentacją bieżącego roku, w tym przeniesienie transportu lotniczego towarów do kategorii „wynik krajowy w Stanach Zjednoczonych”, bez zmian w wynikach skonsolidowanych. Niektóre kwoty zostały obliczone na podstawie zaokrąglonych liczb.

Kontakty:

Relacje UPS z mediami: 404-828-7123 lub pr@ups.com

Relacje UPS z inwestorami 404-828-6059 (opcja 4) lub investor@ups.com

Informacje o telekonferencji

Wyniki za pierwszy kwartał zostaną omówione z inwestorami i analitykami przez Carol Tomé, dyrektor generalną UPS, i Briana Dykesa, dyrektora finansowego, podczas telekonferencji zaplanowanej na godz. 8:30 czasu wschodniego (USA), 29 kwietnia 2025 г.. Telekonferencja jest otwarta dla zainteresowanych za pośrednictwem transmisji na żywo w sieci. Aby uzyskać dostęp do telekonferencji, odwiedź stronę www.investors.ups.com i kliknij opcję „Earnings Conference Call”. Dodatkowe informacje finansowe zawarte są w szczegółowych harmonogramach finansowych zamieszczonych na stronie www.investors.ups.com w punkcie „Kwartalne zyski i sprawozdania finansowe” (Quarterly Earnings and Financials), zgodnie z rejestracją dokumentów SEC w formie załącznika do naszego bieżącego raportu na formularzu 8-K.

O UPS

Firma UPS (NYSE: UPS) to jedna z największych na świecie firm o przychodach za 2024 rok na poziomie 91,1 mld USD, która udostępnia szeroką gamę zintegrowanych rozwiązań logistycznych dla klientów z ponad 200 krajów. Skupiając się na deklaracji misji „rozwijamy świat, doręczając to, co ważne”, ponad 490 000 pracowników wdraża prostą strategię, realizowaną w skuteczny sposób: Klienci w centrum uwagi. Zaangażowani pracownicy. Rozwój poprzez innowacje. Firma UPS dokłada starań, aby zmniejszyć wpływ na środowisko i wspierać społeczności, które obsługuje na całym świecie. Więcej można znaleźć pod adresem www.ups.com, about.ups.com i www.investors.ups.com.

Deklaracje wybiegające w przyszłość

Ten komunikat, nasz roczny raport na formularzu 10-K za rok ubiegły 31 grudnia 2024 г. i inne dokumenty zarejestrowane w SEC zawierają odniesienia do „deklaracji wybiegających w przyszłość”. Oświadczenia inne niż te dotyczące faktów bieżących lub historycznych, oraz wszelkie deklaracje, którym towarzyszą takie terminy jak „chcemy”, „wierzymy”, „przewidujemy”, „oczekujemy”, „szacujemy”, „zakładamy”, „zamierzamy”, „spodziewamy się” oraz „zakładamy cel”, „planujemy” i terminy bliskoznaczne, mają charakter deklaracji wybiegających w przyszłość.

Okresowo uwzględniamy również pisemne lub ustne deklaracje wybiegające w przyszłość w innych publicznie ujawnianych materiałach. Deklaracje te mogą odnosić się do naszego zamiaru, przewidywań, opinii i bieżących oczekiwań dotyczących naszych kierunków strategicznych, perspektyw i przyszłych wyników; nie odnoszą się one do faktów historycznych ani bieżących. Kierownictwo uważa, że takie wybiegające w przyszłość deklaracje są uzasadnione na moment ich formułowania. Należy jednak zachować ostrożność i nie opierać się na jakichkolwiek deklaracjach wybiegających w przyszłość, ponieważ takie stwierdzenia dotyczą tylko sytuacji na dzień ich sformułowania lub przyszłości i z natury nie mogą być uznane za pewne.

Deklaracje wybiegające w przyszłość podlegają pewnym zagrożeniom i niepewności, co może spowodować, że rzeczywiste efekty będą odbiegać zasadniczo od naszego doświadczenia historycznego, obecnych oczekiwań lub przewidywanych wyników. Do takich zagrożeń czy niepewności zaliczamy między innymi poniższe kwestie: zmiany w ogólnych warunkach gospodarczych, czy to w Stanach Zjednoczonych, czy w innych krajach, w tym także te wynikające ze zmian w handlu światowym oraz nowych lub podwyższonych ceł; rozwój branży i znacząca konkurencja na poziomie lokalnym, regionalnym, krajowym i międzynarodowym; zmiany w relacjach z naszymi znaczącymi klientami; zdolność do przyciągania lub utrzymywania wykwalifikowanych pracowników; strajki, przerwy w pracy i spowolnienia spowodowane przez naszych pracowników; zwiększone lub bardziej złożone wymagania co do bezpieczeństwa fizycznego lub operacyjnego, znaczące naruszenia cyberbezpieczeństwa lub zaostrzenie regulacji w zakresie ochrony danych; nasza zdolność do utrzymania wizerunku marki lub reputacji firmy; wpływ globalnych zmian klimatycznych; przerwy w działalności firmy lub negatywny wpływ na naszą działalność spowodowane przez zjawiska przyrodnicze albo zdarzenia wywołane przez człowieka bądź katastrofy, w tym ataki terrorystyczne, epidemie lub pandemie; narażenie na wpływ przemian gospodarczych, politycznych i społecznych na rynkach międzynarodowych oraz wschodzących; nasza zdolność do przewidzenia korzyści wynikających z akwizycji, zbycia, spółek joint venture lub partnerstw strategicznych; skutki zmian w cenach energii, w tym benzyny, oleju napędowego i paliwa lotniczego, oraz przerwy w dostawach tych towarów; zmiany kursów walutowych lub stóp procentowych; zdolność przewidywania naszych przyszłych potrzeb wynikających z inwestycji kapitałowych; wzrost naszych wydatków lub zobowiązań finansowych związanych ze zdrowiem pracowników, emerytów i/lub świadczeniami emerytalno-rentowymi; zmiany w strategii biznesowej, regulacjach rządowych lub warunkach gospodarczo-rynkowych, które mogą spowodować pogorszenie stanu naszych aktywów; potencjalne dodatkowe amerykańskie lub międzynarodowe zobowiązania podatkowe; coraz surowsze regulacje związane ze zmianami klimatycznymi; ewentualność roszczeń lub postępowania sądowego w związku z pracą i zatrudnieniem, obrażeniami ciała, szkodami majątkowymi, praktykami biznesowymi, odpowiedzialnością za szkody wyrządzone w środowisku naturalnym i w związku z innymi kwestiami; inne rodzaje ryzyka omówione w dokumentach składanych okresowo w Komisji Papierów Wartościowych i Giełd, w tym w Raporcie rocznym na formularzu 10-K za rok kończący się 31 grudnia 2024 r. i w sprawozdaniach złożonych w dalszej kolejności. Należy wziąć pod uwagę ograniczenia oraz ryzyko związane z deklaracjami wybiegającymi w przyszłość i zbytnio nie polegać na dokładności prognoz zawartych w takich stwierdzeniach. Nie zobowiązujemy się do aktualizowania deklaracji wybiegających w przyszłość w celu odzwierciedlenia zdarzeń, okoliczności, zmian w oczekiwaniach czy wystąpienia nieoczekiwanych zdarzeń po dniu złożenia takich deklaracji, chyba że jest to wymagane przepisami prawa.

Firma rutynowo publikuje w swojej witrynie poświęconej relacjom inwestorskim (www.investors.ups.com) ważne informacje, w tym relacje dla prasy, oświadczenia, materiały wręczane lub prezentowane podczas konferencji dla analityków rynkowych i inwestorów, a także inne oświadczenia na temat swojej działalności i jej wyników, które mogą zostać uznane za istotne dla inwestorów. Firma korzysta ze swojej witryny internetowej do ujawniania materiałów, informacji niepublicznych oraz w celu zachowania zgodności z obowiązkiem ujawniania wg amerykańskiej regulacji FD (Fair Disclosure, Sprawiedliwy Dostęp do Informacji). Inwestorzy powinni monitorować firmową witrynę internetową poświęconą relacjom inwestorskim oraz publikacje prasowe, dokumenty składane do Komisji Papierów Wartościowych i Giełd (SEC), publiczne konferencje i transmisje internetowe. Nie włączamy treści żadnej witryny internetowej do tego lub jakiegokolwiek innego raportu, który składamy do SEC.

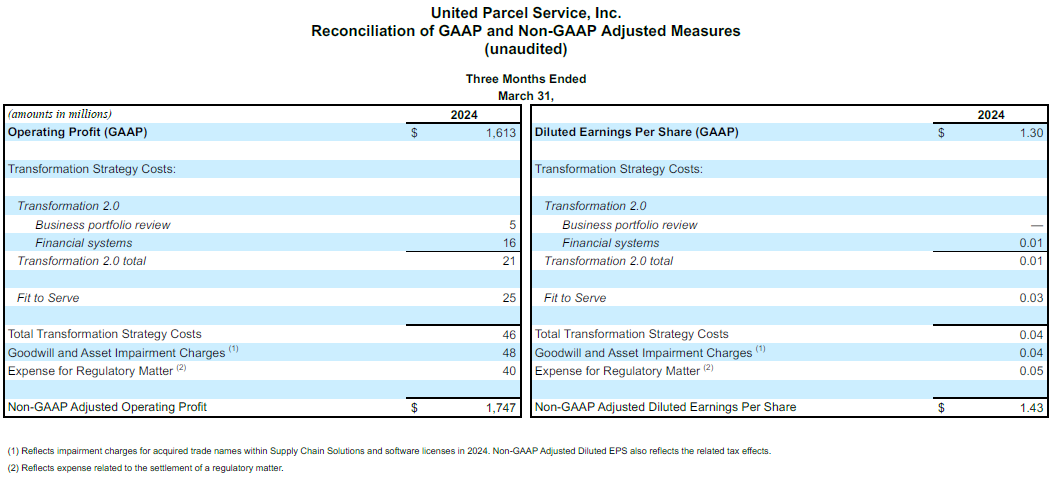

Uzgodnienie wskaźników finansowych GAAP i innych skorygowanych wskaźników finansowych

Przesyłamy sprawozdawczość dotyczącą naszych informacji finansowych określonych w ogólnie przyjętych regułach rachunkowości („GAAP”) ze skorygowanymi wskaźnikami finansowymi innymi niż GAAP. Kadra zarządzająca analizuje i ocenia wyniki firmy na podstawie GAAP oraz po wyłączeniu kosztów i zysków związanych z innymi niż GAAP, skorygowanymi wskaźnikami finansowymi. W związku z tym jesteśmy zdania, że przedstawienie tych innych niż GAAP, skorygowanych wskaźników finansowych pozwala lepiej zrozumieć osobom korzystającym z naszego raportu finansowego nasze rzeczywiste wyniki finansowe oraz zyskać perspektywę zbliżoną do kadry zarządzającej.

Skorygowane miary finansowe inne niż GAAP należy rozpatrywać w charakterze uzupełnienia, a nie alternatywy wobec wyników spółki opracowanych i ogłoszonych zgodnie z zasadami GAAP. Nasze skorygowane miary finansowe inne niż GAAP nie stanowią kompleksowej podstawy rachunkowości i dlatego nie mogą być porównywane z miarami finansowymi o podobnej nazwie zgłaszanymi przez inne firmy.

Przyszłościowe inne niż GAAP, skorygowane wskaźniki finansowe

W przypadku przedstawiania prognoz nieuwzględniających zasad GAAP w przyszłości nie jesteśmy w stanie przedstawić ilościowych uzgodnień do najbardziej zbliżonych wskaźników GAAP ze względu na niepewność związaną z czasem, ilością lub naturą zmian, które mogą być istotne w danym okresie.

Wydatki na kwestie związane z przepisami

Uzupełniamy naszą prezentację o wskaźniki inne niż GAAP, które nie uwzględniają wpływu wydatków poniesionych na uregulowanie kwestii regulacyjnych, które naszym zdaniem nie są związane z naszą bieżącą działalnością i których nie spodziewamy się powtórzyć.

Koszty strategii transformacji

Uzupełniamy dane o mierniki finansowe inne niż GAAP, które nie uwzględniają obciążeń związanych z działaniami transformacyjnymi. Nasze strategiczne działania związane z transformacją trwają już od kilku lat i mają na celu fundamentalną zmianę naszej struktury organizacyjnej, procesów, technologii oraz portfolio biznesowego. Nasza strategia transformacji obejmuje inicjatywy w ramach programów Transformacja 2.0, Dostosowanie do służby, Rekonfiguracja sieci i Nowe spojrzenie na wydajność.

Do opracowania tych inicjatyw skłoniły nas różne nieregularnie występujące okoliczności, w tym zidentyfikowanie i nadanie priorytetu inwestycjom w wyniku zmian w kadrze wykonawczej, rozwój i zmiany konkurencji, obciążenia związane z inflacją, zachowania klientów oraz inne czynniki, w tym powrót do normalnej sytuacji po pandemii COVID oraz zmiany w obrotach w różnych segmentach w związku z naszymi negocjacjami ze związkiem zawodowym w 2023 r.

Nasza strategia transformacyjna obejmuje następujące programy i inicjatywy:

Transformacja 2.0: Zidentyfikowaliśmy możliwości ograniczenia rozpiętości i poziomów zarządzania, rozpoczęliśmy przegląd naszego portfolio biznesowego i zidentyfikowaliśmy możliwości inwestycji w określone technologie, w tym sprawozdawczość finansową oraz niektóre systemy harmonogramowania, czasu i wynagrodzeń, aby obniżyć globalne pośrednie koszty operacyjne, zapewnić lepszą przejrzystość i zmniejszyć zależność od starszych systemów i języków kodowania. Koszty związane z programem Transformacja 2.0 składały się przede wszystkim z kosztów wynagrodzeń i świadczeń związanych z redukcją zatrudnienia oraz honorariów wypłaconych zewnętrznym konsultantom. Oczekujemy, że wszelkie pozostałe koszty zostaną poniesione w roku 2025.

Fit to Serve: Ogłosiliśmy inicjatywę Fit to Serve mające na celu dostosowanie wielkości naszej działalności i utworzenie bardziej wydajnego modelu operacyjnego, który pozwoli nam szybciej odpowiadać na dynamiczne zmiany na rynku, poprzez zmniejszenie siły roboczej o ok. 14 000 stanowisk, głównie kierowniczych. Zakończenie programu Fit to Serve planowane jest na 2025 rok.

Rekonfiguracja sieci i Nowe spojrzenie na wydajność: Nasza inicjatywa „Sieć przyszłości” ma na celu zwiększenie efektywności naszej sieci poprzez automatyzację i konsolidację operacji w naszej sieci krajowej w USA. W związku z przewidywanymi mniejszymi wolumenami od naszego największego klienta rozpoczęliśmy Rekonfigurację sieci, która stanowi rozszerzenie „Sieci przyszłości” i doprowadzi do konsolidacji naszych obiektów i pracowników, a także do przeprojektowania kompleksowych procesów. Wdrożyliśmy nasze inicjatywy Nowe spojrzenie na wydajność, aby przeprowadzić kompleksowe przeprojektowanie procesów, które dostosują nasze procesy organizacyjne do rekonfiguracji sieci. Oczekujemy, że do końca czerwca 2025 r. zredukujemy liczbę pracowników operacyjnych o około 20 000 stanowisk i zamkniemy 73 wynajmowane lub posiadane budynki. Kontynuujemy przegląd naszej sieci i możemy zidentyfikować kolejne budynki przeznaczone do zamknięcia. W dniu 31 marca 2025 г. nadal oceniamy wpływ oczekiwanych zmian wolumenu na naszą sieć lotniczą. Oczekujemy, że w 2025 r. Rekonfiguracja sieci i Nowe spojrzenie na wydajność pozwolą zaoszczędzić łącznie 3,5 mld USD.

W związku z programami Rekonfiguracja sieci i Nowe spojrzenie na wydajność opisanymi powyżej spodziewamy się odnotować wydatki rzędu 400–600 mln USD w 2025 r. w związku z wcześniejszym wycofaniem aktywów, kosztami związanymi z leasingiem, opłatami za usługi konsultingowe stron trzecich oraz świadczeniami z tytułu odejść pracowników. Spodziewamy się, że koszty związane z tymi działaniami mogą wzrosnąć, jeśli podejmiemy decyzję o zamknięciu kolejnych budynków. Mamy zamiar sprzedać majątek i wyposażenie związane z zamkniętymi obiektami; jednakże na dzień sporządzenia niniejszego dokumentu nie mamy jeszcze sformalizowanych planów sprzedaży. Ponadto uważamy, że redukcja zatrudnienia może wymagać ponownej wyceny zobowiązań i aktywów z tytułu świadczeń zdefiniowanych w planie w 2025 r. Nie jesteśmy jeszcze w stanie oszacować czasu wystąpienia ani potencjalnych skutków takiego zdarzenia. W pierwszym kwartale 2025 roku w ramach tego programu odnieśliśmy korzyści rzędu 80 milionów dolarów i ponieśliśmy koszty w wysokości 23 milionów dolarów. Oczekuje się, że inicjatywy te zakończą się w 2027 roku.

Nie uważamy tych kosztów za zwykłe, ponieważ poszczególne programy obejmują odrębne działania, które mogą się odbywać w wielu okresach i nie oczekujemy, że będą się one wiązać z dodatkowym przychodem, gdyż zakres tych programów wykracza poza rutynowe, stałe działania na rzecz zwiększania rentowności. Te inicjatywy są wprowadzane obok zwykłych, stałych działań na rzecz poprawy wyników biznesowych.

Wartość niematerialna oraz zmniejszenie wartości aktywów

Uzupełniamy naszą prezentację o wskaźniki inne niż GAAP, które wyłączają wpływ odpisów z tytułu utraty wartości firmy i aktywów, w tym odpisów z tytułu utraty wartości aktywów trwałych i inwestycji rozliczanych metodą praw własności. Nie uwzględniamy tych opłat, oceniając wyniki operacyjne naszych jednostek biznesowych, podejmując decyzje o przydzielaniu zasobów lub ustalając wysokość nagród w ramach programu motywacyjnego.

Odwrócenie odpisu z tytułu podatku dochodowego

Wcześniej ewidencjonowaliśmy korekty inne niż GAAP dla transakcji, które skutkowały stratą kapitałową w postaci odroczonych aktywów podatkowych, których realizacji nie oczekiwano. Obecnie spodziewamy się, że część tych strat kapitałowych zostanie zrealizowana w przyszłych okresach. Uzupełniamy naszą prezentację o wskaźniki inne niż GAAP, które wyłączają wpływ późniejszych zmian w odpisach aktualizujących wartość aktywów z tytułu odroczonego podatku, ponieważ uważamy, że takie podejście jest zgodne ze sposobem, w jaki odpis aktualizujący wartość aktywów został pierwotnie ustalony.

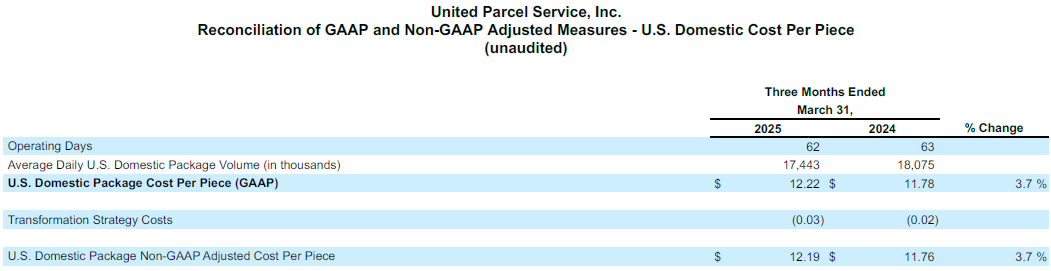

Skorygowany koszt na element, inny niż GAAP

Oceniamy skuteczność naszej działalności operacyjnej przy wykorzystaniu różnorodnych wskaźników, w tym skorygowanego kosztu na element innego niż GAAP. Skorygowany koszt na element inny niż GAAP oblicza się jako skorygowane wydatki na działalność operacyjną w danym okresie podzielone przez łączny wolumen z tego okresu. Ponieważ skorygowane wydatki na działalność operacyjną inne niż GAAP nie obejmują kosztów ani opłat, których nie musimy uwzględniać w ramach podstawowej skuteczności biznesowej, monitorując i oceniając wydajność operacyjną naszych jednostek biznesowych, podejmując decyzje dotyczące alokacji zasobów czy też ustalając nagrody w programie motywacyjnym. Jesteśmy zdania, iż jest to właściwy wskaźnik, na którym można oprzeć analizy i oceny skuteczności naszej działalności operacyjnej.

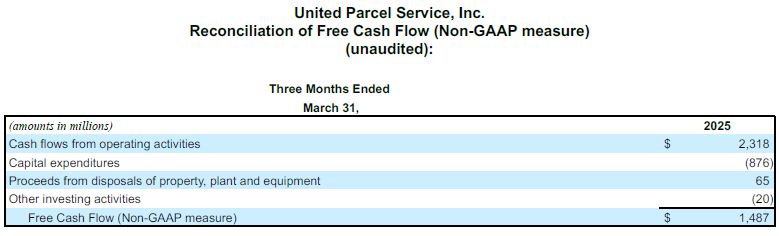

Przepływy wolnych środków pieniężnych

Przepływ wolnych środków pieniężnych obliczamy jako przepływy środków pieniężnych z działalności operacyjnej pomniejszone o wydatki inwestycyjne, środki ze zbycia rzeczowych aktywów majątku trwałego oraz zmiany netto innej działalności inwestycyjnej. Uważamy, że przepływ wolnych środków pieniężnych to ważny wskaźnik ilości środków pieniężnych generowanej przez trwające operacje biznesowe i używamy go jako miary przyrostu środków pieniężnych dostępnych dla inwestycji w naszą działalność, spełnienia naszych zobowiązań w zakresie obsługi zadłużenia oraz zwrotu gotówki do akcjonariuszy.