- 合併營收為 215 億美元,去年同期為 217 億美元

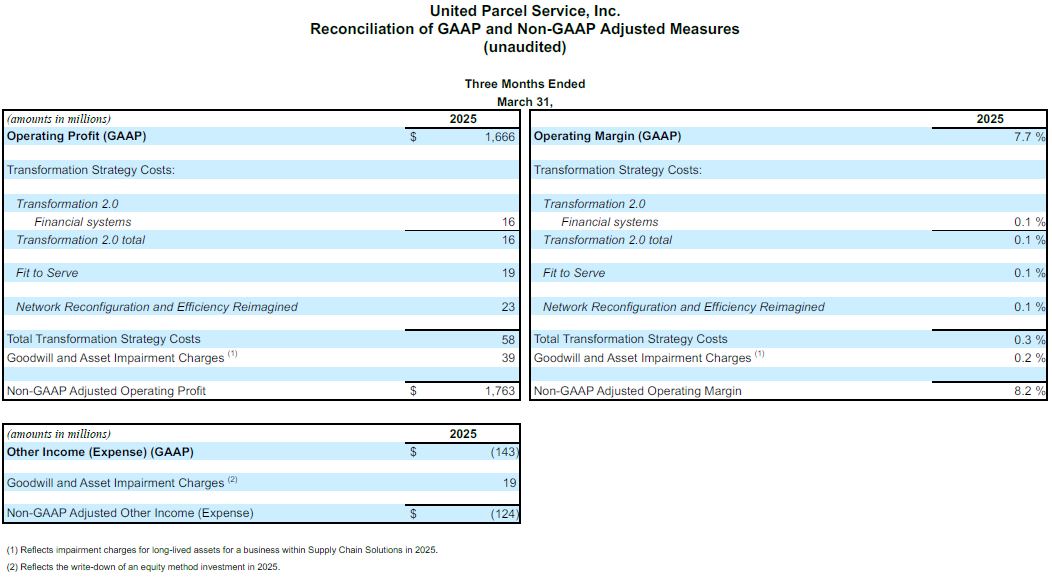

- 合併營運毛利為 7.7%;經非 GAAP 調整後*合併營運毛利為 8.2%

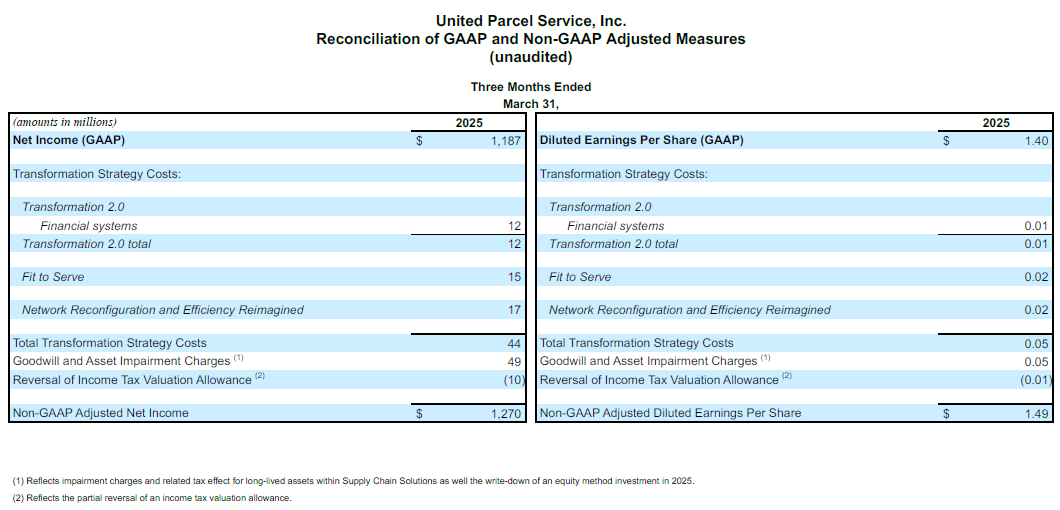

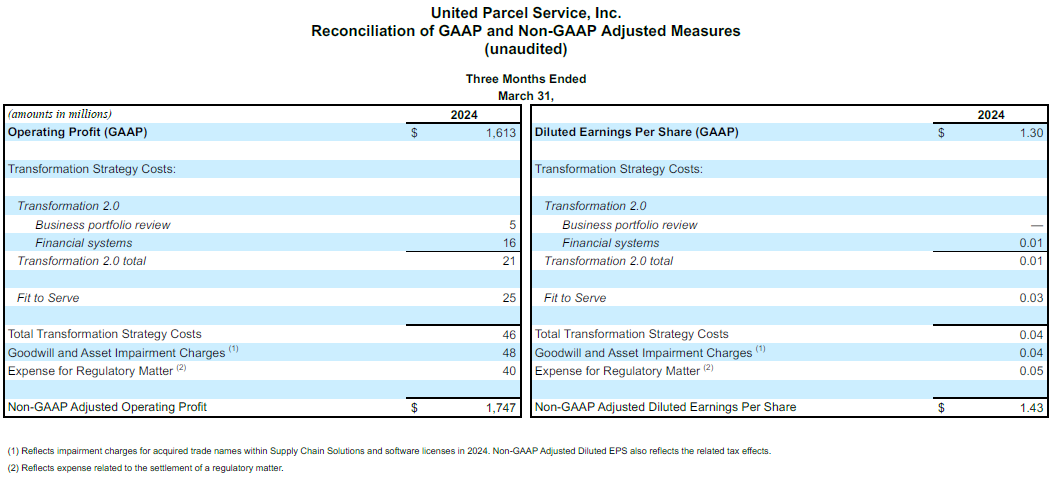

- 稀釋後每股盈餘(EPS)為 1.40 美元;經非 GAAP 調整後稀釋後每股盈餘(EPS)為 1.49 美元,去年同期為 1.43 美元

亞特蘭大-2025 年 4 月 29 日-UPS(NYSE:UPS)今天宣布 2025 年第一季合併營收為 215 億美元,比 2024 年第一季減少 0.7%。合併營業利益為 17 億美元,較 2024 年第一季上升 3.3%;以非 GAAP 調整後的基礎計算則上升 0.9%。本季稀釋後每股盈餘為 1.40 美元;經非 GAAP 調整後稀釋每股盈餘為 1.49 美元,較 2024 年同期上升 4.2%。

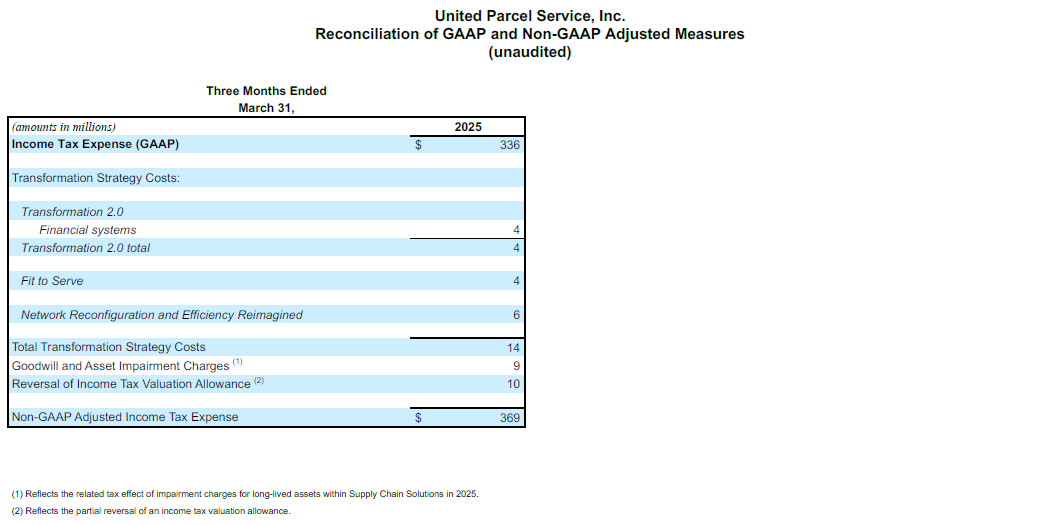

2025 年第一季,GAAP 結果包含淨費用 8,300 萬美元,或稀釋後每股 0.09 美元,包含稅後轉換策略成本 4,400 萬美元,以及非現金、稅後減損收費 4,900 萬美元,主要與資產和投資減損有關。這些費用有一部分由 1,000 萬美元的收益抵銷,用於所得稅備抵評價帳之部分轉回。

「我想要感謝所有 UPS 員工在這個變化萬千的動態環境裡的辛勤工作與付出,」UPS 執行長 Carol Tomé 表示。「作為全球物流領域值得信賴的領導者,我們會運用整合型物流網和貿易專業知識來協助客戶適應不斷變化的貿易環境。此外,我們目前為了重新配置物流網與全面降低營運成本所採取的行動,來得正是時候。宏觀環境可能充滿著不確定性,但透過我們的行動,我們將興起成為更強大、更靈活的 UPS。」

美國國內業務†

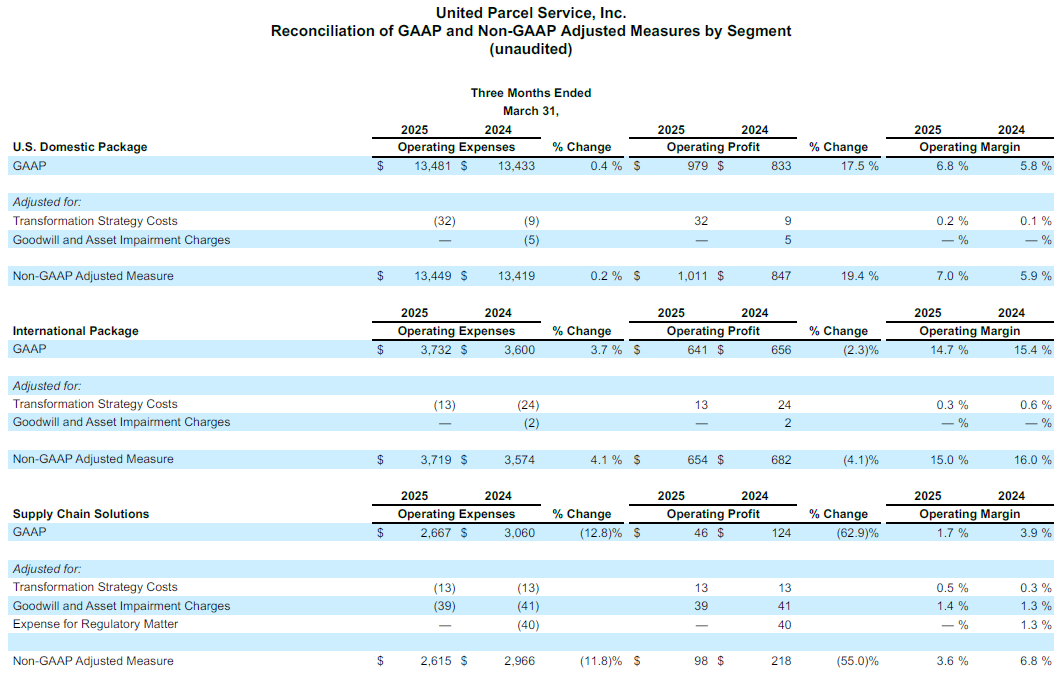

| 2025 年第 1 季 | 非 GAAP 調整後 2025 年第 1 季 | 2024 年第 1 季 | 非 GAAP 調整後 2024 年第 1 季 |

營收 | $14,460 M |

| $14,266 M |

|

營業利益 | $979 M | $1,011 M | $833 M | $847 M |

- 營收成長了 1.4%,主要來自於航空貨運增加及每筆寄件營收提高了 4.5%,部分抵銷了貨運量下滑的影響。

- 營運毛利為 6.8%;經非 GAAP 調整後營運毛利為 7.0%。

國際業務

| 2025 年第 1 季 | 非 GAAP 調整後 2025 年第 1 季 | 2024 年第 1 季 | 非 GAAP 調整後 2024 年第 1 季 |

營收 | $4,373 M |

| 42.56 億美元 |

|

營業利益 | $641 M | $654 M | $656 M | $682 M |

- 在每日的寄件量成長 7.1% 的動能趨動下,我們的營收上升了 2.7%。

- 營運毛利為 14.7%;經非 GAAP 調整後營運毛利為 15.0%。

供應鏈解決方案1 †

| 2025 年第 1 季 | 非 GAAP 調整後 2025 年第 1 季 | 2024 年第 1 季 | 非 GAAP 調整後 2024 年第 1 季 |

營收 | $2,713 M |

| $3,184 M |

|

營業利益 | $46 M | $98 M | $124 M | $218 M |

1 由營運業務組成,這些業務沒有達到「ASC Topic 280 – Segment Reporting」準則下可申報業務的標準。

- 營收下降了 14.8%,主要是因為 Coyote 的資產剝離。

- 營運毛利為 1.7%;經非 GAAP 調整後營運毛利為 3.6%。

2025 年展望

由於目前宏觀經濟的不確定性,公司並未針對先前發布的綜合全年展望提供任何更新。2025 年第一季盈餘電話會議和網路直播期間,將提供第二季財務績效的預期。

* 「非一般公認會計原則 (non-GAAP) 調整後」金額為非一般公認會計原則 (non-GAAP) 調整後財務指標。請參考本新聞稿的附錄,瞭解非一般公認會計原則 (non-GAAP) 調整後財務指標的討論,包括與最密切相關之一般公認會計原則 (GAAP) 指標的對照。

† 前一年度部分金額已重新分類以符合目前年度的呈現結果,包含將空運貨物結果重新歸類為美國境內,綜合結果則沒有變化。部分金額係以未經四捨五入的數字為基礎來計算。

聯絡人:

UPS 媒體關係:404-828-7123 或 pr@ups.com

UPS 投資人關係:404-828-6059(選項 4)或 investor@ups.com

視訊會議資訊

UPS 執行長 Carol Tomé 和財務長 Brian Dykes 將於美國東部時間 2025 年 4 月 29 日 上午 8:30 舉行的視訊會議中,與投資人及分析師討論第一季的結果。其他人將可透過即時網路直播參與視訊會議。若要參加會議,請前往 www.investors.ups.com,並點選「盈餘電話會議」(Earnings Conference Call)。其他財務資訊則包含在發布於 www.investors.ups.com 的「每季盈餘和財務」下的詳細財務附錄,該附錄亦作為附件提供至我們目前在美國證券交易委員會(SEC)的 Form 8-K 報告上。

關於 UPS

UPS(NYSE:UPS)是全球最大的公司之一,2024 年營收為 911 億美元,為 200 多個國家和地區的客戶提供範圍廣大的物流整合解決方案。公司的核心宗旨是「傳遞意義深遠的重大任務,推動世界向前邁進」,UPS 約 490,000 名員工堅信著這個簡潔明瞭並且能夠能確切付諸執行的策略:顧客優先。以人為本。創新導向。UPS 致力於減少其對環境的影響,並為我們在全球所服務的社區提供支援。如需更多資訊,請造訪 www.ups.com、about.ups.com 以及 www.investors.ups.com。

前瞻性陳述

本新聞稿、於 2024 年 12 月 31 日截止的年度 Form 10-K 上的年度報表,以及我們向證券交易委員會提交的其他文件,可能包含「前瞻性陳述」。除了對於現時事實或過往事實的陳述之外,所有包括「將」、「相信」、「計劃」、「預期」、「預估」、「假定」、「打算」、「期望」、「目標」、「方案」和類似的條款,均意指前瞻性陳述。

我們也不時在其他公開揭露資料中提供包含書面或口頭的前瞻性陳述。前瞻性陳述可能與我們的戰略方向、前景、未來成果或未來事件的意向、信念、預測或目前的期望有關;陳述不會與歷史或目前現況完全相關。管理階層相信這些前瞻性陳述到時候會是合理的。然而,請留意不應過度依賴任何前瞻性陳述,因為此類陳述僅代表截至陳述付梓日期為止的景況,至於未來預測的部分,根據「未來」的定義,即表示未來的景況無法精確預測。

前瞻性陳述受某些風險和不確定性限制,可能導致實際結果與歷史經驗和現行期望或預期的結果有顯著的不同。這些風險和不確定性包括但不限於:美國或國際市場中一般經濟情況所發生的變化,包含全球貿易政策上的變化以及全新或增加的關稅;在當地、區域、國家與國際市場中出現的重大競爭;我們與重要客戶的關係中發生的變化;我們吸引並留下優質員工的能力;我們的員工罷工、停工或怠工;更多或更複雜的實體或營運安全要求;重大網路安全事件,或增設資料保護法規;我們維護品牌形象與公司聲譽的能力;全球氣候變遷的影響;來自天然或人為的事件或災害,包括恐怖主義攻擊、疫情的傳播與爆發等,對於我們業務的中斷與影響;面臨國際與新興市場上在經濟、政治和社會發展中的不斷變化;我們從收購、轉讓、合資公司或策略聯盟實現預期獲益的能力;能源價格的變化,包括汽油、柴油、航空燃油與其他燃料,以及這些商品的供應中斷;匯率或利率變更;我們準確預測未來資本投資需求的能力;與員工健康、退休人員健康和/或退休金福利相關的費用與基金負擔責任增加;我們管理保險和索賠費用的能力;可能導致我們資產受損的商業策略、政府法規、經濟或市場條件的變化;在美國或國際上潛在的額外納稅義務;日益嚴格的氣候變遷相關法規;與勞工和僱傭、人身傷害、財產損壞、商業實務、環境責任以及其他重要事項相關的潛在索賠或訴訟;以及在本公司不時向證券交易委員會提交之文件中所論述的其他風險,包含截至 2024 年 12 月 31 日的 Form 10-K 年報以及隨後發送的報告。您應該考量與前瞻性陳述相關的限制和風險,而非過度仰賴這類前瞻性陳述中所包含的預測準確性。除非法律規定所規定之外,我們並不承擔任何更新前瞻性陳述以反映在這些陳述後發生的事件、情形、期望變化或意外事件的義務。

本公司定期在公司投資人關係網站上發布重要訊息,包含新聞稿、公告、在分析師或投資人會議上提供或展示的資料,以及其他有關公司業務和營運成果的聲明,這些重要訊息對投資人而言十分重大;網址為:www.investors.ups.com。本公司使用官方網站作為揭露重大非公開資訊的方式,並遵守本公司在 FD 法規下的揭露義務。除了追蹤公司的新聞稿、向 SEC 提交的文件、公開電話會議和網路直播之外,投資人還應監控公司的投資人關係網站。我們不會將任何網站的內容納入此報告,也不會納入提交給 SEC 的任何其他報告。

一般公認會計原則 (GAAP) 與非一般公認會計原則 (non-GAAP) 調整後財務指標調節

我們會使用某些非一般公認會計原則 (non-GAAP) 調整後財務指標來補充依據「一般公認會計原則」(「GAAP」)所呈報的財務資訊。管理團隊以一般公認會計原則 (GAAP) 基礎並排除與這些非一般公認會計原則 (non-GAAP) 調整後財務指標相關的成本與利益檢視與評估業務績效。因此,我們認為,這些非 GAAP 調整後財務指標更能夠讓我們的財務資訊使用者透過與管理團隊相同的觀點,深入檢視與評估業務績效。

非一般公認會計原則 (non-GAAP) 調整後財務指標應該作為我們依據一般公認會計原則 (GAAP) 備製之報告結果的補充,而非替代品。我們的非一般公認會計原則 (non-GAAP) 調整後財務指標不代表會計的全面基礎,也因此可能無法與其他公司公告的相似標題指標比較。

前瞻性非一般公認會計原則 (non-GAAP) 調整後財務指標

有時候,當我們在呈現前瞻性非 GAAP 指標時,由於任何調整的時機、金額或本質之不確定性(可能在任何時期均相當關鍵)的緣故,我們可能無法為最密切相關的 GAAP 指標提供量化調節。

監管事務的支出

我們以非 GAAP 指標來補充我們的簡報內容,該指標排除了支出的影響,以解決我們認為與持續營運無關且我們不預期會再次發生的監管事項。

轉型策略成本

我們以非 GAAP 指標來補充我們的簡報內容,該指標排除了轉型策略中活動相關費用的影響。我們的轉型策略活動已經持續數年的時間,這些活動的用意是在本質上改變我們的組織結構、流程、技術與業務組合成分的跨度與層級。我們的轉型策略包含轉型 2.0、Fit to Serve、物流網重整和效率再造方案中的舉措。

由於不時發生的各種狀況,因此促成了這些計畫,包含因為高層行政領導團隊變動、競爭環境中的發展與改變、通貨膨脹壓力、消費者行為,以及其他因素(包含在新冠肺炎後回復正常化及 2023 年勞資協商而導致的寄件量改變)而識別與優先排定的投資項目。

我們的轉型策略包含以下方案和舉措:

轉型 2.0:我們發現了減少管理規模和階層的機會,開始對我們的業務組合進行審視,並發現了投資於某些技術的機會,包含財務報告和某些時間表、時間和薪酬系統,以減少全球間接營運成本、提供更好的資訊透明度,並減少對舊式系統和程式碼語言的依賴。與轉型 2.0 相關的成本主要包含與減少我們的人力相關的薪酬和福利成本,以及向第三方顧問支付的費用。我們預計任何剩餘費用會在 2025 年內發生。

Fit to Serve:我們推動了「Fit to Serve」計畫,其用意在於因應業務規模適當調整,藉此創造更有效率的營運模式,更靈活因應市場動態;為此,我們裁減了約 14,000 個職位,主要集中於管理階層。Fit to Serve 預計在 2025 年結束。

物流網重整和效率再造:我們的「未來物流網」舉措,其用意在於透過美國國內物流網的自動化和營運排序整合來提高我們的物流網效率。因應我們預期最大客戶的出貨量將下降,我們啟動了「物流網重整」,作為「未來網路」的延伸,將帶來設施與人力的整併,以及重新設計端對端流程。我們啟動了「效率再造」舉措,重新設計端到端流程,使我們的組織流程與物流網重整保持一致。我們預計在 2025 年期間將營運人力減少約 20,000 個職位,並在 2025 年 6 月底前關閉 73 棟租賃和自有建物。我們正持續審視我們的物流網,並可能會找出其他需要關閉的建物。截至 2025 年 3 月 31 日 為止,我們持續評估預期貨運量變化對空運物流網的影響。我們預計 2025 年物流網重整和效率再造將節省 35 億美元的總成本。

配合上述提及的「物流網重整」與「效率再造」方案,我們預計在 2025 年記錄 4 億至 6 億美元的相關費用,內容包含資產提前報廢、租賃相關成本、第三方顧問費用以及員工資遣福利。我們預期,如果決定關閉其他建物,這些行動的關聯成本可能會增加。我們有意出售與關閉設施關聯的不動產與設備;然而,截至目前為止,我們尚未正式確立出售計畫。此外,我們認為人力縮減可能需在 2025 年重新評估固定給付制退休金計畫的福利義務與資產。我們尚無法估計此類事件的時機或潛在影響。2025 年第一季期間,我們從此方案實現約 8,000 萬美元的福利,產生了 2,300 萬美元的相關成本。這些舉措預計將於 2027 年結束。

我們不認為相關成本是會在一般情況下發生的成本,因為每個方案皆涉及可能跨越多個期間的個別活動與獨特活動,我們也不預期會增加營收,因為方案的範圍超過能夠增加獲利能力的日常、繼續進行的工作。這些計畫是為了加強我們的一般、持續進行的工作,以增強業務績效。

商譽與資產減損

我們採用非 GAAP 指標來補充我們的簡報內容,該指標排除了商譽和資產減損費用的影響,包含長期資產減損和股權方法投資。我們在評估業務單位的營運績效、制定分配資源的決策或決定獎勵薪酬獎項時,不會考慮這些費用。

所得稅備抵評價帳轉回

針對導致資本損失遞延稅項資產(不預期會實現)的交易,我們先前記錄了非 GAAP 調整。我們現在預計未來將實現其中一部分資本損失。我們採用非 GAAP 指標來補充我們的簡報內容,該指標排除了備抵評價帳對這些遞延稅項資產的後續變更影響,因為我們認為此類處理方式與最初建立備抵評價帳的方式一致。

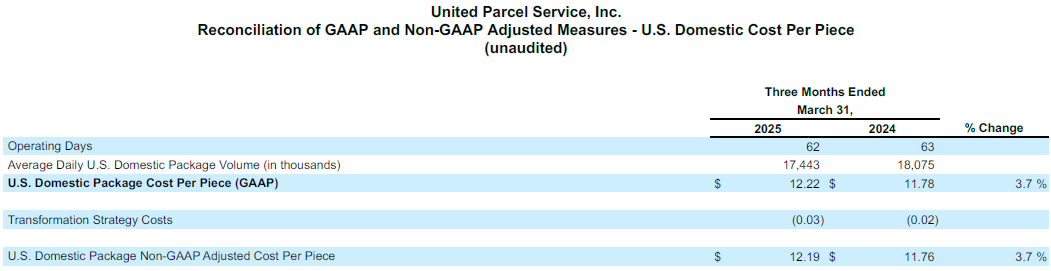

非一般公認會計原則 (non-GAAP) 調整後的每件寄件成本

我們使用非一般公認會計原則 (non-GAAP) 調整後的每件寄件成本等各種指標評估我們的營運效率。非一般公認會計原則 (non-GAAP) 調整後的每件寄件成本計算方法為一段期間的非一般公認會計原則 (non-GAAP) 調整後營業費用除以該期間的總寄件量。由於非一般公認會計原則 (non-GAAP) 調整後營業費用排除我們在監控與評估業務單位的營運績效、制定資源分配決策或決定激勵性薪酬時時,不視為基本業務績效的成本或費用,所以我們認為這是一項可作為審查與評估營業校績效效率之基礎的適當指標。

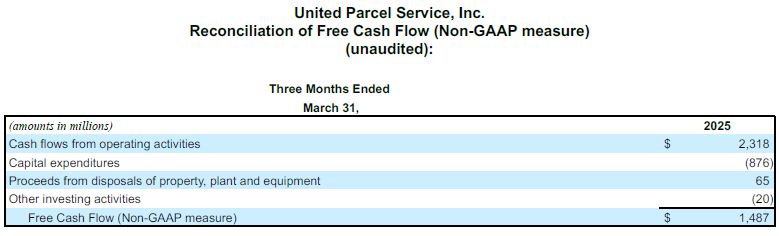

自由現金流量

我們計算自由現金流量的方式是:在營業活動所得現金流量小於資本支出時,將來自不動產、廠房和設備處理的收入,加上或扣除其他投資活動的淨變動。我們認為,自由現金流量是一項重要指標,可瞭解日常業務營運產生的現金量,而且我們運用此指標評估可投入業務、承擔負債義務及回饋給股東的增量現金。