- Konsoliderade intäkter på 24,2 miljarder USD, en ökning med 4,2 % från förra året

- Konsoliderat rörelseresultat på 3,1 miljarder USD, en ökning med 7,5 % från förra året, och en ökning med 6,0 % på justerad* basis

- Utspädd VPA på 2,96 USD, en ökning av justerad utspädd VPA med 10,3 % jämfört med förra året till 2,99 USD

- Bekräftar de konsoliderade intäkterna för helåret 2022, justerad rörelsemarginal och justerad avkastning på mål för investerat kapital

ATLANTA – UPS (NYSE:UPS) presenterar idag konsoliderade intäkter för det tredje kvartalet 2022 på 24,2 miljarder USD, en ökning med 4,2 % jämfört med det tredje kvartalet 2021. Det konsoliderade rörelseresultatet var 3,1 miljarder USD, en ökning med 7,5 % jämfört med det tredje kvartalet 2021, och en ökning med 6,0 % på justerad basis. Utspädd vinst per aktie var 2,96 USD för kvartalet, justerad utspädd vinst per aktie på 2,99 USD var 10,3 % högre jämfört med samma period 2021.

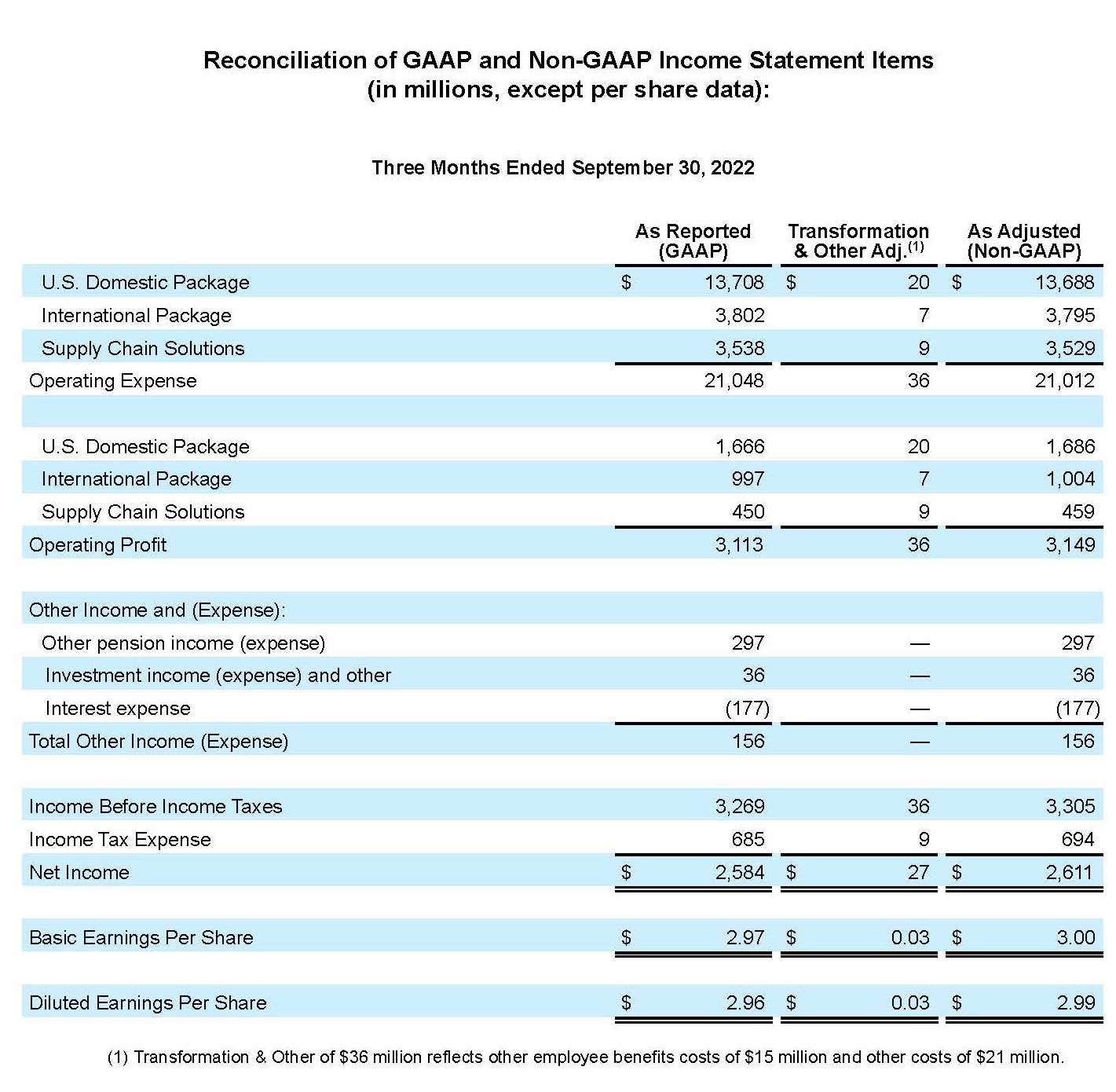

För det tredje kvartalet 2022 inkluderar GAAP-resultat omvandling efter skatt och andra avgifter på 27 miljoner USD, motsvarande 0,03 USD per utspädd aktie.

”Jag vill tacka UPS:are över hela världen för deras ohejdbara anda och för att de levererar enastående service till våra kunder”, säger Carol Tomé, UPS verkställande direktör. ”Makromiljön är oerhört dynamisk, men vi är på god väg att uppnå våra ekonomiska målsättningar för 2022 genom att genomföra vår strategi och kontrollera det vi kan.”

Inrikessegment (USA)

|

Tredje kvartalet 2022 | Justerat Tredje kvartalet 2022 |

3:e kvartalet 2021 | Justerat 3:e kvartalet 2021 |

Intäkter (i miljoner) | $15,374 M |

| $14,208 M |

|

Rörelseresultat (i miljoner) | $1,666 M | $1,686 M | $1,407 M | $1,414 M |

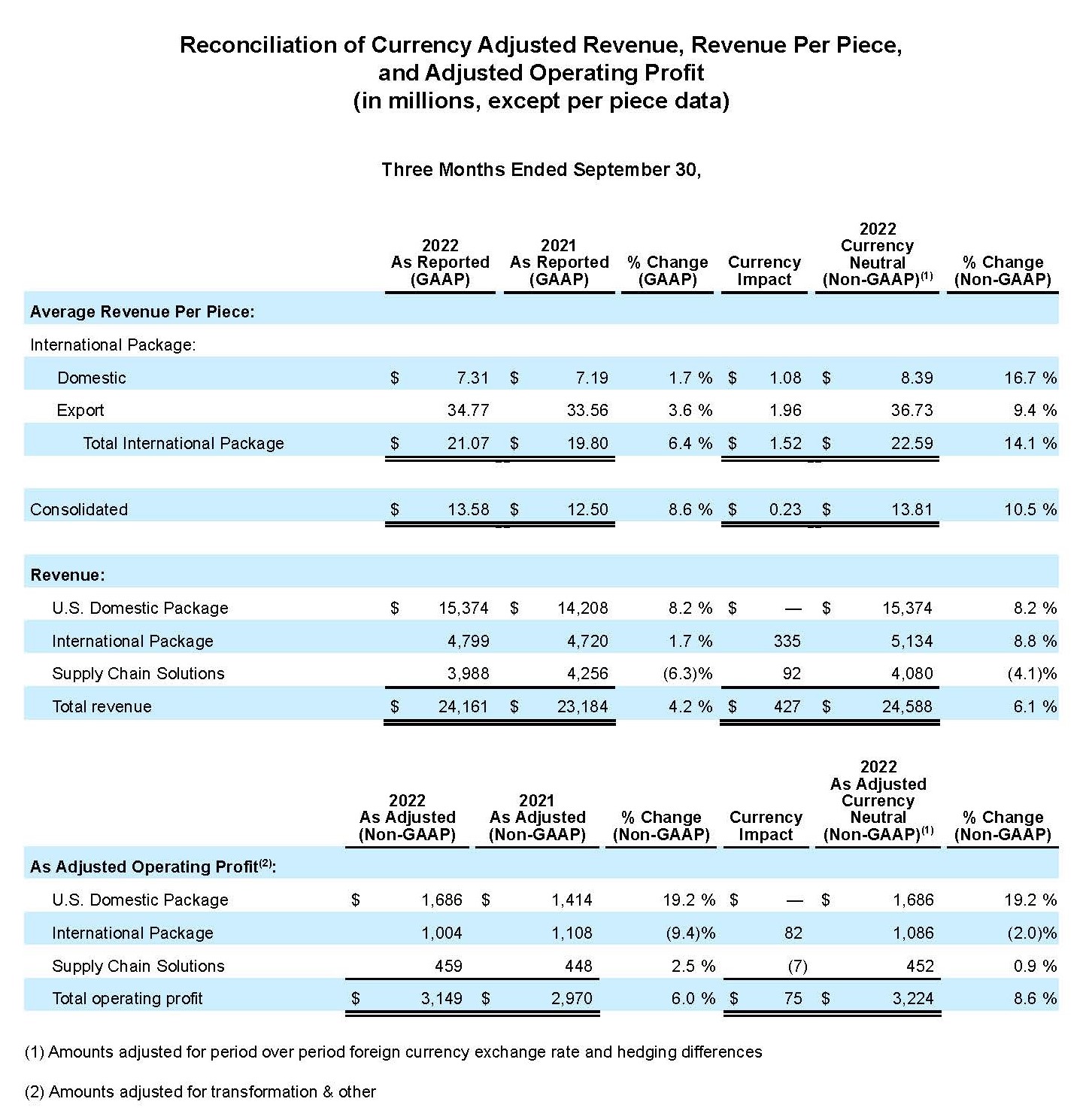

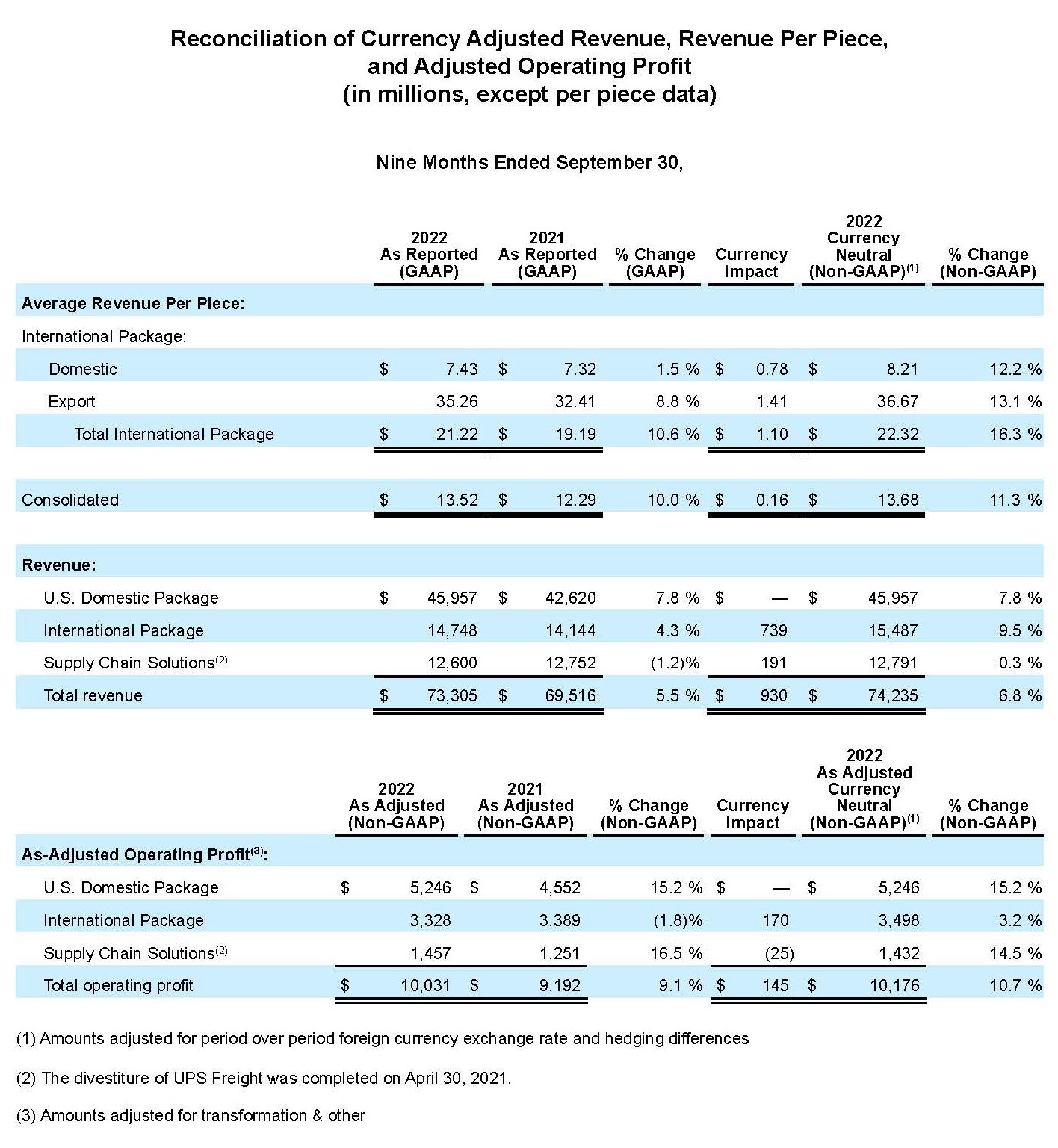

- Intäkterna ökade med 8,2 %, drivet av en ökning med 9,8 % i intäkter per styck.

- Rörelsemarginalen var 10,8 %, den justerade rörelsemarginalen var 11,0 %.

Internationellt segment

|

Tredje kvartalet 2022 | Justerat Tredje kvartalet 2022 |

3:e kvartalet 2021 | Justerat 3:e kvartalet 2021 |

Intäkter (i miljoner) | $4,799 M |

| $4,720 M |

|

Rörelseresultat (i miljoner) | $997 M | $1,004 M | $1,051 M | $1,108 M |

- Intäkterna ökade med 1,7 %, drivet av en ökning med 6,4 % i intäkter per styck.

- Rörelsemarginalen var 20,8 %, den justerade rörelsemarginalen var 20,9 %.

Supply Chain Solutions1

|

Tredje kvartalet 2022 | Justerat Tredje kvartalet 2022 |

3:e kvartalet 2021 | Justerat 3:e kvartalet 2021 |

Intäkter (i miljoner) | $3,988 M |

| $4,256 M |

|

Rörelseresultat (i miljoner) | $450 M | $459 M | $438 M | $448 M |

1 Består av verksamhetssegment som inte uppfyller villkoren för rapporteringsbara segment enligt ASC Topic 280 – segmentrapportering.

- Intäkterna minskade med 6,3 % på grund av nedgångar i flyg- och sjöfrakt, vilket delvis uppvägdes av tillväxt i vår logistik- och healthcareverksamhet.

- Rörelsemarginalen var 11,3 %, med justerad rörelsemarginal på 11,5 %.

Prognos för 2022

Företaget tillhandahåller vägledning på justerad (icke-GAAP) basis eftersom det inte är möjligt att förutse eller tillhandahålla en avstämning som återspeglar inverkan från framtida pensionsjusteringar eller andra oväntade händelser, vilket skulle ha ingått i rapporterade resultat (enligt GAAP) och kan vara väsentligt.

För helåret 2022 bekräftar företaget de konsoliderade ekonomiska målen med intäkter på ca 102 miljarder USD, en justerad rörelsemarginal på ca 13,7 % och justerad avkastning på investerat kapital över 30 %.

För året förväntar sig företaget nu att kapitalutgifterna kommer att vara cirka 5 miljarder USD. Aktieutdelningen förväntas bli ca 5,2 miljarder USD, med förbehåll för styrelsens godkännande, och aktieåterköpen beräknas uppgå till minst 3,0 miljarder USD.

* ” Justerade” värden är finansiella icke-GAAP-mått. Se bilagan till denna rapport för en diskussion om finansiella icke-GAAP-mått, inklusive en avstämning med det närmast liggande GAAP-måttet.

Kontakter:

UPS Media Relations: 404-828-7123 or pr@ups.com

UPS Investor Relations: 404-828-6059 (alternativ 4) eller investor@ups.com

# # #

Information om konferenssamtal

UPS koncernchef Carol Tomé och företagets finanschef Brian Newman kommer att diskutera det tredje kvartalets resultat med investerare och analytiker under ett konferenssamtal kl. 8.30 25 oktober 2022. Andra kan ta del av konferenssamtalet live via en webbsändning. Gå till www.investors.ups.com och klicka på ”Earnings Conference Call” för att få tillgång till samtalet. Ytterligare finansiell information finns i detaljerade finansiella scheman som publiceras på www.investors.ups.com under ”Kvartalsresultat och finansiell information” och som inlämnats till SEC som en bilaga till vår aktuella rapport på formulär 8-K.

Om UPS

UPS (NYSE: UPS) är ett av världens största företag, med intäkter 2021 på 97,3 miljarder USD och tillhandahåller ett brett utbud av integrerade logistiklösningar för kunder i fler än 220 länder och territorier. Med fokus på företagets ändamålsförklaring,” att föra vår värld framåt genom att leverera det som är viktigt”, välkomnar företagets mer än 500 000 anställda en strategi som är enkelt uttryckt och genomförs på ett kraftfullt sätt: Kunden först. Ledd av människor. Innovationsdriven. UPS åtar sig att minska sin miljöpåverkan och stöder de lokala samhällen vi betjänar runt om i världen. UPS intar också en orubblig inställning till stöd för mångfald, jämlikhet och inkludering. Mer information finns på www.ups.com, about.ups.com och www.investors.ups.com.

Framåtblickande kommentarer

Den här rapporten och våra inlagor till Securities and Exchange Commission innehåller, och kommer i framtiden att innehålla, ”framåtblickande uttalanden” (forward-looking statements) enligt betydelsen i Private Securities Litigation Reform Act of 1995. Andra uttalanden än uttalanden om aktuella eller historiska fakta och alla uttalanden som åtföljs av termer som ”kommer att”, ”tror”, ”projicerar”, ”förväntar sig”, ”uppskattar”, ”antar”, ”avser”, ”förutser”, ”siktar på”, ”planerar” och liknande termer är avsedda att vara framåtblickande uttalanden. Framåtblickande uttalanden görs i enlighet med ”safe harbor”-bestämmelserna i de federala värdepapperslagarna i enlighet med avsnitt 27A i Securities Act of 1933 och avsnitt 21E i Securities Exchange Act of 1934.

Ibland inkluderar vi också skriftliga eller muntliga framåtblickande uttalanden i andra material som offentliggörs. Framåtblickande uttalanden kan vara relaterade till våra avsikter, övertygelser, prognoser om eller nuvarande förväntningar om vår strategiska riktning, utsikter, framtida resultat eller framtida händelse. De är inte strikt relaterade till historiska eller nuvarande fakta. Ledningen anser att dessa framåtblickande uttalanden är rimliga när de görs. Man bör dock vara försiktig och inte förlita sig för mycket på framåtblickande uttalanden, eftersom sådana uttalanden endast gäller det datum då de görs, och framtiden kan, på grund av sin natur, inte förutsägas med säkerhet.

Framåtblickande uttalanden är föremål för vissa risker och viss osäkerhet som skulle kunna leda till att de faktiska resultaten skiljer sig väsentligt från våra historiska erfarenheter och våra nuvarande förväntningar eller förväntade resultat. Dessa risker och denna osäkerhet inkluderar, men är inte begränsade till inverkan av: fortsatt osäkerhet i samband med covid-19-pandemin beträffande vårt företag och vår verksamhet, vårt finansiella resultat och vår likviditet, våra kunder och leverantörer samt den globala ekonomin; förändringar i de allmänna ekonomiska förhållandena i USA eller internationellt; branschutveckling och betydande konkurrens; förändringar i våra relationer med våra viktiga kunder; vår förmåga att attrahera och behålla kvalificerade medarbetare; ökade eller mer komplexa fysiska säkerhetskrav eller datasäkerhetskrav, eller datasäkerhetsbrott; strejker, arbetsavbrott eller dämpning av takten på grund av våra medarbetare; resultat av förhandlingar och ratificeringar av arbetsavtal; vår förmåga att bibehålla vår varumärkesimage och vårt företagsrykte; störningar i vår informationstekniska infrastruktur; globala klimatförändringar; avbrott i eller inverkan på vår verksamhet från naturliga eller människorelaterade händelser eller katastrofer inklusive terroristattacker, epidemier eller pandemier; exponering för förändrad ekonomisk, politisk och social utveckling på internationella marknader; vår förmåga att realisera de förväntade fördelarna från förvärv, avyttringar, samriskföretag eller strategiska allianser; förändrade priser på energi, inklusive bensin, diesel och flygbränsle, eller avbrott i leveranserna av dessa råvaror; förändringar i växelkurser eller räntor; vår förmåga att korrekt förutse våra framtida kapitalinvesteringsbehov; betydande utgifter och finansieringsförpliktelser relaterade till medarbetarnas hälsa, pensionärers hälsa och/eller pensionsförmåner; vår förmåga att hantera försäkrings- och skadeståndskostnader; förändringar i företagsstrategi, statliga regleringar eller ekonomiska eller marknadsmässiga förhållanden som kan resultera i nedskrivningar av våra tillgångar; potentiella ytterligare amerikanska eller internationella skatteskulder; allt strängare lagar och förordningar, inklusive relaterade till klimatförändringar; potentiella anspråk eller rättstvister relaterade till arbete och anställning, personskador, skador på egendom, företagspraxis, miljöansvar och andra frågor; och andra risker som med jämna mellanrum diskuteras i våra anmälningar till Securities and Exchange Commission, inklusive vår årsrapport på formulär 10-K för året som avslutades 31 december 2021, vår kvartalsrapport på formulär 10-Q för kvartalet som avslutades 31 mars 2022, samt senare inlämnade rapporter. Du bör överväga begränsningarna på, och riskerna kopplade till, framåtblickande uttalanden och inte orimligt förlita dig på noggrannheten i förutsägelser som görs i sådana framåtblickande uttalanden. Vi påtar oss ingen skyldighet att uppdatera framåtblickande uttalanden för att återspegla händelser, omständigheter, förändrade förväntningar eller oförutsedda händelser efter datumet då dessa uttalanden gjordes.

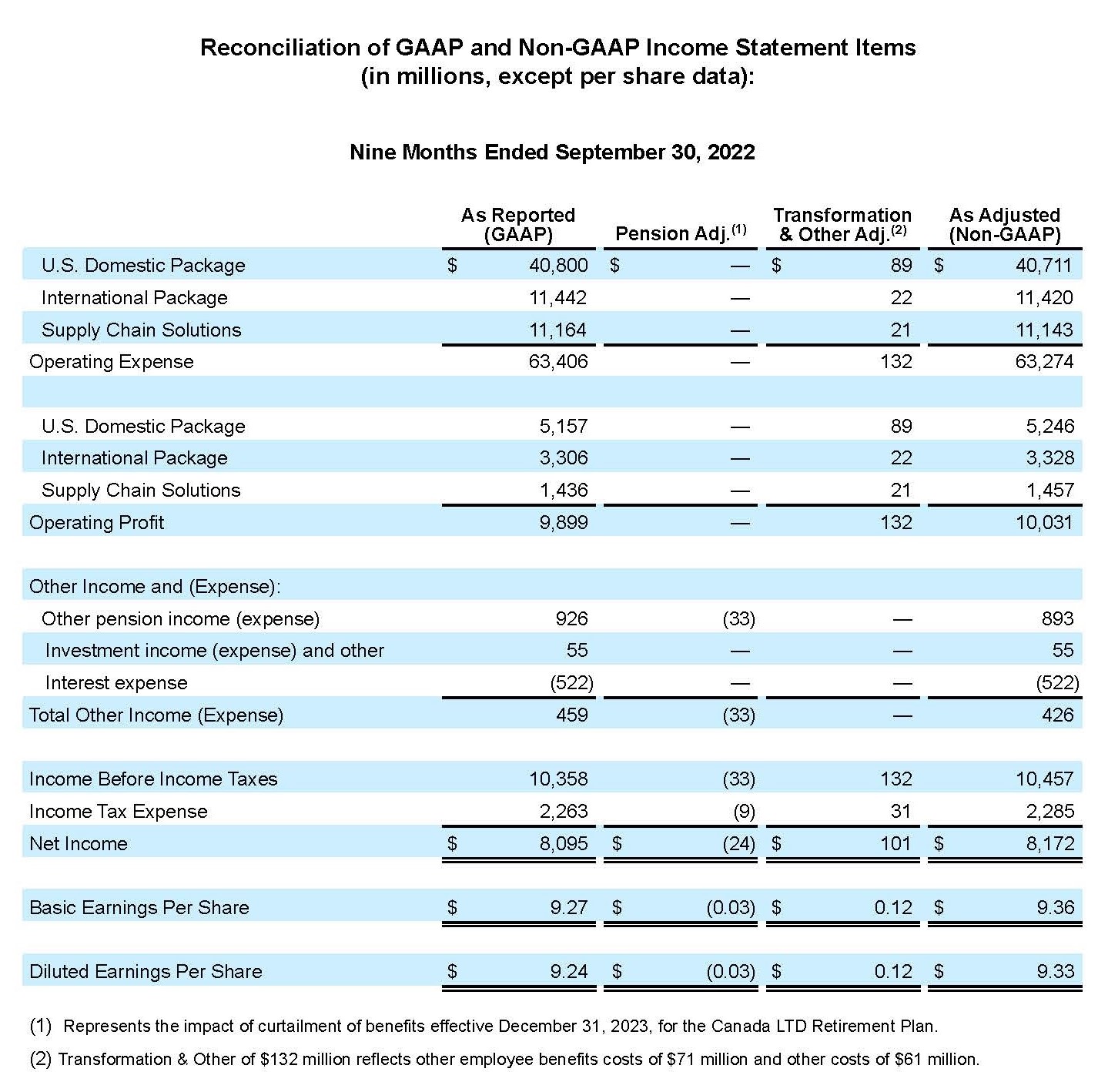

Information, inklusive jämförelser med tidigare perioder, kan återspegla justerade resultat. Se bilagan för avstämningar av justerade resultat och andra icke GAAP-baserade finansiella mått.

Avstämning av finansiella åtgärder med och utan tillämpning av GAAP

Från tid till annan kompletterar vi rapporteringen av vår finansiella information enligt allmänt accepterade redovisningsprinciper (”GAAP”) med vissa finansiella mått som inte är enligt GAAP. Dessa omfattar: ”anpassad” ersättning och ”anpassade” förmåner; driftskostnader; resultat före ränta, skatt, avskrivning och amorteringar (EBITDA); rörelseresultat; rörelsemarginal; andra inkomster och (utgifter); inkomst före inkomstskatter; skattekostnader; effektiv skattesats; nettoinkomst; och vinst per aktie. Vi presenterar intäkter och intäkter per styck och rörelseresultat på basis av konstant valuta. Dessutom redovisar vi fritt kassaflöde, justerad avkastning på investerat kapital och förhållandet mellan justerad total skuld och justerad EBITDA.

Vi anser att dessa icke-GAAP-åtgärder ger betydelsefull information som stöd vid genomgången av våra årsredovisningar för att förstå våra ekonomiska resultat och kassaflöden och för att bedöma vår fortgående utveckling, då de utelämnar objekt som eventuellt inte är en indikation på, eller som saknar samband med, vår underliggande verksamhet, och kan fungera som en användbar utgångspunkt för att analysera trender i våra underliggande företag. Dessa icke-GAAP-åtgärder används internt av ledningen till analys av affärsenheternas verksamhetsresultat och resursallokering samt i samband med beslut om tilldelning av incitamentskompensation.

Finansiella åtgärder där GAAP inte tillämpats bör beaktas i tillägg till, och inte som ett alternativ till, vårt redovisade resultat som upprättats i enlighet med GAAP. Vår justerade finansiella information utgör inte en heltäckande redovisningsgrund. Vår justerade finansiella information kan därför kanske inte jämföras med information med liknande benämningar som rapporteras av andra företag.

Omvandlings- och andra avgifter

Justerad EBITDA, rörelseresultat, rörelsemarginal, inkomst före skatt, nettoinkomst och inkomst per aktie kan exkludera inverkan från avgifter relaterade till omställningsaktiviteter, goodwill och nedskrivning av tillgångar samt avyttring.

Förändringar i växelkurser och säkringsåtgärder

Valutaneutrala intäkter, intäkter per styck och rörelseresultat utesluter effekten av växelkursförändringar och eventuella valutasäkringsaktiviteter från period till period. Dessa mått beräknas genom att den aktuella periodens rapporterade intäkter, intäkter per styck och rörelseresultat i USD delas med den aktuella periodens genomsnittliga växelkurser för att därigenom härleda den aktuella periodens intäkter, intäkter per styck och rörelseresultat i lokal valuta. De härledda intäkterna multipliceras sedan med de genomsnittliga växelkurser som använts för att omräkna jämförbara resultat för varje månad under perioden föregående år (inbegripet effekten av eventuella säkringsåtgärder i utländsk valuta). Skillnaden mellan den aktuella periodens rapporterade intäkt, intäkt per enhet och rörelseresultat i dollar och den aktuella periodens härledda intäkt, intäkt per enhet och rörelseresultat i dollar motsvarar den periodvisa effekten av valutakursvariationer och säkringsaktiviteter.

Justeringar av pensionsförmåner

Vi accepterar förändringar i verkligt värde på pensionstillgångarna och aktuariella vinster och förluster som överskrider en korridor på 10 % (definierat som 10 % av det som är högre av pensionstillgångarnas verkliga värde och den beräknade förmånsförpliktelsen) samt vinster och förluster som blir resultatet av ändringar i planen, för våra förmånsplaner som bestäms av pension och tiden efter avslutad anställning omedelbart som en del av övriga pensionsinkomster (kostnader). Vi kompletterar redovisningen av vår inkomst före skatt, nettoinkomst och vinst per aktie med liknande justerade åtgärder som utesluter effekten av dessa vinster och förluster och de medföljande inkomstskatteeffekterna. Vi anser att uteslutande av dessa vinster och förluster för den definierade förmånsplanen ger viktig tilläggsinformation genom att ta bort den volatilitet som är förknippad med planändringar och kortsiktiga förändringar i marknadsräntor, aktievärden och liknande faktorer.

Effekterna av den uppskjutna inkomstskatten på sådana justeringar avseende pensionsförmånsplaner beräknas genom att multiplicera de lagstadgade skattesatser som tillämpas i respektive skattejurisdiktion, inklusive amerikansk federal jurisdiktion och jurisdiktion i olika amerikanska delstater och utanför USA, med dessa justeringar.

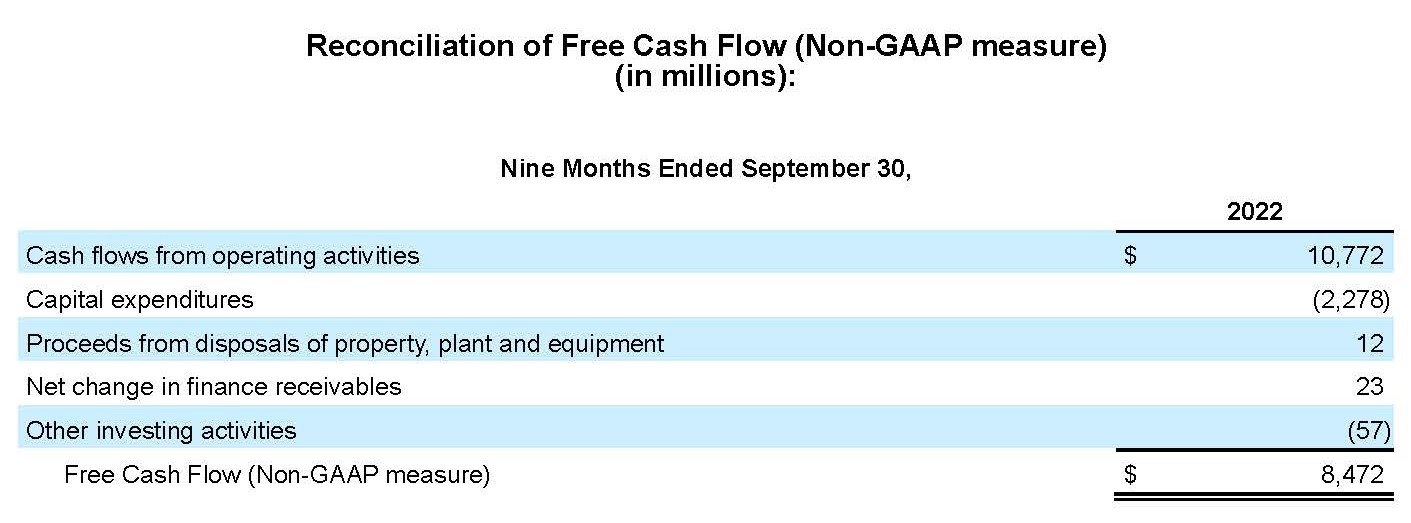

Fritt kassaflöde

Vi beräknar fritt kassaflöde som kassaflöde från löpande verksamhet minus investeringskostnader och intäkter från avyttring av materiella anläggningstillgångar samt plus eller minus nettoförändringar i finansiella fordringar och annan investeringsverksamhet. Vi anser att fritt kassaflöde är en viktig indikator för hur mycket kassaflöde som genereras i vår fortlöpande verksamhet och vi använder det som ett mått för att se hur mycket ackumulerat kassaflöde som finns tillgängligt för att investera i företaget, uppfylla våra skuldåtaganden och återföra kassa till aktieägare.

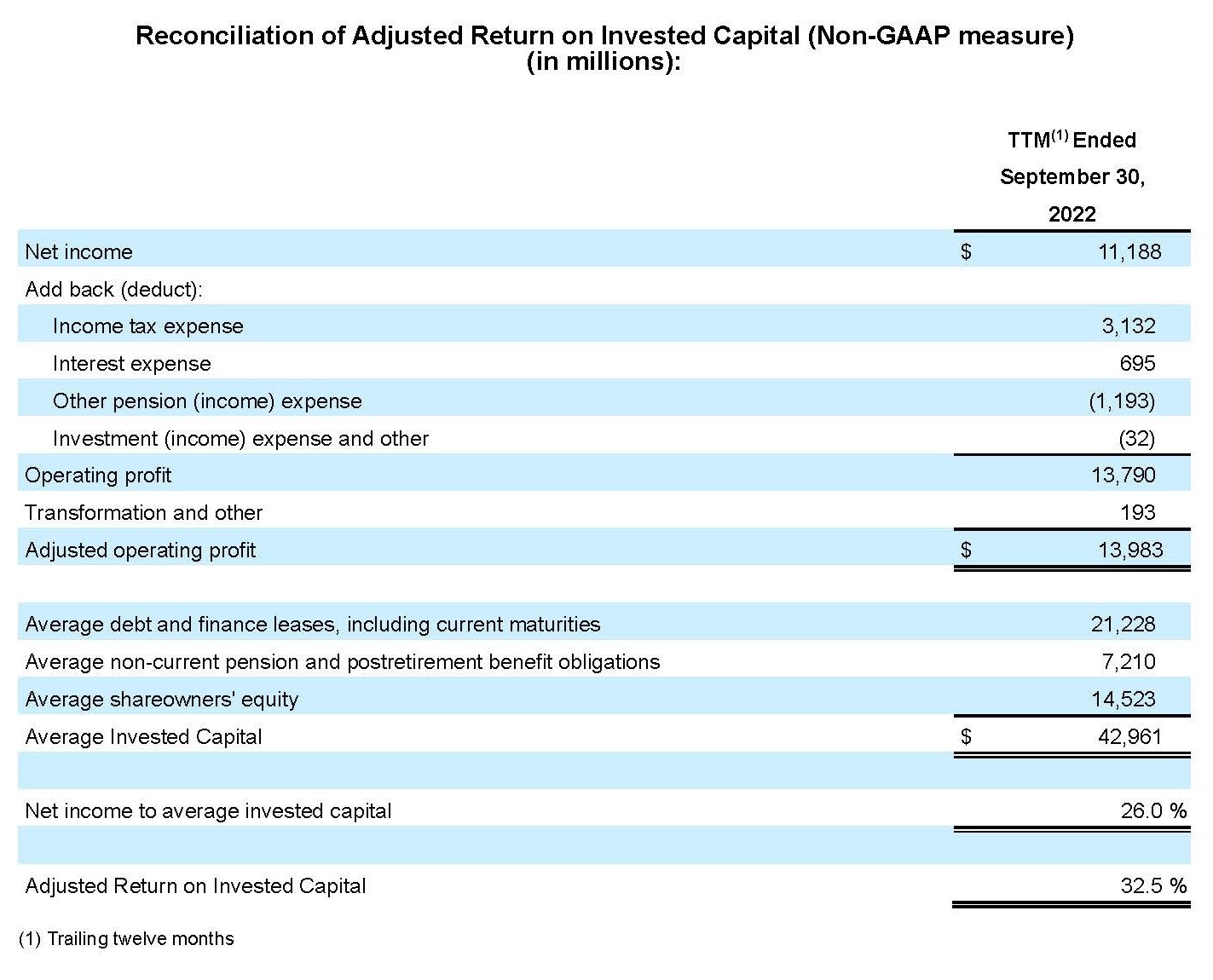

Justerad avkastning på investerat kapital

Den justerade avkastningen på investerat kapital beräknas som de tolv senaste månadernas justerade rörelseresultat dividerat med genomsnittet av den totala skulden, långfristiga förmånsförpliktelser för pension och tiden efter pension och aktieägarnas eget kapital i slutet av den aktuella perioden och motsvarande period i slutet av föregående år. Eftersom justerad avkastning på investerat kapital inte är ett mått som definieras i GAAP beräknar vi det delvis med hjälp av finansiella mått som inte ingår i GAAP och som vi anser vara mest vägledande för vår fortlöpande affärsutveckling. Vi anser att justerad avkastning på investerat kapital är ett användbart mått vid utvärdering av effektiviteten i våra långfristiga kapitalinvesteringar.

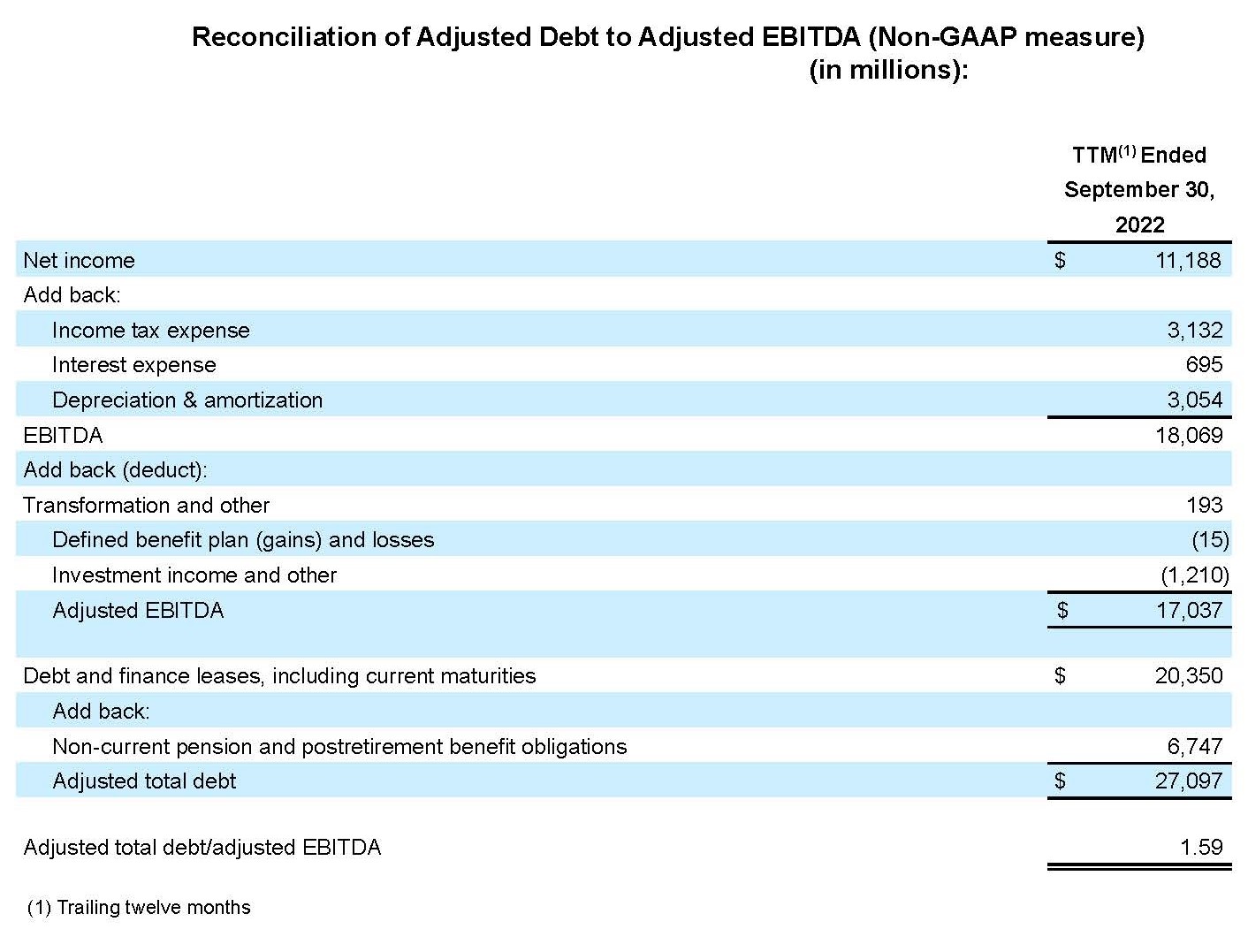

Justerad total skuld/justerad EBITDA

Justerad total skuld definieras som våra långfristiga skulder och finansiella leasingavtal, inklusive kortfristiga förfallodagar plus långfristiga pensionsförpliktelser. Justerad EBITDA definieras som resultat före räntor, skatter, avskrivningar och amorteringar justerat för omstrukturerings- och andra kostnader samt intäkter från investeringar och annat. Vi anser att förhållandet mellan justerad total skuld och justerad EBITDA är en viktig indikator på vår ekonomiska styrka och ett förhållande som används av tredje part när de utvärderar nivån på vår skuldsättning.

Framåtblickande icke-GAAP-mått

När vi presenterar framåtblickande icke-GAAP-mått kan vi ibland inte tillhandahålla kvantitativa avstämningar till det mest närliggande GAAP-måttet på grund av osäkerheten när det gäller tidpunkten, beloppet eller arten av de eventuella justeringarna, som kan vara väsentliga under en period.