- Chiffre d’affaires consolidé de 25,3 milliards de dollars, contre 24,9 milliards de dollars l’année dernière

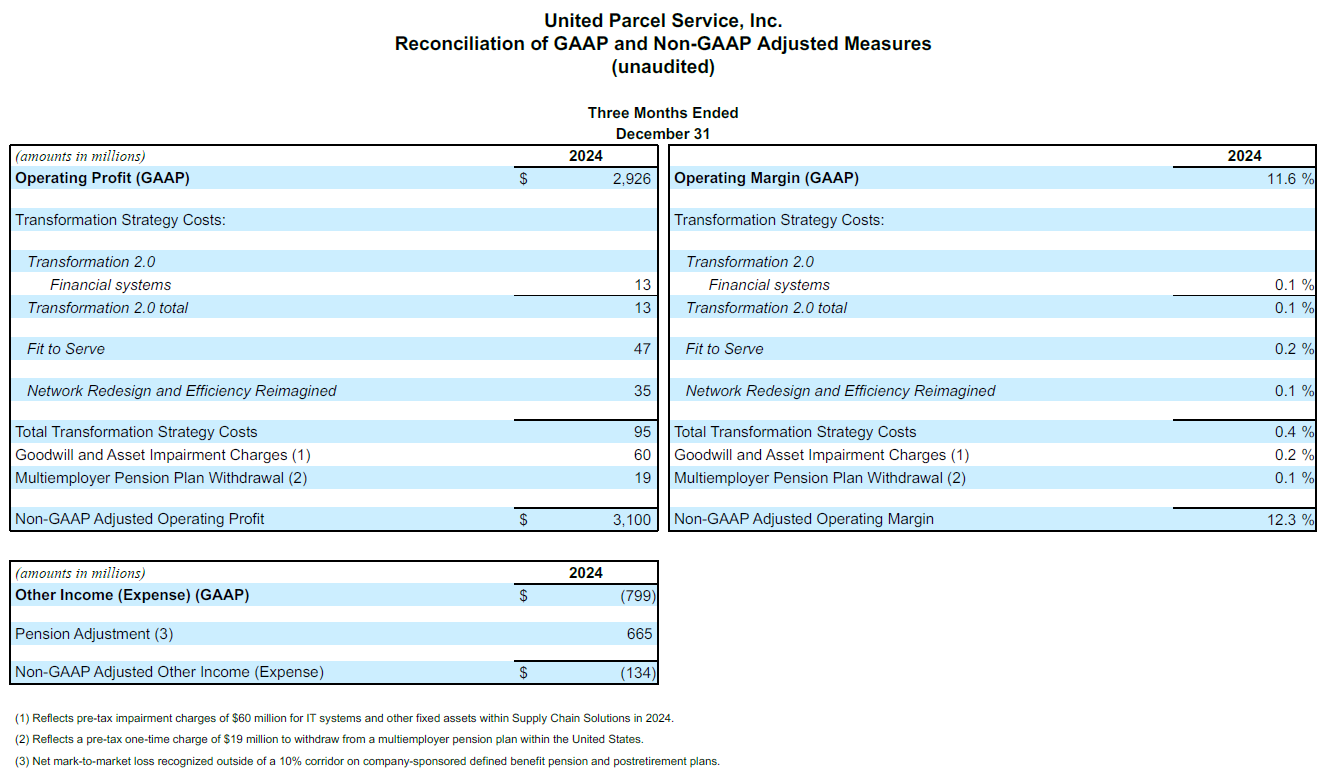

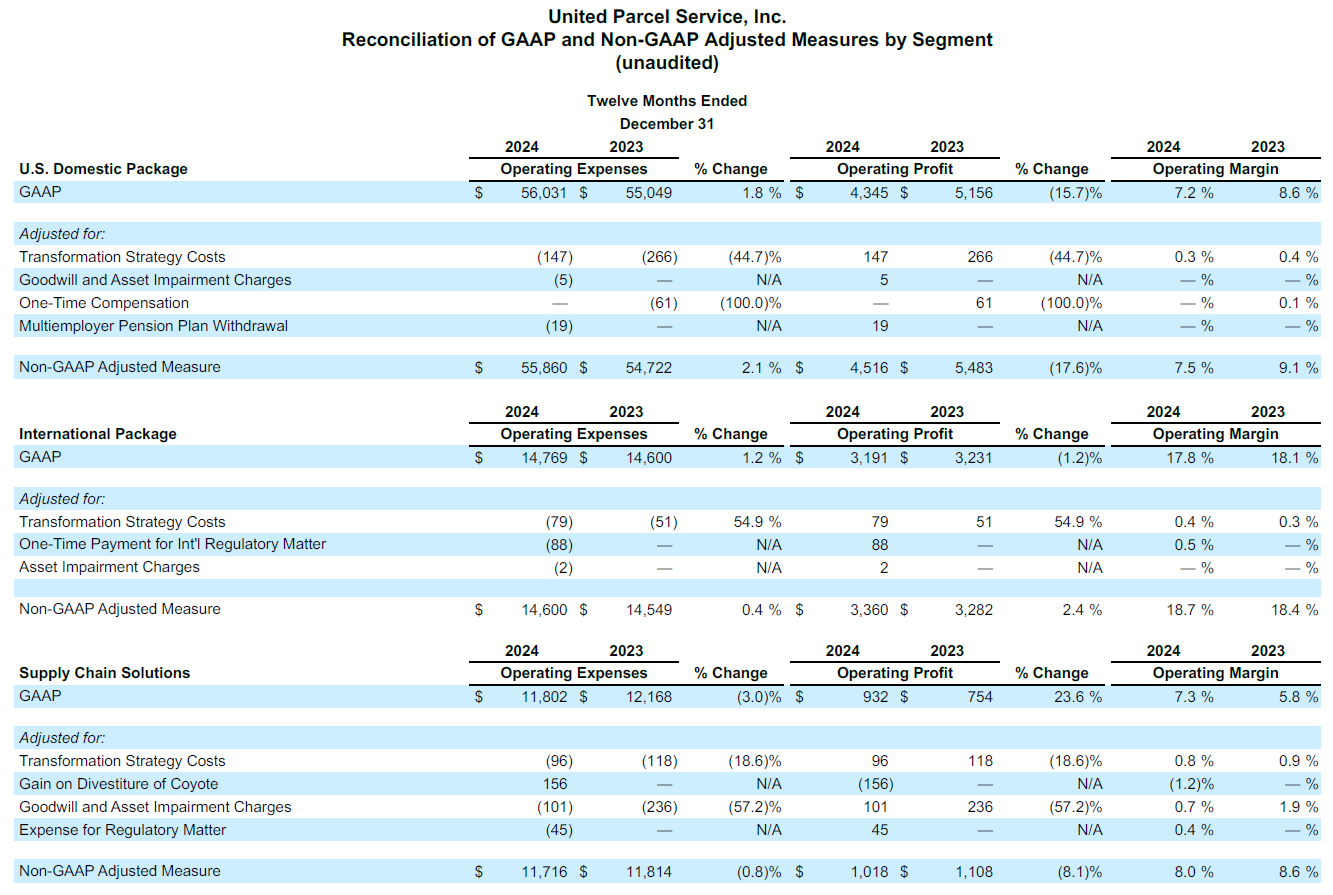

- Marge opérationnelle consolidée de 11,6 % ; marge opérationnelle consolidée ajustée non GAAP* de 12,3 %

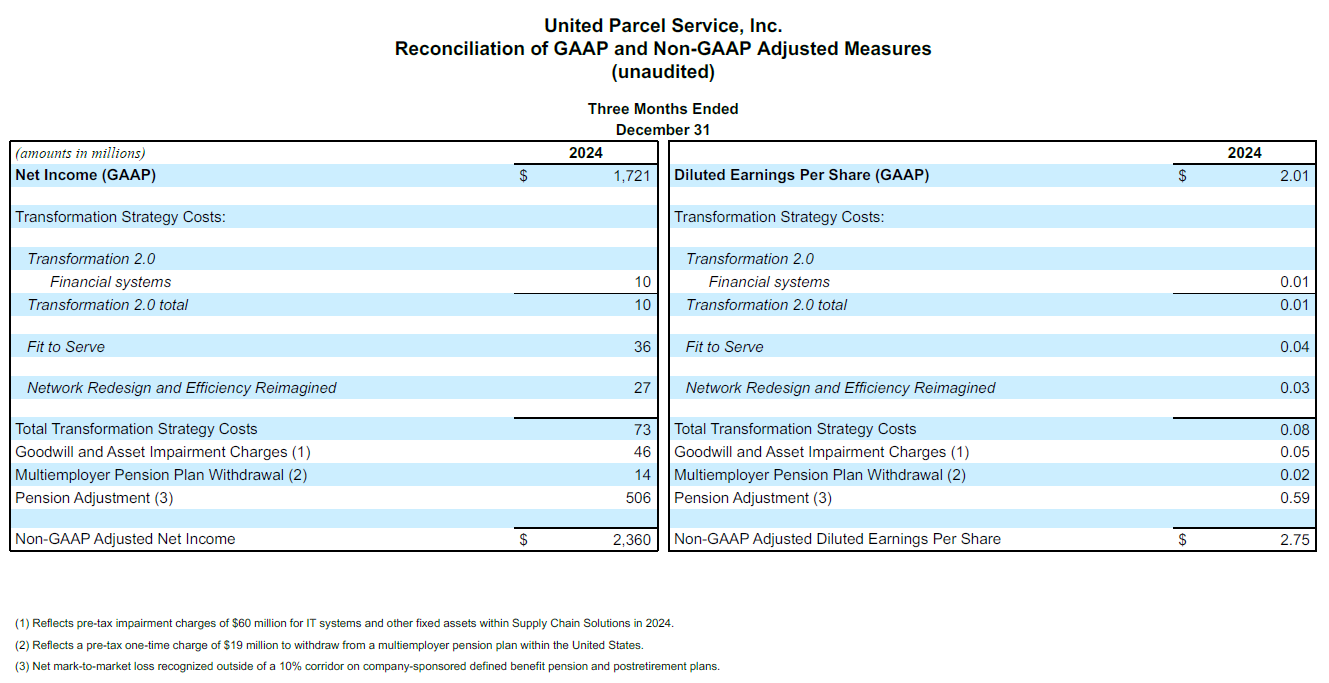

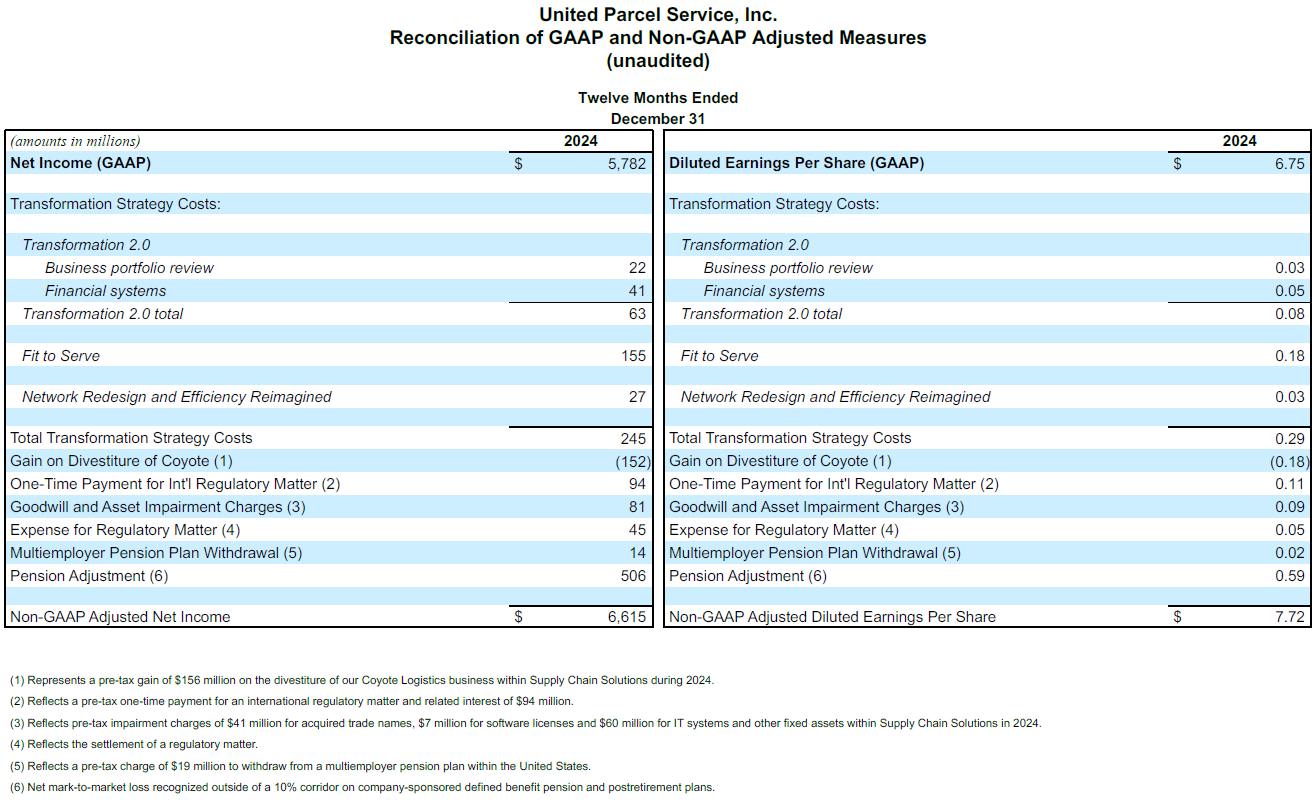

- Bénéfice par action dilué de 2,01 USD ; aj. non GAAP Bénéfice par action dilué ajusté à 2,75 USD, contre 2,47 USD l’année dernière

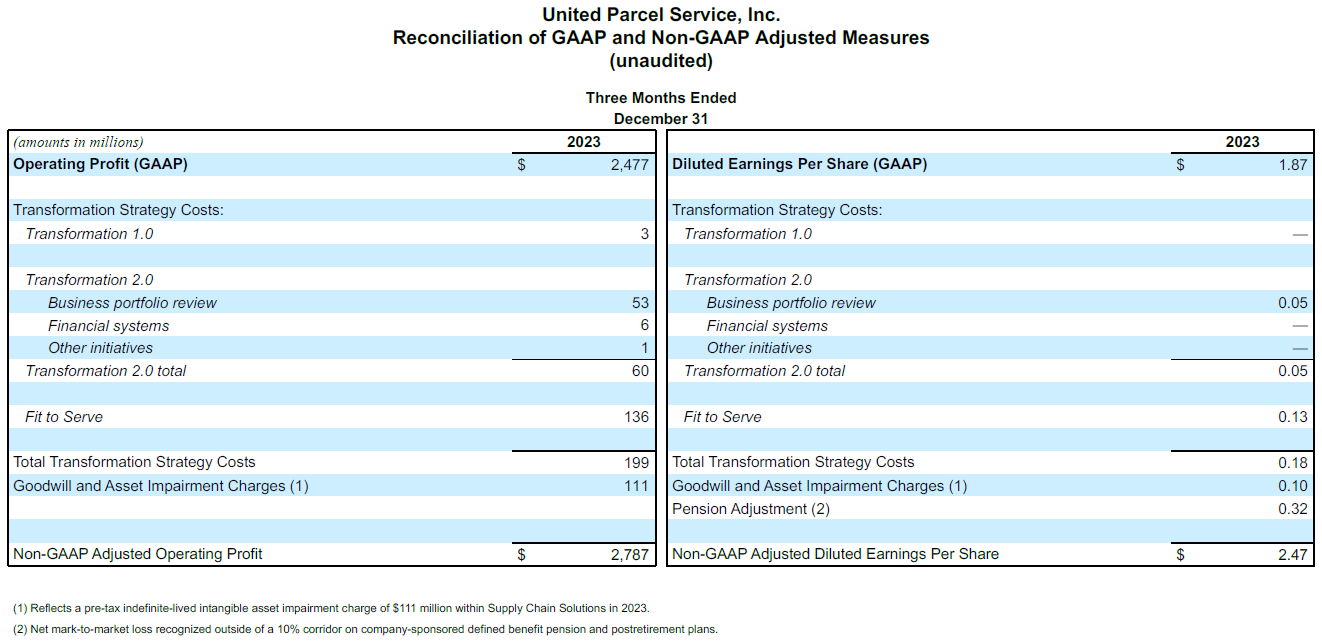

ATLANTA – 30 janvier 2025 – UPS (NYSE : UPS) a annoncé aujourd’hui un chiffre d’affaires consolidé du quatrième trimestre 2024 de 25,3 milliards USD, soit une hausse de 1,5 % par rapport au quatrième trimestre 2023. Le bénéfice d’exploitation consolidé s’est élevé à 2,9 milliards de dollars, soit une hausse de 18,1 % par rapport au quatrième trimestre de 2023, et de 11,2 % sur une base ajustée non GAAP. Le bénéfice dilué par action s’élève à 2,01 USD pour le trimestre ; le bénéfice dilué par action ajusté non GAAP de 2,75 USD est supérieur de 11,3 % par rapport à celui de la même période en 2023.

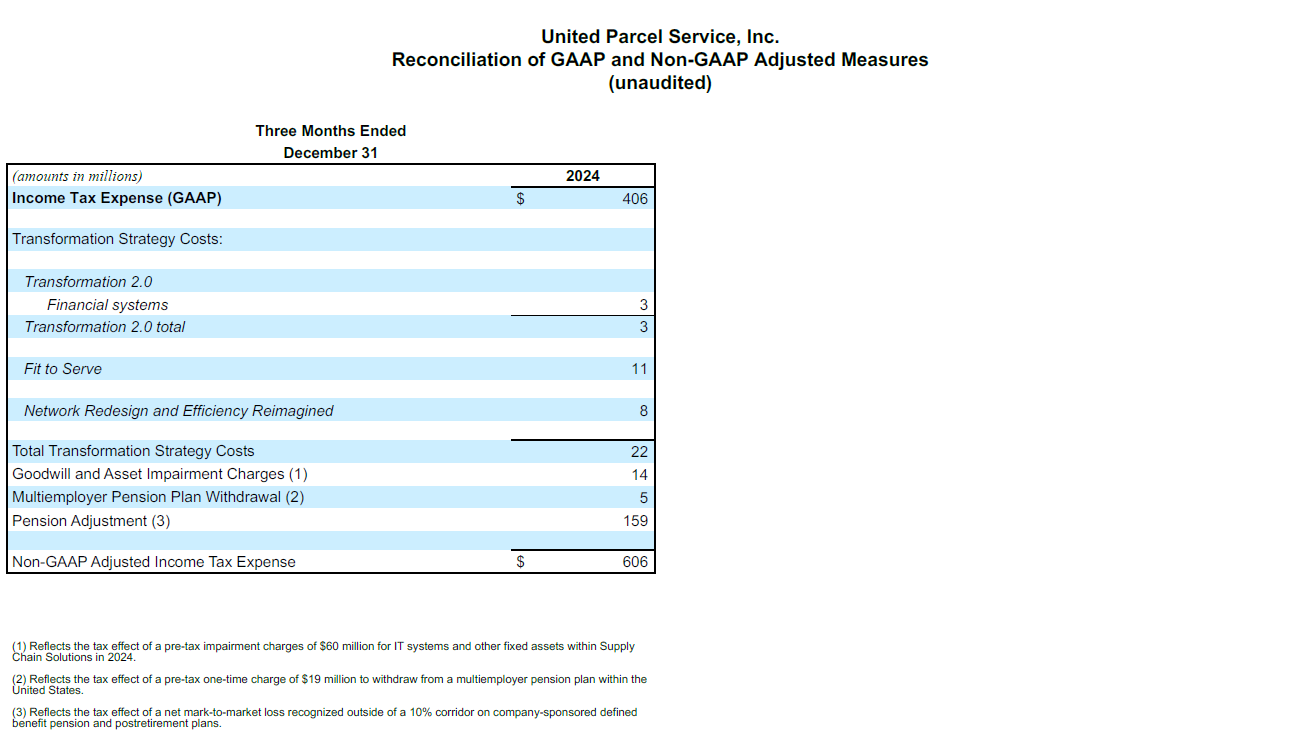

Pour le quatrième trimestre de 2024, les résultats GAAP incluent une charge totale de 639 millions USD, soit 0,74 USD par action diluée, composée d’une charge de retraite MTM (à la valeur de marché) hors trésorerie après impôt de 506 millions USD, de coûts de stratégie de transformation après impôt de 73 millions USD, une charge de dépréciation après impôt de 46 millions USD et un coût après impôt de 14 millions USD lié au retrait d’un régime de retraite interentreprises.

« Je tiens à remercier tous les employés d’UPS pour leur travail et leurs efforts alors que nous clôturons 2024 avec un pic exceptionnel, offrant le meilleur service de sa catégorie et de solides résultats financiers en avance sur nos objectifs pour le trimestre », a déclaré Carol Tomé, Présidente Directrice Générale d’UPS.

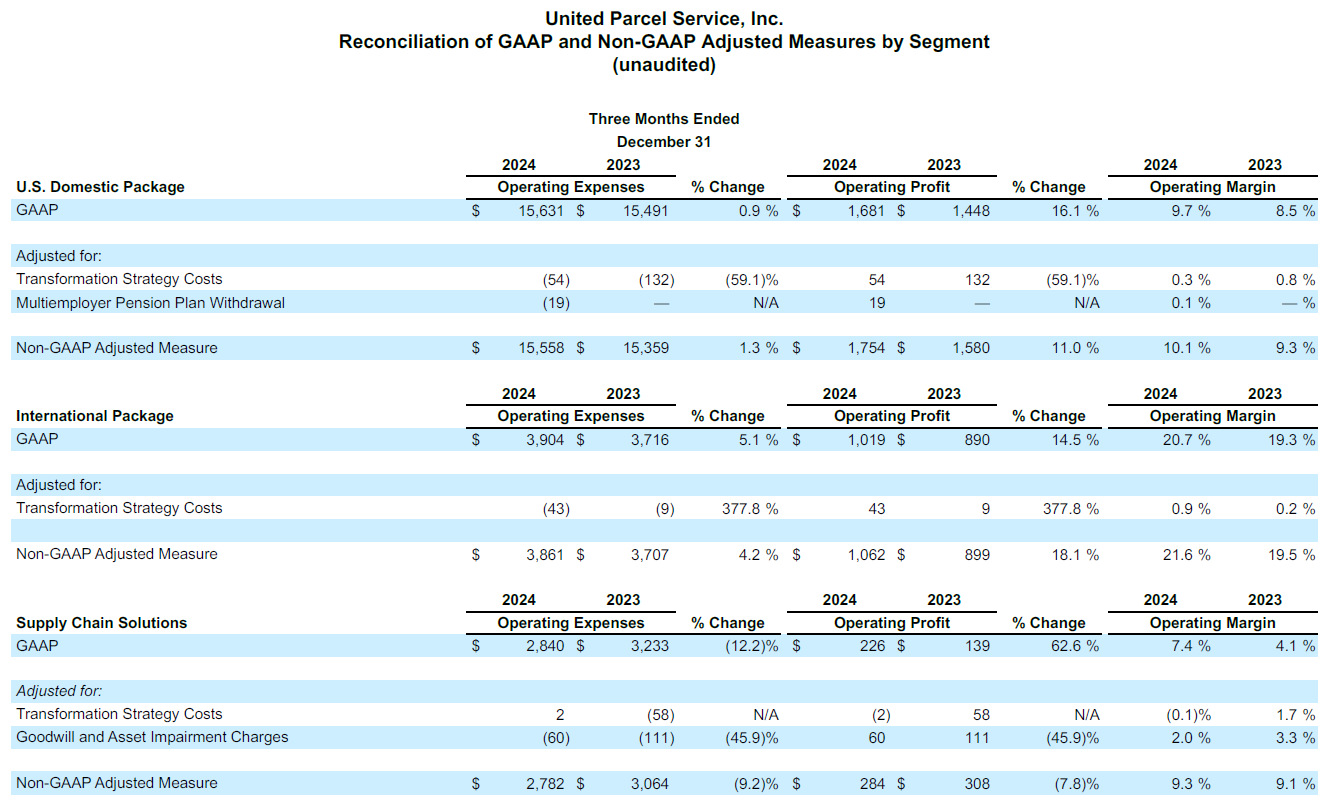

Segment domestique américain†

| T4 2024 | Ajusté non GAAP T4 2024 | T4 2023 | Ajusté non GAAP T4 2023 |

Recettes | 17 312 M USD |

| 16 939 M USD |

|

Résultat d'exploitation | 1 681 M USD | 1 754 M USD | 1 448 M USD | 1 580 M USD |

- Le chiffre d’affaires a augmenté de 2,2 %, grâce à une hausse de 2,4 % du revenu unitaire et une augmentation du fret aérien.

- La marge d’exploitation était de 9,7 % ; la marge d’exploitation ajustée non GAAP était de 10,1 %.

Segment international

| T4 2024 | Ajusté non GAAP T4 2024 | T4 2023 | Ajusté non GAAP T4 2023 |

Recettes | 4 923 M USD |

| 4 606 M USD |

|

Résultat d'exploitation | 1 019 M USD | 1 062 M USD | 890 M USD | 899 M USD |

- Le chiffre d’affaires a augmenté de 6,9 %, grâce à une hausse de 8,8 % du volume quotidien moyen.

- La marge opérationnelle était de 20,7 % ; la marge opérationnelle ajustée non GAAP était de 21,6 %.

Solutions de chaîne logistique1 †

| T4 2024 | Ajusté non GAAP T4 2024 | T4 2023 | Ajusté non GAAP T4 2023 |

Recettes | 3 066 M USD |

| 3 372 M USD |

|

Résultat d'exploitation | 226 M USD | 284 M USD | 139 M USD | 308 M USD |

1 Se compose de segments opérationnels qui ne répondent pas aux critères d’un segment à présenter selon l’ASC Topic 280 - Segment Reporting.

- Le chiffre d’affaires a diminué de 9,1 %, en raison d’une réduction des recettes suite à la cession de Coyote, partiellement compensée par la croissance du transport aérien et maritime.

- La marge d’exploitation était de 7,4 % ; la marge d’exploitation ajustée non GAAP était de 9,3 %.

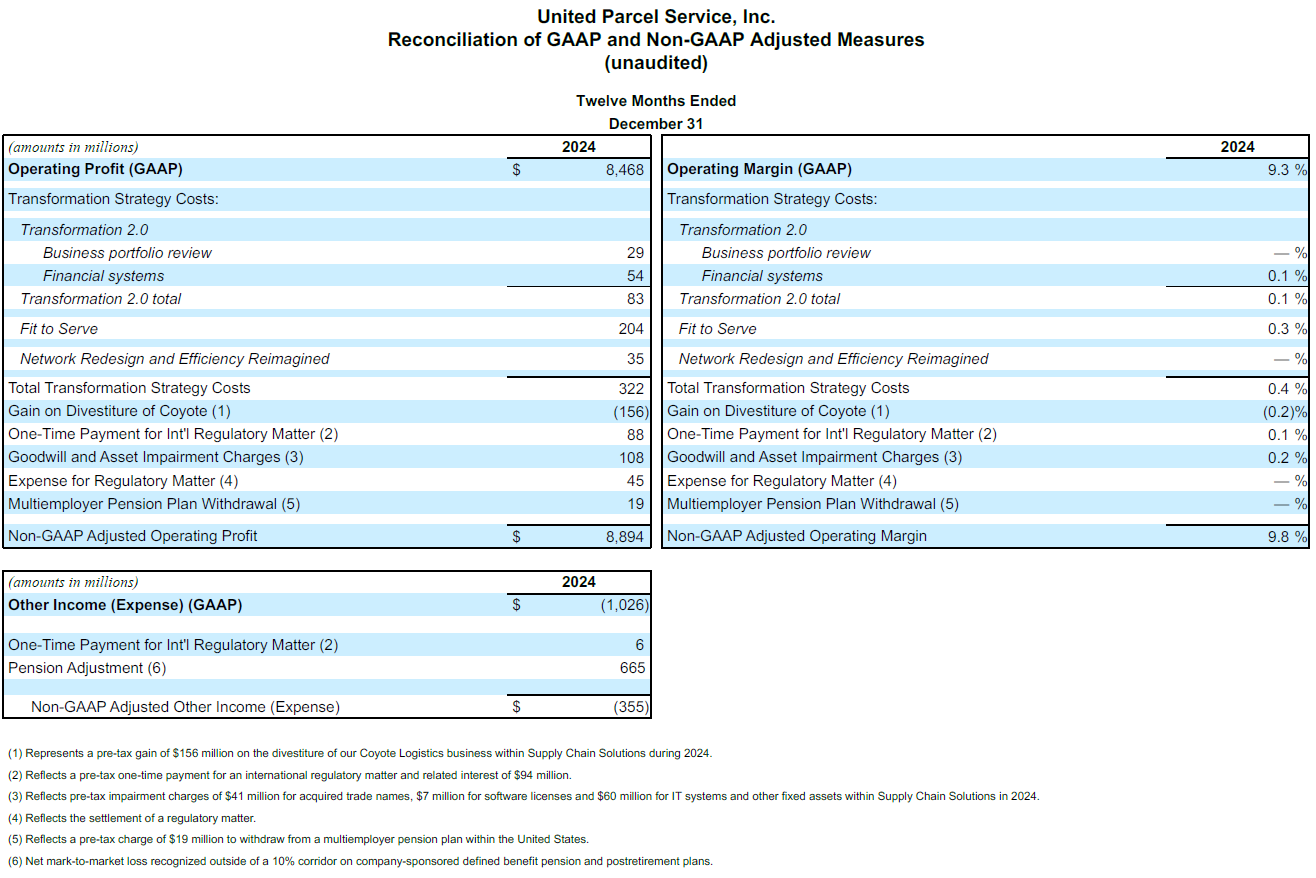

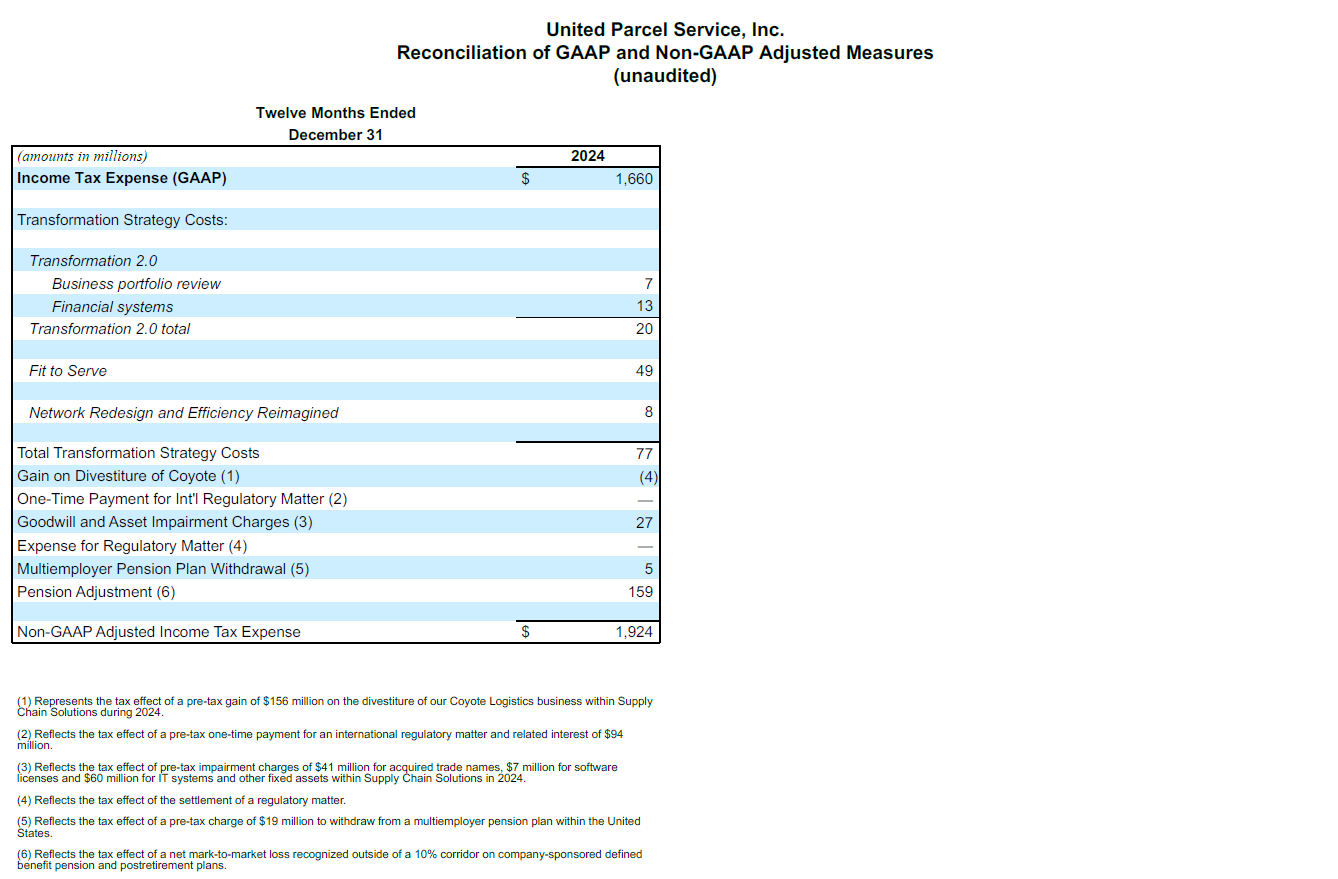

Résultats consolidés sur l’ensemble de l’exercice 2024

- Le chiffre d’affaires a atteint 91,1 milliards USD.

- Bénéfice d’exploitation de 8,5 milliards USD ; bénéfice d’exploitation ajusté non GAAP de 8,9 milliards USD.

- La marge d’exploitation était de 9,3 % ; la marge d’exploitation ajustée non GAAP était de 9,8 %.

- L’EPS dilué totalisait 6,75 USD ; l’EPS dilué ajusté non GAAP était de 7,72 USD.

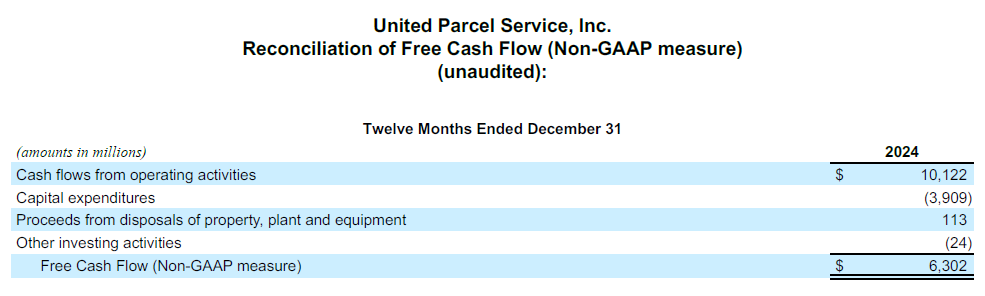

- Le flux de trésorerie a atteint 10,1 milliards USD ; le flux de trésorerie disponible ajusté non GAAP était de 6,3 milliards USD.

Par ailleurs, l’entreprise a restitué 5,9 milliards USD de liquidités aux actionnaires par le biais de dividendes et de rachats d’actions.

Perspectives pour 2025

La société fournit certains conseils sur une base ajustée non GAAP, car il n’est pas possible de prédire ou de prévoir un rapprochement reflétant l’impact d’événements futurs potentiels, comme l’impact des ajustements des retraites, certaines initiatives stratégiques ou d’autres événements imprévus, qui devrait être inclus dans les résultats déclarés (GAAP) et pourrait être essentiel.

Aujourd’hui, l’entreprise annonce l’ensemble d’actions stratégiques suivantes : premièrement, elle a conclu un accord de principe avec son plus gros client pour réduire son volume de plus de 50 % d’ici le second semestre 2026 ; deuxièmement, au 1er janvier 2025, l’entreprise a internalisé 100 % de son produit UPS SurePost ; et troisièmement, dans le cadre de ces efforts, l’entreprise reconfigure son réseau américain et lance des initiatives pluriannuelles de « réinvention de l’efficacité » pour générer environ 1 milliard de dollars d’économies grâce à une refonte de bout en bout des processus.

« Nous faisons des changements commerciaux et opérationnels qui, en plus des changements fondamentaux que nous avons déjà apportés, permettront à UPS de devenir plus rentable, agile et différenciée, en se développant dans les meilleurs segments du marché. » déclare madame Tomé.

Pour l’ensemble de l’exercice 2025, sur une base consolidée, UPS prévoit un chiffre d’affaires d’environ 89 milliards USD et une marge opérationnelle d’environ 10,8 %.

La société prévoit des dépenses d’investissement représentant environ 3,5 milliards USD, des versements de dividendes d’environ 5,5 milliards USD, sous réserve de l’approbation du conseil, ainsi que des rachats d’actions d’environ 1 milliard USD. Le taux d’imposition effectif devrait être d’environ 23,5 %.

* Les montants « ajustés non GAAP » ou « aj. non GAAP » sont des mesures financières non conformes aux principes comptables généralement reconnus (PCGR) (non GAAP – GAAP : Generally Accepted Accounting Principles). Voir l’annexe de ce communiqué pour une discussion des mesures financières ajustées non GAAP, y compris un rapprochement avec la mesure GAAP la plus étroitement corrélée.

† Certains montants de l’exercice précédent ont été reclassés pour se conformer à la présentation de l’année en cours, y compris la refonte du volume de fret aérien vers le transport intérieur aux États-Unis, sans changement aux résultats consolidés. Certains montants sont calculés sur la base de chiffres non arrondis.

Contacts :

UPS Media Relations : 404-828-7123 ou pr@ups.com

Relations avec les investisseurs UPS : 404-828-6059 (option 4) ou investor@ups.com

# # #

Informations sur les conférences téléphoniques

Carol Tomé, PDG d’UPS, et Brian Dykes, Directeur financier, discuteront des résultats du quatrième trimestre avec les investisseurs et analystes lors d’une conférence téléphonique à 8 h 30 (heure de l’Est) le 30 janvier 2025. Cette conférence sera ouverte à d’autres personnes par le biais d’une diffusion en direct sur le web. Pour accéder à la conférence téléphonique, allez sur www.investors.ups.com et cliquez sur « Earnings Conference Call ». Des informations financières supplémentaires sont incluses dans les programmes financiers détaillés affichés sur www.investors.ups.com sous « Quarterly Earnings and Financials » et tels que fournis à la SEC en tant que pièce jointe à notre rapport courant sur le formulaire 8-K.

À propos d’UPS

UPS (NYSE : UPS) est l’une des plus grandes sociétés au monde, avec un chiffre d’affaires de 91 milliards USD en 2023, et fournit une large gamme de solutions logistiques intégrées à ses clients dans plus de 200 pays et territoires. Conformément à notre déclaration d’intention, « Faire avancer notre monde en livrant ce qui compte », les près de 500 000 employés de la société adhèrent à une stratégie qui est simplement énoncée et puissamment exécutée : Axée sur le service. Axée sur les personnes. Axée sur l’innovation. UPS s’engage à réduire son impact sur l’environnement et à soutenir les communautés que nous servons dans le monde entier. Des informations complémentaires sont disponibles sur les sites www.ups.com, about.ups.com et www.investors.ups.com.

Déclarations prospectives

Le présent communiqué, notre rapport annuel sur le formulaire 10-K pour l’exercice clos le 31 décembre 2023 et nos autres rapports déposés auprès de la Securities and Exchange Commission contiennent et pourront contenir à l’avenir des « déclarations prospectives ». Les déclarations autres que celles concernant des faits actuels ou historiques, ainsi que toutes les déclarations accompagnées de termes tels que « croire », « projeter », « attendre », « estimer », « supposer », « avoir l’intention », « anticiper », « cibler », « planifier » et termes similaires, sont destinées à être des déclarations prospectives.

De temps à autre, nous incluons également des déclarations prospectives par écrit ou orales dans d’autres documents publics. Les déclarations prospectives peuvent se rapporter à nos intentions, nos croyances, nos prévisions ou nos attentes actuelles concernant notre orientation stratégique, nos perspectives, nos résultats futurs ou nos événements futurs ; elles ne se rapportent pas strictement à des faits historiques ou actuels. La direction estime que ces déclarations prospectives sont raisonnables au moment où elles sont faites. Toutefois, il convient de ne pas accorder une confiance excessive aux déclarations prospectives, car ces déclarations ne sont valables qu’à la date à laquelle elles ont été faites et l’avenir, de par sa nature même, ne peut être prédit avec certitude.

Les déclarations prévisionnelles sont soumises à certains risques et incertitudes qui pourraient faire en sorte que les résultats réels diffèrent sensiblement de notre expérience, de nos attentes actuelles ou de nos résultats anticipés. Ces risques et incertitudes incluent, mais sans s’y limiter : les changements dans les conditions économiques générales, aux États-Unis ou à l’échelle internationale ; la concurrence importante sur une base locale, régionale, nationale et internationale ; les changements dans nos relations avec nos clients importants ; notre capacité à attirer et à conserver des employés qualifiés ; les grèves, les arrêts de travail ou les ralentissements de travail de nos employés ; des exigences accrues ou plus complexes en matière de sécurité physique ou de protection des données ; les incidents de cybersécurité importants, ou des réglementations plus strictes en matière de protection des données ; notre capacité à maintenir notre image et réputation de marque ; les conséquences du changement climatique mondial ; les interruptions ou les impacts sur nos activités d’événements ou de catastrophes d’origine humaine ou naturelle, y compris les attaques terroristes, les épidémies ou les pandémies ; l’exposition aux changements économiques, politiques, réglementaires et sociaux sur les marchés internationaux et émergents ; notre capacité à réaliser les avantages escomptés des acquisitions, des cessions, des coentreprises ou des alliances stratégiques ; les effets de la variation des prix de l’énergie, y compris l’essence, le diesel et les autres carburants, et les interruptions de l’approvisionnement de ces produits de base ; les fluctuations des taux de change ou des taux d’intérêt ; notre capacité à prévoir avec précision nos besoins futurs en matière d’investissement en capital ; l’augmentation de nos dépenses ou de nos obligations de financement relatives à la santé des employés, à la santé des retraités et/ou aux prestations de retraite ; notre capacité à gérer les frais d’assurance et de réclamation ; les changements de stratégie commerciale, les réglementations gouvernementales ou les conditions économiques ou de marché qui peuvent entraîner une dépréciation de nos actifs ; l’incertitude découlant de l’abandon prévu du LIBOR et de la transition vers tout autre taux d’intérêt de référence ; les réglementations de plus en plus rigoureuses relatives au changement climatique ; des réclamations ou des litiges potentiels liés au travail et à l’emploi, aux dommages corporels, aux dommages matériels, aux pratiques commerciales, à la responsabilité environnementale et à d’autres questions ; et d’autres risques abordés dans les documents que nous déposons de temps à autre auprès de la Securities and Exchange Commission, y compris notre rapport annuel sur le formulaire 10-K pour l’exercice clos du 31 décembre 2023 et les rapports déposés ultérieurement. Vous devez tenir compte des limites et des risques associés aux déclarations prospectives et ne pas vous fier outre mesure à l’exactitude des prévisions contenues dans ces déclarations prospectives. Nous ne nous engageons pas à mettre à jour les déclarations prospectives pour tenir compte d’événements, de circonstances, de changements dans les attentes ou de la survenance d’événements imprévus après la date de ces déclarations, sauf si la loi l’exige.

La société publie régulièrement des informations importantes, notamment des communiqués de presse, des annonces, des documents fournis ou présentés lors de conférences d’analystes ou d’investisseurs, ainsi que d’autres déclarations sur ses activités et ses résultats d’exploitation, qui peuvent être considérées comme essentielles pour les investisseurs sur le site Web des relations avec les investisseurs de la société à l’adresse www.investors.ups.com. La société utilise son site Web comme moyen de divulguer des informations importantes et non publiques et pour se conformer aux obligations de divulgation de la société en vertu du Règlement FD. Les investisseurs doivent surveiller le site Web des relations avec les investisseurs de la société en plus de suivre les communiqués de presse de la société, les documents déposés auprès de la SEC, les conférences téléphoniques publiques et les webdiffusions. Nous n’incorporons le contenu d’aucun site Web dans ce rapport ou dans tout autre rapport que nous déposons auprès de la SEC.

Rapprochement des mesures financières ajustées GAAP et non GAAP

Nous complétons nos informations financières déterminées selon les principes comptables généralement acceptés (« GAAP ») par certaines mesures financières non GAAP ajustées. La direction observe et évalue les performances à la fois sur une base GAAP et sur une base de mesures financières ajustées non GAAP qui excluent les coûts et bénéfices associés. En conséquence, nous pensons que présenter ces mesures financières ajustées non GAAP permettra à nos utilisateurs de mieux constater et évaluer nos performances commerciales sous-jacentes en adoptant le même point de vue que la direction.

Les mesures financières ajustées non GAAP doivent être considérées en complément, et non en remplacement, de nos résultats présentés conformément aux GAAP. Nos mesures financières ajustées non GAAP ne représentent pas une base comptable complète et peuvent donc ne pas être comparables à des mesures portant un titre similaire et présentées par d’autres sociétés.

Métriques financières ajustées non GAAP prévisionnelles

De temps à autre, lorsque nous présentons des mesures prospectives non GAAP, nous ne sommes pas en mesure de fournir un rapprochement quantitatif avec la mesure GAAP la plus étroitement corrélée en raison de l’incertitude quant au moment, au montant ou à la nature des ajustements, qui pourraient être importants pour n’importe quelle période.

Paiement ponctuel aux fins de règlement d’un point réglementaire international

Nous complétons la présentation de notre bénéfice d'exploitation, de notre marge opérationnelle, de notre revenu avant impôt sur le revenu, de notre revenu net et de notre bénéfice par action par des mesures non GAAP qui excluent l’impact d’un paiement ponctuel de 94 millions USD réalisé pendant le deuxième trimestre 2024 provenant d’une encaisse réservée pour régler une contestation précédemment divulguée de la part des autorités douanières italiennes concernant la déductibilité des paiements de la taxe sur la valeur ajoutée par UPS à certains fournisseurs de services tiers, dont la révision a commencé au cours du quatrième trimestre 2023. Nous ne les considérons pas comme un composant de nos opérations en cours et ne prévoyons pas de reproduction de ce paiement ou d'un paiement similaire.

Dépenses relatives aux questions réglementaires

Nous complétons ce document de présentation de nos bénéfices d’exploitation, notre marge opérationnelle, nos frais d’intérêts, le total de nos autres revenus (dépense), notre bénéfice avant impôts sur les bénéfices, nos bénéfices nets et nos bénéfices par action par des mesures non conformes aux GAAP qui excluent l’impact d’une dépense à régler relevant de questions réglementaires, que nous considérons comme séparée de nos opérations en cours et qui ne devrait pas se reproduire.

Coûts de stratégie de transformation

Nous complétons la présentation de notre bénéfice d'exploitation, de notre marge opérationnelle, de notre revenu avant impôt sur le revenu, de notre revenu net et de notre bénéfice par action par des mesures non GAAP qui excluent l'impact des charges liées aux activités de transformation et des charges liées aux activités relevant de notre stratégie de transformation. Nos activités de transformation se sont déroulées sur plusieurs années afin de modifier en profondeur l’étendue et les niveaux de la structure, des processus et des technologies de notre entreprise, ainsi que la composition de notre portefeuille d’activités. Alors que les étapes préliminaires de ces activités de transformation ont été complétées en 2023 (Transformation 1.0), certaines activités de révision de notre portefeuille et de mise en œuvre des systèmes (Transformation 2.0) sont en cours et devraient se poursuivre en 2025. Nous avons précédemment annoncé des initiatives « Fit to Serve » visant à ajuster la taille de notre entreprise par le biais d’une réduction des effectifs d’environ 12 000 postes en 2024, afin de créer un modèle opérationnel plus efficace pour améliorer notre réactivité aux dynamiques changeantes du marché. Diverses circonstances ont précipité la mise en œuvre de ces initiatives, y compris l’identification et la hiérarchisation des investissements en conséquence des changements apportés à l’équipe de haute direction, de l’évolution et des changements au niveau des paysages concurrentiels, les pressions inflationnistes, les comportements des consommateurs et d’autres facteurs, y compris la régularisation post-COVID et les pertes de volume attribuées aux négociations syndicales en 2023.

Comme indiqué le 30 janvier 2025, nous entamons une reconfiguration du réseau qui devrait conduire à des consolidations de nos installations et de notre main-d’œuvre ainsi qu’à une refonte de bout en bout des processus de 2025 à 2027. La reconfiguration de notre réseau devrait entraîner des activités de sortie pouvant entraîner la fermeture d’un maximum de 10 % de nos bâtiments, une réduction de la taille de nos flottes de véhicules et d’avions et une diminution de la taille de nos effectifs. Ces coûts s’ajoutent aux coûts opérationnels que nous pouvons engager. Nous ne sommes pas encore en mesure de déterminer les actifs ou l’étendue de notre main-d’œuvre qui seront touchés par la refonte de notre réseau, le calendrier de ces futurs changements ou les frais associés que nous engagerons et ne sommes donc pas actuellement en mesure de fournir une estimation du coût total ou par période. Nous prévoyons que les actifs concernés resteront utilisés pendant tout ou partie des périodes de reconfiguration de notre réseau.

Nous prévoyons de compenser partiellement les coûts engagés grâce à la refonte de bout en bout des processus effectuée lors de la reconfiguration de notre réseau grâce à nos initiatives de réinvention de l’efficacité. Ces initiatives sont entreprises pour aligner nos processus organisationnels sur les changements opérationnels attendus lors de la reconfiguration de notre réseau et améliorer l’efficacité organisationnelle. Ces initiatives devraient générer environ 1 milliard de dollars d’économies annuelles. Nous avons engagé des coûts connexes de 35 millions de dollars pour le trimestre terminant le 31 décembre 2024. Nous prévoyons d’engager des coûts connexes d’environ 300 à 400 millions de dollars en 2025, principalement associés aux services professionnels externes et aux indemnités de départ. Une fois la reconfiguration de notre réseau et nos initiatives de réinvention de l’efficacité terminées, nous prévoyons de réaliser d’autres bénéfices au cours des périodes ultérieures grâce à une baisse des dépenses, notamment l’amortissement, la compensation, les avantages sociaux et autres, ainsi qu’à une réduction des exigences en capital.

Nous ne considérons pas les coûts associés comme ordinaires, car chaque programme implique des activités distinctes et séparées susceptibles de couvrir plusieurs périodes qui ne devraient pas générer de recettes marginales, et parce que la portée de ces programmes dépasse celle des actions en cours de routine visant à accroître notre rentabilité. Ces initiatives s’ajoutent à des actions continues au quotidien visant à améliorer les performances de l’entreprise.

Atteintes à la réputation et à la dépréciation des actifs

Nous complétons ce document de présentation de notre bénéfice d’exploitation, marge opérationnelle, bénéfice avant impôts sur les bénéfices, bénéfices nets et bénéfices par action par des mesures non conformes aux GAAP qui excluent l’impact de ces frais de dépréciation de l’écart d’acquisition et d’actifs. Nous ne prenons pas en compte ces frais lors de l’évaluation des performances d’exploitation de nos unités commerciales, de la prise de décisions d’affectation des ressources ou de la détermination des primes d’encouragement.

Gains et pertes associés aux cessions

Nous complétons ce document de présentation de notre bénéfice d’exploitation, marge opérationnelle, bénéfice avant impôts sur les bénéfices, bénéfices nets et bénéfices par action par des mesures non conformes aux GAAP qui excluent l’impact de ces gains (ou pertes) associés à la cession des entreprises. Nous ne prenons pas en compte ces transactions lors de l’évaluation des performances d’exploitation de nos unités commerciales, de la prise de décisions d’affectation des ressources ou de la détermination des primes d’encouragement.

Paiement de compensation ponctuelle

Nous complétons ce document de présentation de notre bénéfice d’exploitation, notre marge opérationnelle, notre bénéfice avant impôts sur les bénéfices, nos bénéfices nets et nos bénéfices par action par des mesures non GAAP qui excluent l’impact d’un paiement ponctuel versé aux superviseurs à temps partiel non syndicalisés aux États-Unis découlant de la ratification de notre contrat de travail avec les Teamsters en 2023. Nous ne prévoyons pas qu’un tel paiement ou des paiements similaires surviennent à nouveau.

Retrait du régime de retraite interentreprises

Nous complétons ce document de présentation du bénéfice d’exploitation, marge opérationnelle, bénéfice avant impôts sur les bénéfices, bénéfices nets et bénéfices par action par des mesures non conformes aux GAAP qui excluent l’impact d’une charge liée au retrait d’un régime de retraite interentreprises aux États-Unis. Nous ne considérons pas que ces coûts soient liés à nos activités en cours et nous ne nous attendons pas non plus à ce qu’ils se reproduisent.

Coût unitaire ajusté par pièce non GAAP

Nous évaluons l’efficacité de nos opérations au moyen de différentes métriques, y compris le coût unitaire ajusté par pièce non GAAP. Le coût unitaire ajusté par pièce non GAAP est calculé sur la base des charges d’exploitation ajustées non GAAP sur une période, divisé par le volume total sur cette même période. Étant donné que les charges d’exploitation ajustées non GAAP ne prennent pas en compte les coûts ou charges non considérés par UPS comme faisant partie de la performance sous-jacente de l’entreprise dans le cadre du suivi et de l’évaluation des performances opérationnelles de nos unités commerciales, de la prise de décisions en matière d’affectations des ressources ou de la détermination des primes d’encouragement, nous considérons qu’il s’agit de la métrique appropriée sur laquelle baser nos révisions et évaluations de l’efficacité de nos performances opérationnelles.

Gains et pertes liés au régime médical concomitants et postérieurs à la prise de retraite à prestations définies

Nous comptabilisons immédiatement les variations de la juste valeur des actifs du régime et les écarts actuariels nets supérieurs à un corridor de 10 % (définis comme 10 % de la juste valeur la plus élevée des actifs du régime ou de l’obligation totale au titre des prestations projetées), ainsi que les pertes et profits résultant des limitations et règlements apportés aux régimes, soit nos régimes de retraite et postérieurs à la retraite à prestations déterminées immédiatement dans le cadre des revenus d’investissement (charges) et d’autres revenus dans les règlements des revenus consolidés. Nous complétons ce document de présentation de notre bénéfice avant impôts sur les bénéfices, bénéfices nets et bénéfices par action par des mesures ajustées qui excluent l’impact des gains et pertes et les effets fiscaux connexes. Nous pensons que l’exclusion des variations liées aux régimes d’avantages en matière de cotisations de retraite et de soins ultérieurs au départ en retraite fournit des informations supplémentaires importantes en supprimant la volatilité associée aux modifications de régimes et aux variations à court terme des taux d’intérêt du marché, à la valeur des actions et aux facteurs similaires.

Flux de trésorerie disponible

Nous calculons le flux de trésorerie disponible comme les flux de trésorerie provenant des activités d’exploitation moins les dépenses d’investissement, le produit des cessions d’immobilisations corporelles, et plus ou moins les variations nettes des autres activités d’investissement. Nous pensons que le flux de trésorerie disponible est un indicateur important de la quantité de liquidités générées par nos activités commerciales en cours et nous l’utilisons comme mesure des liquidités supplémentaires disponibles pour investir dans nos activités, respecter nos obligations en matière de dette et rendre de l’argent aux actionnaires.

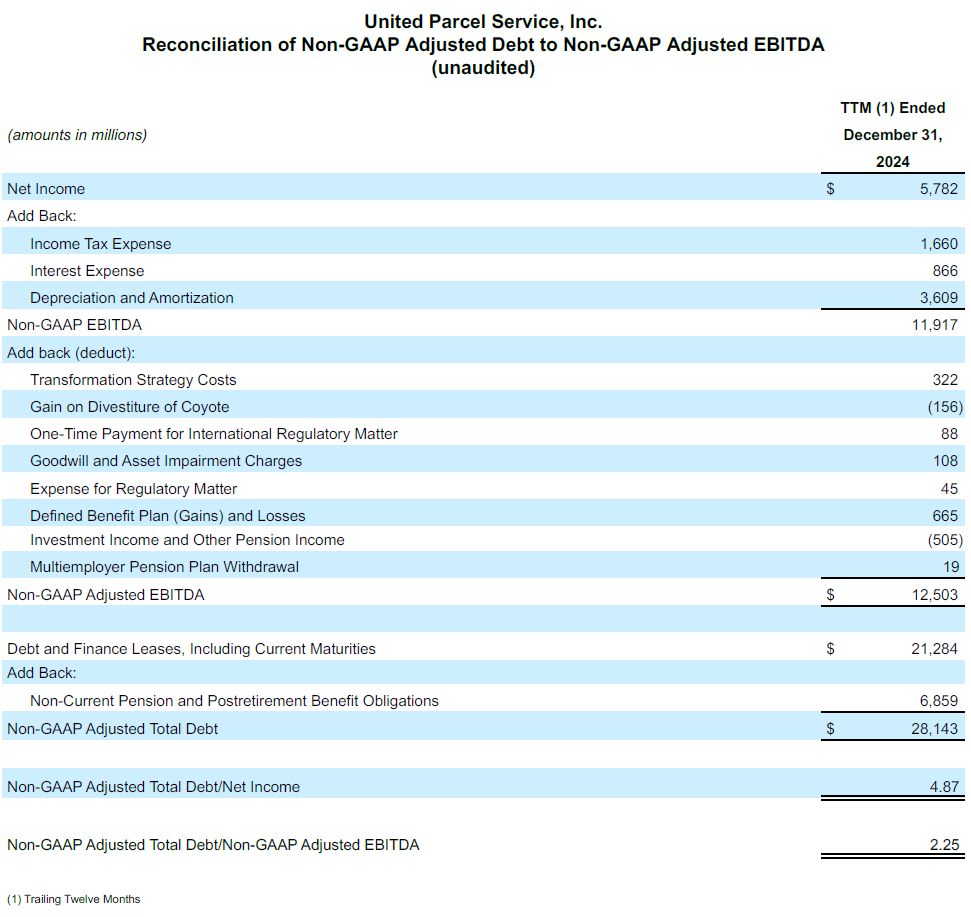

Dette totale ajustée non GAAP / EBITDA ajusté non GAAP

La dette totale ajustée non GAAP est définie comme notre dette à long terme et nos contrats de location-financement, y compris les échéances à court terme, plus les obligations non courantes en matière de pensions et d’avantages postérieurs au départ à la retraite. L’EBITDA ajusté non GAAP est défini comme le bénéfice avant intérêts, impôts et amortissements ajusté des impacts des coûts de la stratégie de transformation, d’un gain sur la cession de Coyote, d’un paiement unique pour une question de réglementation internationale, des charges de dépréciation des actifs, d’un paiement de compensation unique, des dépenses liées à une question réglementaire, des gains et des pertes liés à un régime à prestations définies, des revenus de placement et d’autres revenus de retraite, ainsi que des frais de retrait d’un régime d’avantages interentreprises. Nous pensons que le ratio de la dette totale ajustée sur l’EBITDA ajusté est un indicateur important de notre solidité financière, et c’est un ratio utilisé par des tiers lorsqu’ils évaluent le niveau de notre endettement.

Rendement du capital investi ajusté non GAAP

Le ROIC ajusté non GAAP est calculé comme le revenu d’exploitation ajusté non GAAP des douze derniers mois (« TTM » ou Trailing Twelve Months en anglais) divisé par la moyenne de la dette totale, des obligations non courantes au titre des prestations de retraite et des avantages complémentaires de retraite et des capitaux propres, à la fin de la période en cours et à la fin de la période correspondante de l’exercice précédent. Étant donné que le ROIC ajusté non GAAP n’est pas une mesure définie par les GAAP, nous le calculons, en partie, à l’aide de mesures financières non conformes aux GAAP qui, selon nous, sont les plus indicatives de notre performance commerciale continue. Nous considérons le ROIC ajusté non GAAP comme une mesure utile pour évaluer l’efficacité et le rendement de nos investissements en capital à long terme.