- Ingresos consolidados de 27 000 millones de USD, un 2,7 % menos con respecto al año anterior

- Margen operativo consolidado del 11,8 %; margen operativo ajustado consolidado del 14,1 %

- GPA diluidas de 3,96 USD; GPA diluidas ajustadas de hasta el 0,8 % con respecto al año anterior, hasta 3,62 USD

- Declara un dividendo trimestral de 1,62 USD, un incremento del 6,6 % por acción, y aprueba un nuevo programa de compra de acciones por valor de 5000 millones de USD, en sustitución de la aprobación existente

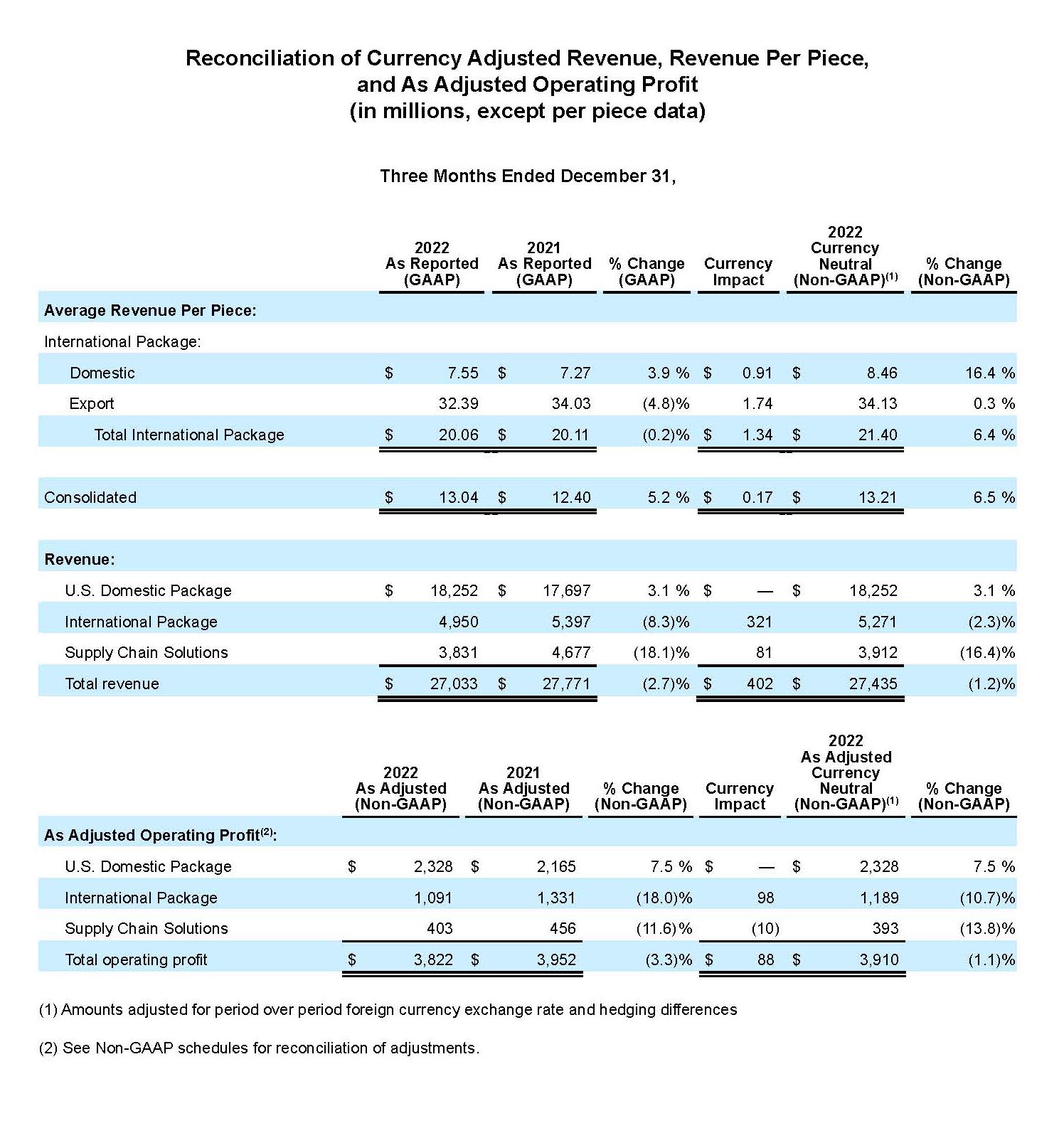

ATLANTA – UPS (NYSE:UPS) anunció hoy unos ingresos consolidados de 27 000 millones de USD en el cuarto trimestre de 2022, lo que supone una reducción del 2,7 % con respecto al cuarto trimestre de 2021. El beneficio operativo consolidado fue de 3200 millones de USD, un 17,9% menos en comparación con el cuarto trimestre de 2021 y un 3,3 % menos en forma ajustada. Las ganancias diluidas por acción fueron de 3,96 USD para el trimestre, las ganancias diluidas por acción ajustadas de 3,62 USD fueron del 0,8 % por encima del mismo período de 2021.

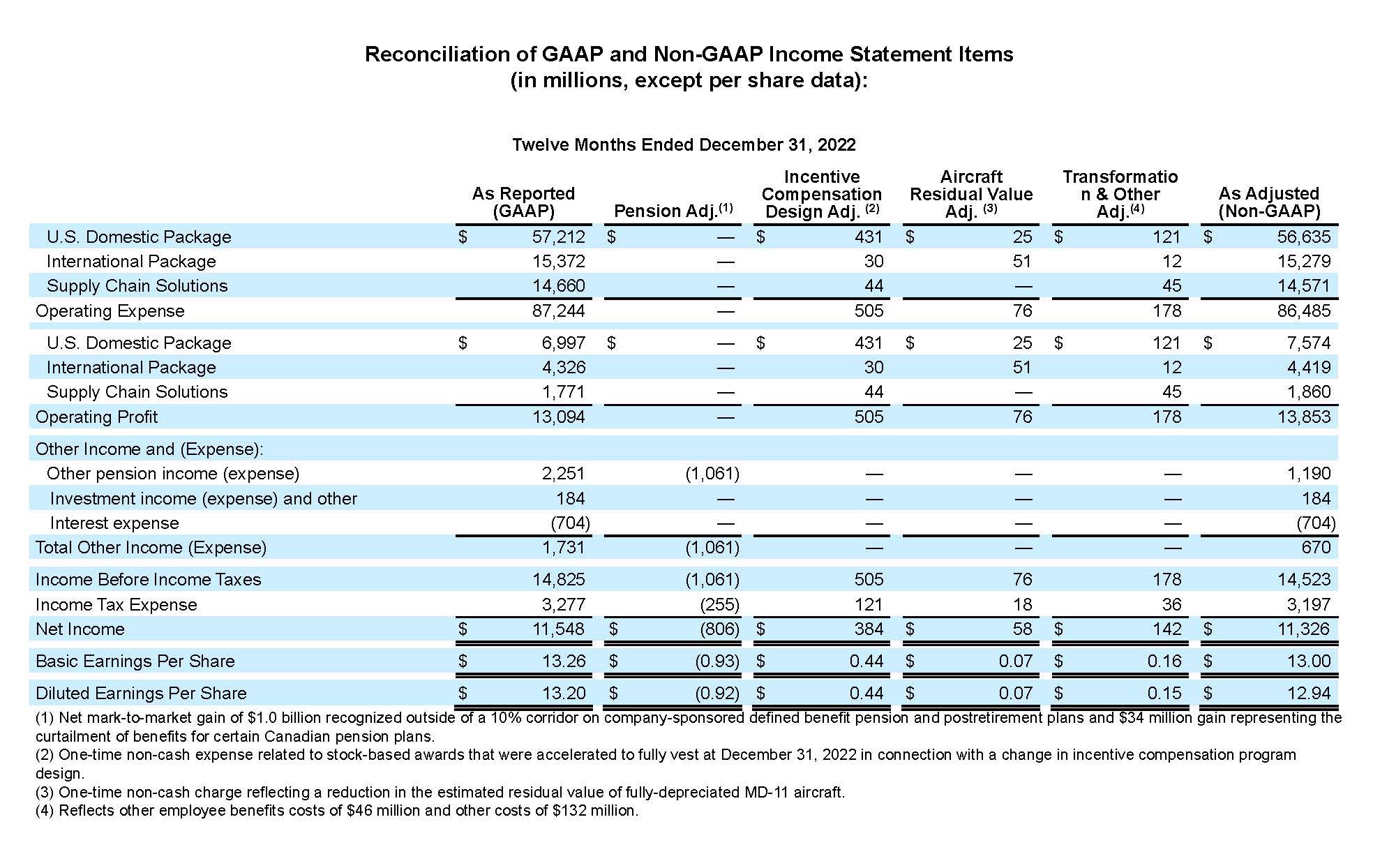

Para el cuarto trimestre de 2022, los resultados del GAAP incluyen un beneficio neto de 299 millones de USD, o 0,34 USD por acción diluida, compuesto por un cargo de pensión no en efectivo, después de impuestos a valor de mercado (mark-to-market, MTM) de 782 millones de USD, y un cargo único no en efectivo por transformación después de impuestos y otros cargos de 384 millones resultantes del devengo acelerado de unidades de rendimiento restringidas con un cambio en el diseño del programa de retribución de incentivos: un cargo no efectivo después de impuestos de 58 millones de USD debido a una reducción del valor residual de los aviones MD-11 de la compañía y una transformación después de impuestos y otros gastos por valor de 41 millones de USD.

“Quiero agradecer a todos los empleados de UPS por entregar lo que importa durante las fiestas de Navidad y por ofrecer una vez más un servicio líder en el sector a nuestros clientes durante cinco años consecutivos”, dijo Carol Tomé, directora general de UPS. “Para dicho año, hemos alcanzado nuestros objetivos previstos en cuanto al margen operativo consolidado y el retorno del capital invertido, un año antes de lo que estaba previsto inicialmente. Nuestros resultados de 2022 demuestran que nuestra estrategia funciona”.

Segmento nacional de los EE. UU.

|

4.º trim. de 2022 | Ajustado 4.º trim. de 2022 |

4T 2021 | Ajustado 4T 2021 |

Ingresos | 18 252 millones de USD |

| $17,697 M |

|

Beneficio operativo | 1840 millones de USD | 2328 millones de USD | $2,103 M | $2,165 M |

- Los ingresos crecieron un 3,1 %, gracias a un aumento del 7,2 % en los ingresos por paquete.

- El margen operativo fue del 10,1 %; el margen operativo ajustado fue del 12,8 %.

Segmento internacional

|

4.º trim. de 2022 | Ajustado 4.º trim. de 2022 |

4T 2021 | Ajustado 4T 2021 |

Ingresos | 4950 millones de USD |

| $5,397 M |

|

Beneficio operativo | 1020 millones de USD | $1,091 M | $1,326 M | $1,331 M |

- Los ingresos disminuyeron un 8,3 %, debido a una reducción del 8,6 % en el volumen medio diario a causa del menor volumen nacional y la menor actividad de las rutas comerciales de China.

- El margen operativo fue del 20,6 %; el margen operativo ajustado fue del 22,0 %.

Soluciones de la cadena de suministro1

|

4.º trim. de 2022 | Ajustado 4.º trim. de 2022 |

4T 2021 | Ajustado 4T 2021 |

Ingresos | 3831 millones de USD |

| $4,677 M |

|

Beneficio operativo | 335 millones de USD | 403 millones de USD | $462 M | $456 M |

1 Está compuesto por segmentos operativos que no cumplen los criterios de un segmento notificable en el Tema 280 de la ASC: Informes por segmentos.

- Los ingresos disminuyeron un 18,1 %, debido a las caídas de volumen y de tipos del mercado en el transporte de envíos de carga aérea y marítima, parcialmente compensado por el crecimiento en nuestros negocios de logística y del sector sanitario.

- El margen operativo fue del 8,7 %; el margen operativo ajustado fue del 10,5 %.

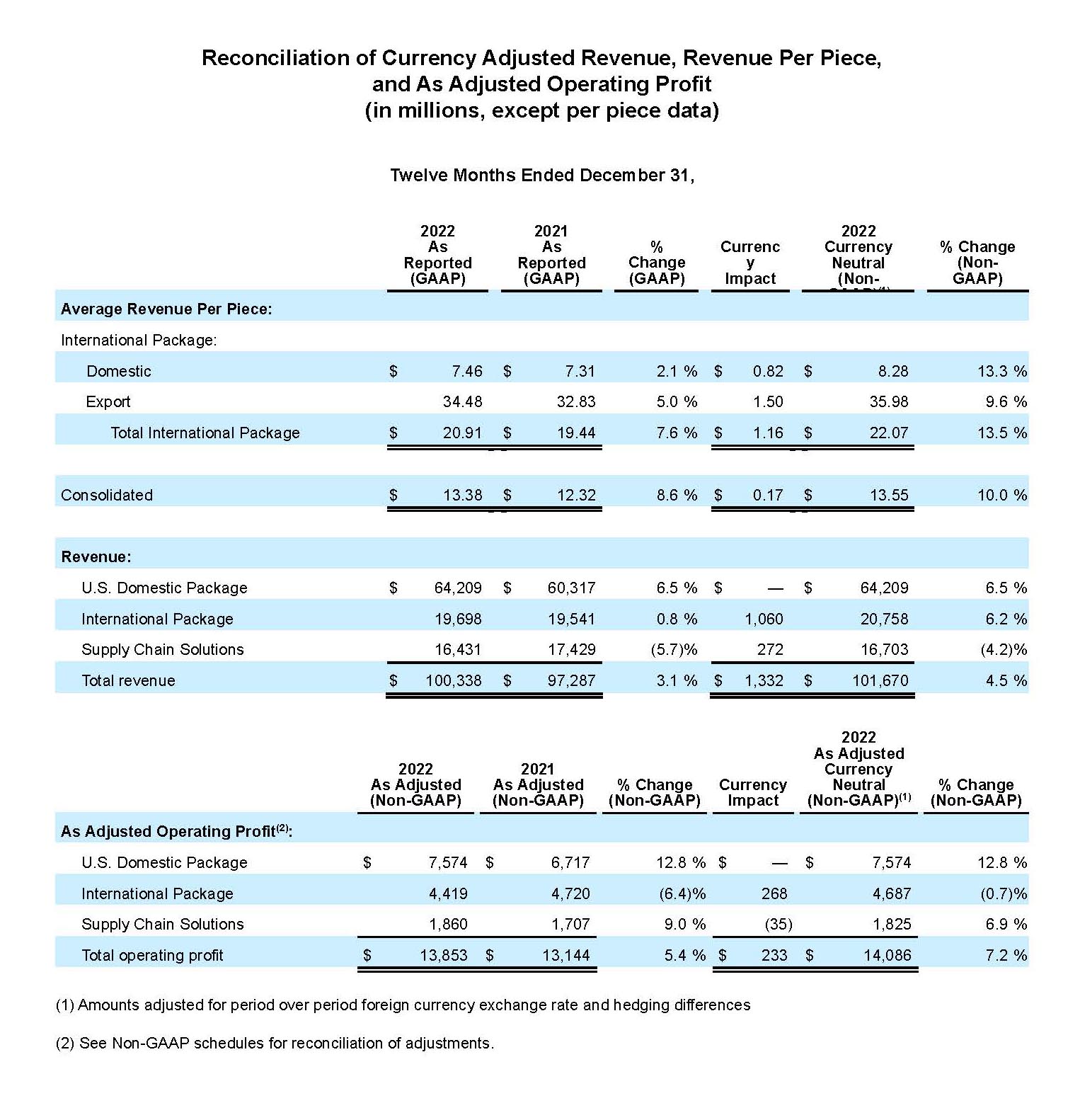

Resultados consolidados de todo el año 2022

- Los ingresos aumentaron un 3,1 % hasta 100 300 millones de dólares.

- El beneficio operativo fue de 13 100 millones de USD; el beneficio operativo ajustado fue de 13 900 millones de USD, un aumento del 5,4 %.

- El margen operativo fue del 13,0 %; el margen operativo ajustado fue del 13,8 %.

- Las GPA diluidas ascendieron a 13,20 USD; las GPA diluidas ajustadas fueron de 12,94 USD.

- La rentabilidad ajustada del capital invertido fue del 31,3 %.

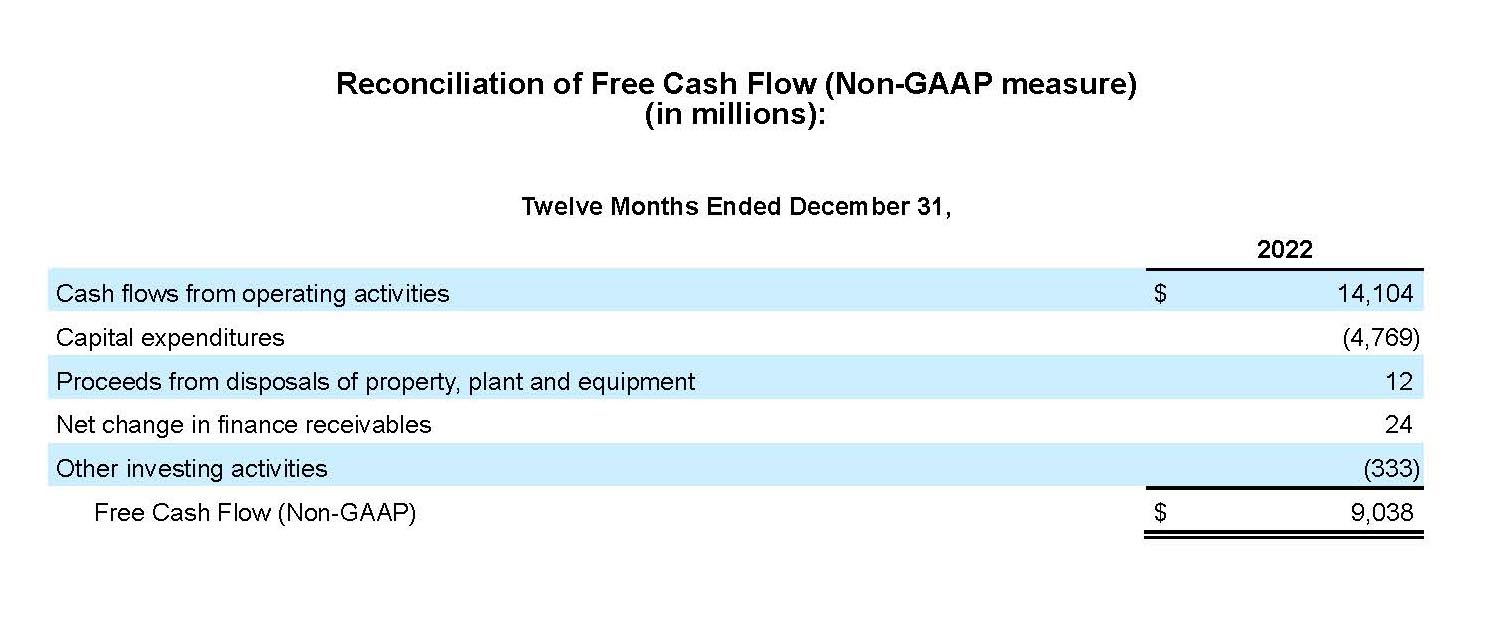

- El efectivo de operaciones fue de 14 100 millones de USD y el flujo de caja libre fue de 9000 millones de USD.

Además, la compañía devolvió 8600 millones de USD a los accionistas a través de dividendos y recompra de acciones.

Rendimientos para los accionistas

Por 14.º año consecutivo, la Junta Directiva de UPS ha aprobado un aumento del dividendo trimestral de la compañía. UPS pagará un dividendo del primer trimestre de 2023 de 1,62 USD por acción para todas las acciones en circulación de Clase A y Clase B. El dividendo es pagadero el 10 de marzo de 2023 a los accionistas registrados el 21 de febrero de 2023. Además, la Junta Directiva de UPS ha aprobado una nueva autorización de compra de acciones por valor de 5000 millones de USD, en sustitución de la autorización actual de la compañía.

Pronóstico para 2023

La empresa proporciona cierta orientación sobre una base ajustada (no conformes a PCGA) porque no es posible predecir o proporcionar una conciliación que refleje el impacto de los ajustes futuros de valoración de pensiones u otros posibles eventos imprevistos, los cuales estarían incluidos en los resultados notificados (conformes a PCGA) y podrían ser materiales.

Para todo el año 2023, UPS prevé unos ingresos de entre 97 000 y 99 400 millones de USD, y un margen operativo ajustado consolidado de entre el 12,8 y el 13,6 %.

La empresa está planificando que los gastos de inversión sean de aproximadamente 5300 millones de USD, que los pagos de dividendos sean de alrededor de 5400 millones de USD, sujetos a la aprobación de la Junta, y que las recompras de acciones sean de al menos 3000 millones de USD. Se espera que la tasa impositiva efectiva sea de alrededor del 23,5 %.

* Las cantidades “ajustadas” son medidas financieras no conformes con PCGA. Consulte el apéndice de este comunicado para ver un análisis de las medidas financieras no conformes con PCGA, incluida una conciliación de la medida de PCGA más estrechamente correlacionada.

Contactos:

Relaciones con los medios de UPS: 404-828-7123 o pr@ups.com

Relaciones con inversores de UPS: 404-828-6059 (opción 4) o investor@ups.com

# # #

Información para la llamada de conferencia

La directora general de UPS, Carol Tomé, y el director financiero, Brian Newman, discutirán los resultados del cuarto trimestre con inversores y analistas durante una llamada en conferencia a las 8:30 h, hora del Este, el 31 de enero de 2023. La llamada estará disponible al público mediante un webcast en directo. Para acceder a la convocatoria, vaya a www.investors.ups.com y haga clic en “Earnings Conference Call” (Convocatoria de conferencia sobre ganancias). Se incluye información financiera adicional en los programas financieros detallados que se publican en www.investors.ups.com en la sección “Quarterly Earnings and Financials” (Ganancias trimestrales y finanzas), según fueron registrados en la SEC como anexo a nuestro Informe Actual sobre el Formulario 8-K.

Acerca de UPS

UPS (NYSE: UPS) es una de las compañías más grandes del mundo, con unos ingresos en 2022 de 100 300 millones de USD, y proporciona una amplia gama de soluciones de logística integrada para clientes en más de 220 países y territorios. Centrados en su declaración de propósito, “Movemos el mundo entregando lo que importa”, más de 500 000 empleados de la empresa adoptan una estrategia que se ejecuta de manera simple y poderosa: El cliente es lo primero. Orientados a las personas. Nos motiva la innovación. UPS se compromete a reducir su impacto en el medio ambiente y a apoyar a las comunidades a las que servimos en todo el mundo. UPS también adopta una postura inquebrantable en apoyo de la diversidad, la equidad y la inclusión. Encontrarás más información en www.ups.com, about.ups.com y www.investors.ups.com.

Declaraciones prospectivas

Este comunicado y nuestros documentos presentados ante la Comisión de Valores y Bolsa contienen y en el futuro podrían contener “declaraciones prospectivas” dentro del significado de la Ley de Reforma de Litigios sobre Valores Privados de 1995. Las declaraciones que no sean de hechos actuales o históricos, y todas las declaraciones acompañadas de términos como “hará”, “creer”, “proyectar”, “esperar”, “estimar”, “asumir”, “pretender”, “anticipar”, “objetivo”, “planificar”, tienen como objetivo ser declaraciones prospectivas. Las declaraciones prospectivas están sujetas a las disposiciones de salvaguardia de las leyes federales de valores de conformidad con la Sección 27A de la Ley de Valores de 1933 y la Sección 21E de la Ley de la Bolsa de Valores de 1934.

De vez en cuando, también incluimos declaraciones escritas y orales sobre el futuro en otros materiales de divulgación pública. Las declaraciones prospectivas pueden estar relacionadas con nuestra intención, creencias, previsiones o expectativas actuales sobre nuestra dirección estratégica, perspectivas, resultados futuros o acontecimientos futuros; no se refieren estrictamente a hechos históricos o actuales. La administración considera que estas declaraciones prospectivas son razonables en el momento en que se hacen. Sin embargo, hay que tener cuidado de no depositar una confianza indebida en ninguna de las declaraciones prospectivas, ya que estas solo se refieren a la fecha en que se hicieron, y el futuro, por su naturaleza, no puede predecirse con certeza.

Las declaraciones prospectivas están sujetas a ciertos riesgos e incertidumbres que podrían hacer que los resultados reales difieran materialmente de nuestra experiencia histórica y expectativas actuales o resultados previstos. Estos riesgos e incertidumbres, incluyen, entre otros, el impacto de: incertidumbres relacionadas con la pandemia de COVID-19 en nuestro negocio y operaciones, condición financiera, resultados financieros y posición financiera, nuestros clientes y proveedores, y en la economía global; cambios en las condiciones económicas generales, en los EE. UU. o a nivel internacional; evolución industrial y competencia considerable; cambios en nuestras relaciones con nuestros clientes importantes; nuestra capacidad para atraer y retener empleados cualificados; requisitos de seguridad física o de datos mayores o más complejos, o cualquier infracción de seguridad de datos; huelgas, interrupciones de trabajo o ralentización de nuestros empleados; resultados de negociaciones y ratificaciones de contratos laborales; nuestra capacidad de mantener la imagen de nuestra marca y la reputación corporativa; interrupciones en nuestra infraestructura de tecnología de la información; cambio climático mundial; interrupciones o impactos en nuestro negocio debido a acontecimientos o desastres naturales o artificiales, incluidos ataques terroristas, epidemias o pandemias; exposición a cambios económicos, políticos y sociales en mercados internacionales y emergentes; nuestra capacidad para obtener los beneficios anticipados de adquisiciones, enajenaciones, empresas conjuntas o alianzas estratégicas; cambios en los precios de fuentes de energía, como gasolina, diésel y combustible para aviones, e interrupciones en los suministros de estos productos; cambios en los tipos de cambio o tipos de interés; nuestra capacidad para prever con precisión nuestras futuras necesidades de inversión de capital; considerables gastos u obligaciones de financiación relacionadas con la salud de los empleados, los beneficios de salud y/o las pensiones de los jubilados; nuestra capacidad para administrar los gastos de seguros y reclamaciones; cambios en la estrategia empresarial, las regulaciones gubernamentales o las condiciones económicas o del mercado que pudieran provocar un deterioro de nuestros activos; posibles pasivos fiscales adicionales en los EE. UU. o a nivel internacional; leyes y reglamentos cada vez más estrictos, incluidos los relacionados con el cambio climático; posibilidad de distintas reclamaciones y litigios relacionados con el trabajo y el empleo, lesiones personales, daños a la propiedad, prácticas empresariales, responsabilidad medioambiental y otros asuntos; y los otros riesgos discutidos en nuestras presentaciones con la Comisión de Bolsa y Valores de vez en cuando, incluido nuestro Informe Anual en el Formulario 10-K para el año terminado el 31 de diciembre de 2021, nuestro Informe Trimestral en el Formulario 10-Q para el trimestre terminado el 31 de marzo de 2022 y posteriormente la presentación de informes. Debe considerar las limitaciones y los riesgos asociados a las declaraciones prospectivas y no confiar indebidamente en la exactitud de la información contenida en dichas predicciones prospectivas. No asumimos ninguna obligación de actualizar las declaraciones prospectivas para reflejar eventos, circunstancias, cambios en las expectativas o la aparición de eventos imprevistos después de la fecha de dichas declaraciones.

La información, incluidas las comparaciones con periodos anteriores, puede reflejar resultados ajustados. Consulte el apéndice para ver las reconciliaciones de los resultados ajustados y otras medidas financieras no conformes con PCGA.

Conciliación de medidas financieras conformes y no conformes a PCGA

Ocasionalmente, complementamos el informe de nuestra información financiera determinada bajo los principios de contabilidad generalmente aceptados (“PCGA”) con determinadas medidas financieras no conformes a PCGA.

Las medidas financieras ajustadas deben considerarse complementarias, y no como alternativa, a nuestros resultados informados, preparados de conformidad con PCGA. Nuestras medidas financieras ajustadas no representan una base exhaustiva de fiabilidad y, por consiguiente, es posible que no sean comparables a medidas de titularidad similar anunciadas por otras empresas.

Métricas prospectivas no conformes a PCGA

Ocasionalmente, cuando se presentan métricas prospectivas no conformes a PCGA, no podemos proporcionar reconciliaciones cuantitativas a la medida de PCGA más estrechamente correlacionada debido a la incertidumbre del momento, importe o naturaleza de los ajustes, que podría ser material en cualquier período.

Cambios en las tasas de cambio de divisas extranjeras y las actividades de cobertura del riesgo

Los ingresos que no dependen de las divisas, ingresos por pieza y el beneficio operativo excluyen el impacto de un periodo a otro de las fluctuaciones en la tasa de cambio de divisa extranjera y cualquier actividad de cobertura de divisa extranjera. Estas medidas se calculan al dividir los ingresos en dólares informados del periodo actual, los ingresos por pieza y el beneficio operativo por la tasa de cambio promedio del periodo actual para determinar el ingreso en la moneda local del periodo actual, los ingresos por pieza y el beneficio operativo. Las cantidades derivadas luego se multiplican por las tasas de cambio promedio de divisa extranjera para convertir los resultados comparables para cada mes en el período del año anterior (incluido el impacto de las actividades de cobertura del riesgo de divisa extranjera). La diferencia entre los ingresos informados del período actual en dólares estadounidenses, los ingresos por pieza y el beneficio operativo, y los ingresos en dólares derivados del período actual, los ingresos por pieza y el beneficio operativo constituyen el impacto de las fluctuaciones de las tasas de cambio de divisa extranjera período tras período y actividades de cobertura del riesgo.

Cambios en el diseño del programa de retribución de incentivos

Durante 2022, realizamos algunos cambios estructurales en nuestros programas de retribución de incentivos que resultaron en un cargo puntual no en efectivo relacionado con el devengo acelerado de algunas adjudicaciones de incentivos de acciones que no tenemos previsto repetir. Suplementamos la presentación de nuestras ganancias operativas, margen operativo, ingresos antes de impuestos sobre ingresos, ingresos netos y ganancias por acción con medidas no conformes con PCGA que excluyen el impacto de dichos cambios. Creemos que excluir el impacto de dichos cambios permite que los usuarios de nuestros estados financieros identifiquen mejor las tendencias de crecimiento subyacente en retribución y gastos en prestaciones.

Cambios del valor residual estimado de activos duraderos

Durante el cuarto trimestre de 2022, decidimos retirar del servicio en 2023 seis de nuestros aviones MD-11 actuales. A este respecto, incurrimos en un cargo puntual no en efectivo resultante de una reducción del valor residual de nuestra flota de MD-11. Suplementamos la presentación de nuestras ganancias operativas, margen operativo, ingresos antes de impuestos sobre ingresos, ingresos netos y ganancias por acción con medidas no conformes con PCGA que excluyen el impacto de este gasto. Creemos que excluir el impacto de este gasto permite comprender mejor a los usuarios de nuestros estados financieros los costes corrientes relacionados con nuestros activos duraderos.

Cargo por transformación y otros cargos

El EBITDA ajustado, el beneficio operativo, el margen operativo, los ingresos antes de impuestos sobre los beneficios, los ingresos netos y los beneficios por acción ajustados pueden excluir el impacto de los gastos relacionados con las actividades de transformación, buena voluntad y deterioro de activos, así como desinversiones. Creemos que excluir el impacto de estos gastos permite a los usuarios de nuestros estados financieros ver mejor el rendimiento empresarial subyacente desde el mismo punto de vista que la dirección. No tenemos en cuenta estos costes al evaluar el rendimiento operativo de nuestras unidades de negocio, tomar decisiones para asignar recursos ni a la hora de determinar las adjudicaciones de retribución de incentivos.

Pensiones con beneficios definidos y ganancias y pérdidas del plan médico posterior a la jubilación

Reconocemos los cambios en el valor razonable de los activos del plan y las ganancias y pérdidas actuariales netas que superen un margen del 10 % (definido como el 10 % del mayor valor razonable de los activos del plan o la obligación por beneficios), así como las ganancias y pérdidas resultantes de las reducciones y liquidaciones del plan, para nuestros planes de beneficios definidos de pensión y posjubilación inmediatamente como parte de otros ingresos (gastos) por pensiones. Complementamos la presentación de nuestros ingresos antes de impuestos sobre las ganancias, los ingresos netos y las ganancias por acción con medidas ajustadas que excluyen el impacto de las ganancias y pérdidas y los efectos del impuesto sobre la renta relacionados. Creemos que excluir estas ganancias y pérdidas definidas del plan de beneficios proporciona información adicional importante al eliminar la volatilidad asociada con las modificaciones del plan y los cambios a corto plazo en las tasas de interés de mercado, valores de acciones y factores similares.

Los efectos del impuesto a la renta diferido de los ajustes de pensión y posjubilatorios se calculan multiplicando los impuestos legales aplicables en cada jurisdicción fiscal, incluida la jurisdicción federal de los Estados Unidos y varias jurisdicciones estadounidenses y no estadounidenses, por los ajustes.

Flujo de efectivo disponible

Calculamos el flujo de efectivo disponible como los flujos de efectivo de las actividades operativas menos los gastos de inversión, el producto de la enajenación de propiedades, plantas y equipos, y más o menos los cambios netos en las cuentas por cobrar y otras actividades de inversión. Creemos que el flujo de efectivo disponible es un indicador importante de cuánto efectivo se genera mediante nuestras operaciones comerciales en curso, y lo usamos como una medida del efectivo adicional disponible para invertir en nuestro negocio, cumplir con nuestras obligaciones de deuda y devolver efectivo a los accionistas.

Rentabilidad ajustada del capital invertido

La ROIC ajustada se calcula como los últimos doce meses (trailing twelve months, “TTM”) de los ingresos operativos ajustados divididos por el promedio de la deuda total, las obligaciones no actuales de beneficios de pensiones y posteriores a la jubilación y el capital de los accionistas, en el final del período actual y el final del período correspondiente del año anterior. Dado que la ROIC ajustada no es una medida definida por PCGA, la calculamos, en parte, utilizando medidas financieras no conformes con PCGA que creemos que son más indicativas de nuestro rendimiento empresarial continuo. Consideramos que la ROIC ajustada es una medida útil para evaluar la eficacia y eficiencia de nuestras inversiones de capital a largo plazo.

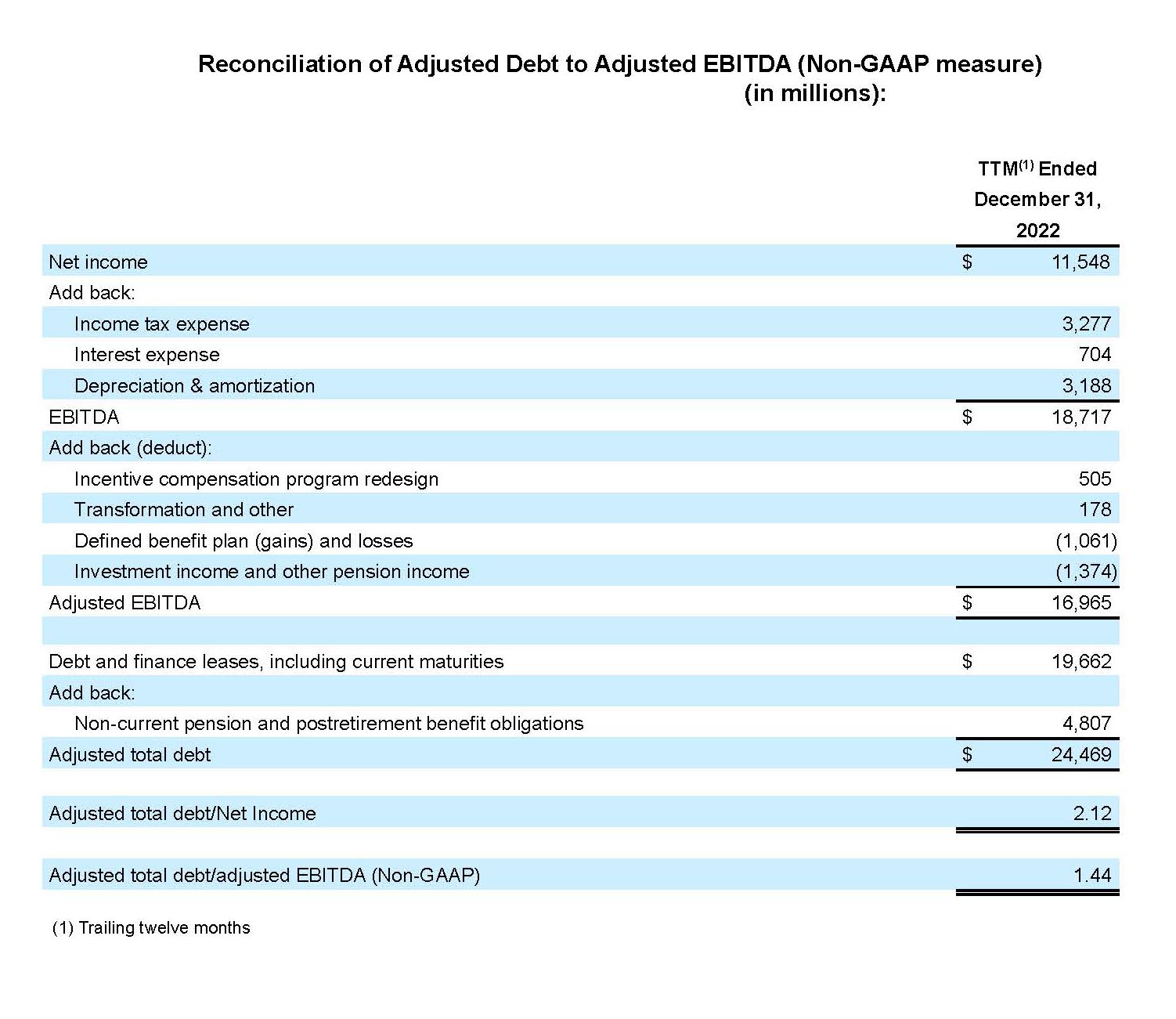

Deuda total ajustada/EBITDA ajustado

La deuda total ajustada se define como nuestra deuda a largo plazo y arrendamientos financieros, incluidos los vencimientos actuales, además de las obligaciones no actuales de beneficios de pensiones y posteriores a la jubilación. El EBITDA ajustado se define como las ganancias antes de intereses, impuestos, depreciación y amortización ajustados según el impacto de rediseñar el programa de retribución de incentivos, los costes de transformación y otros, las ganancias y pérdidas del plan de beneficios definido, y otros ingresos. Creemos que la relación de la deuda total ajustada con el EBITDA ajustado es un indicador importante de nuestra solidez financiera, y es una proporción utilizada por terceros al evaluar el nivel de nuestro endeudamiento.