- Receitas consolidadas de US$ 21,2 bilhões

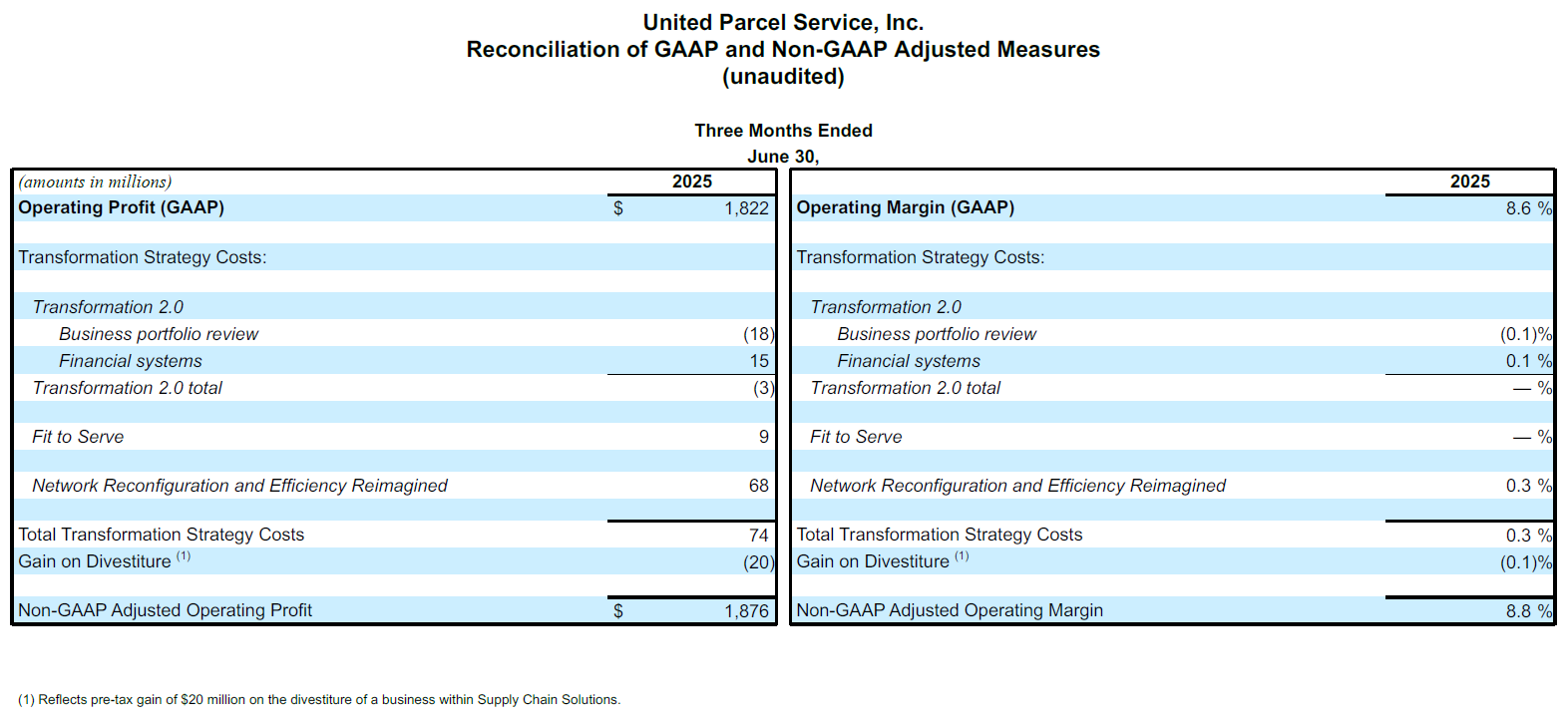

- Margem operacional consolidada de 8,6%; margem operacional consolidada ajustada* não GAAP de 8,8%

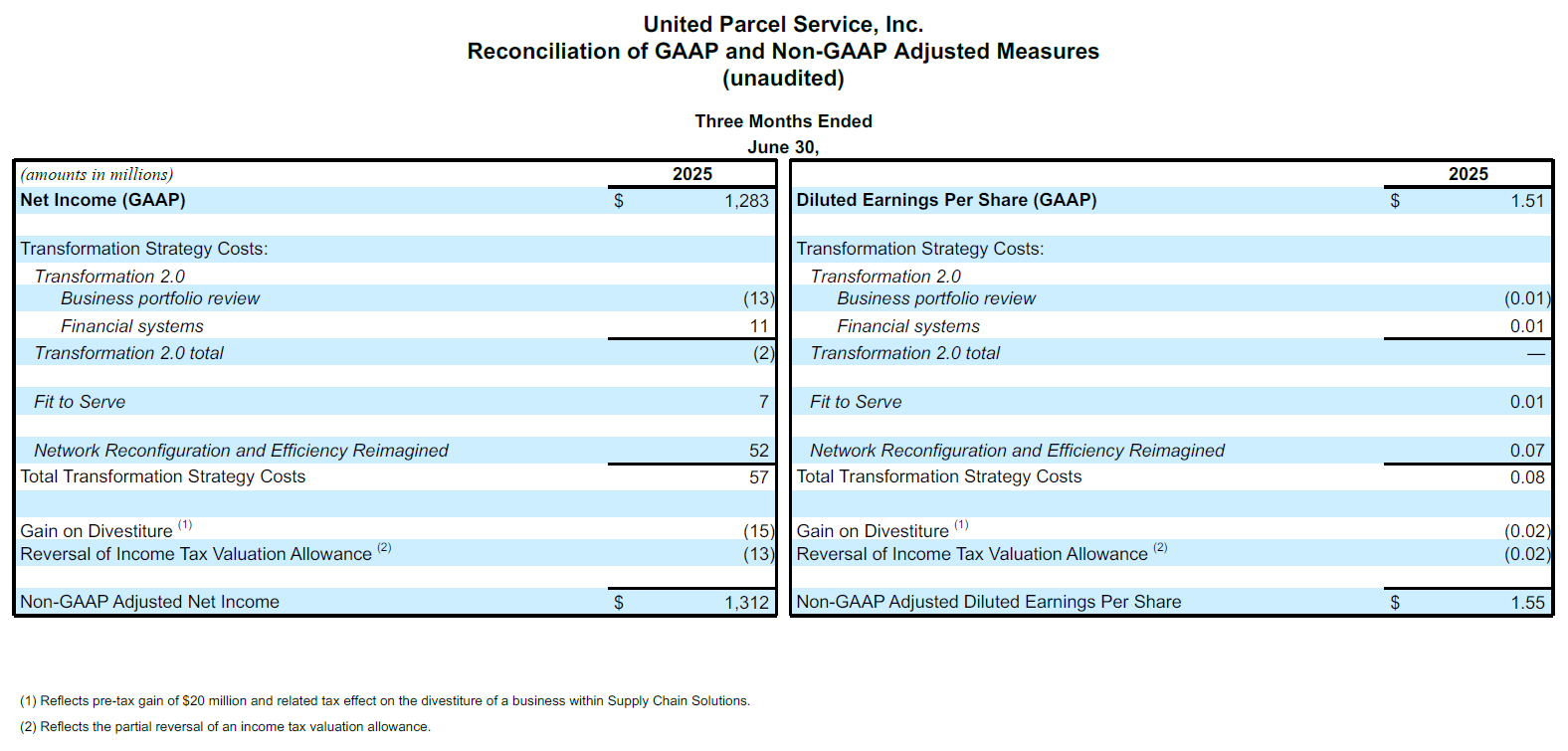

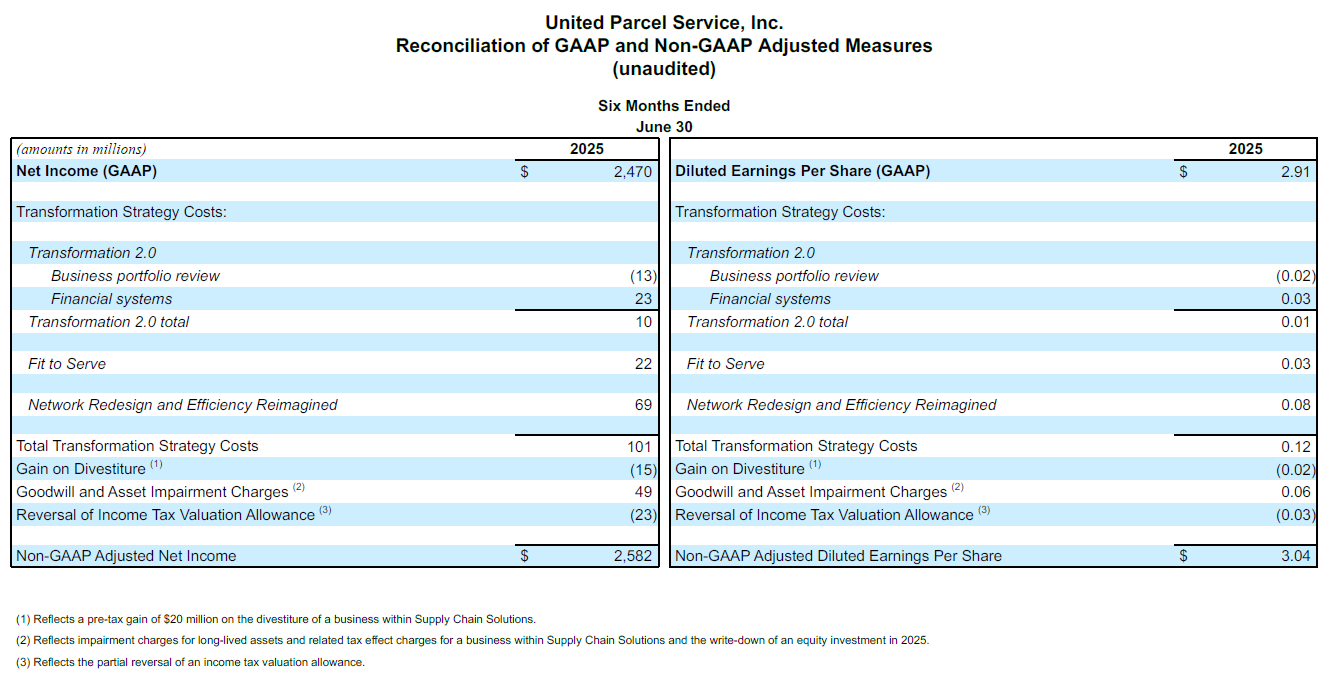

- Lucro por ação diluído de US$ 1,51; Lucro por ação diluído de US$ 1,55

- Em dia com a meta de economia anual com a reconfiguração da rede e iniciativas de eficiência repensadas

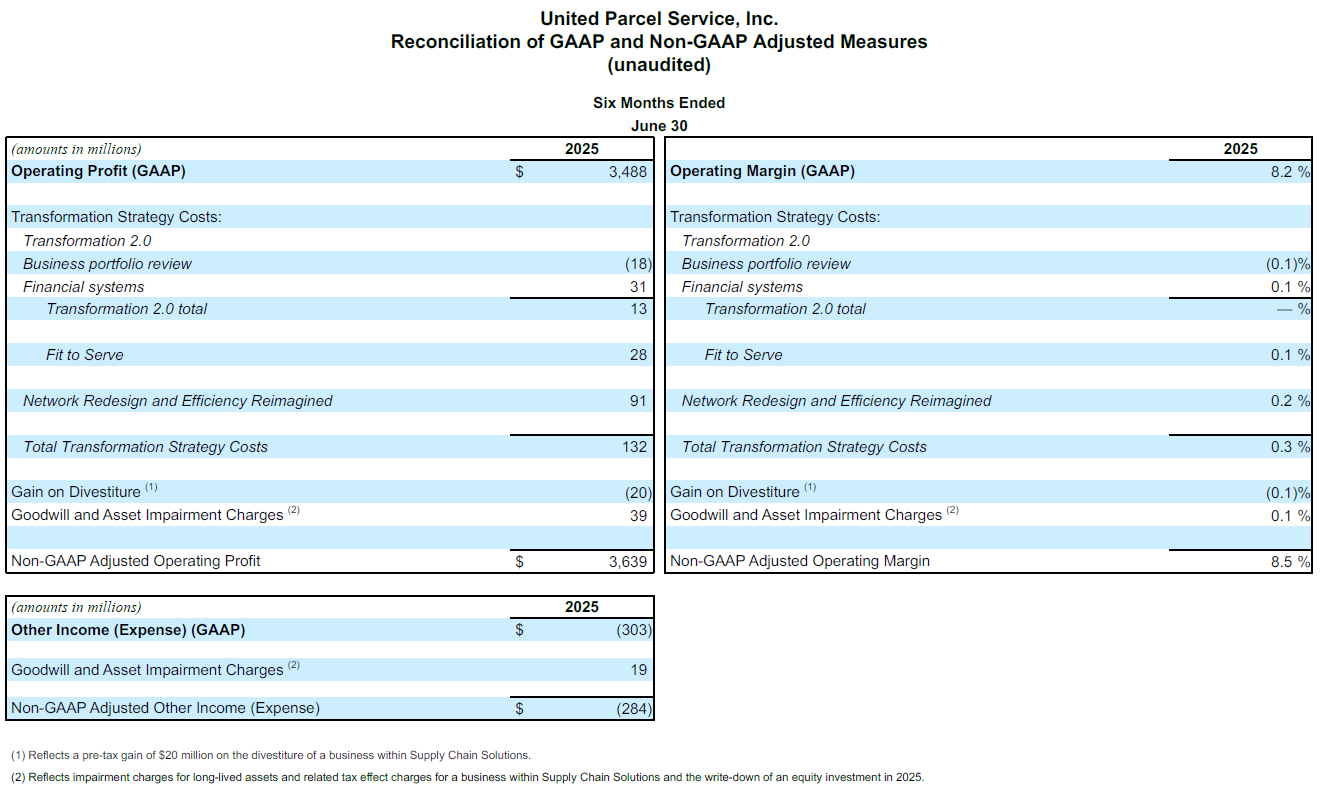

ATLANTA – 29 de julho de 2025 – A UPS (NYSE:UPS) anunciou hoje receitas consolidadas de US$ 21,2 bilhões no segundo trimestre de 2025. O lucro operacional consolidado foi de US$ 1,8 bilhão; US$ 1,9 bilhão em uma base ajustada não GAAP. O lucro diluído por ação foi de US$ 1,51 no trimestre; o lucro diluído por ação ajustado não GAAP foi de US$ 1,55.

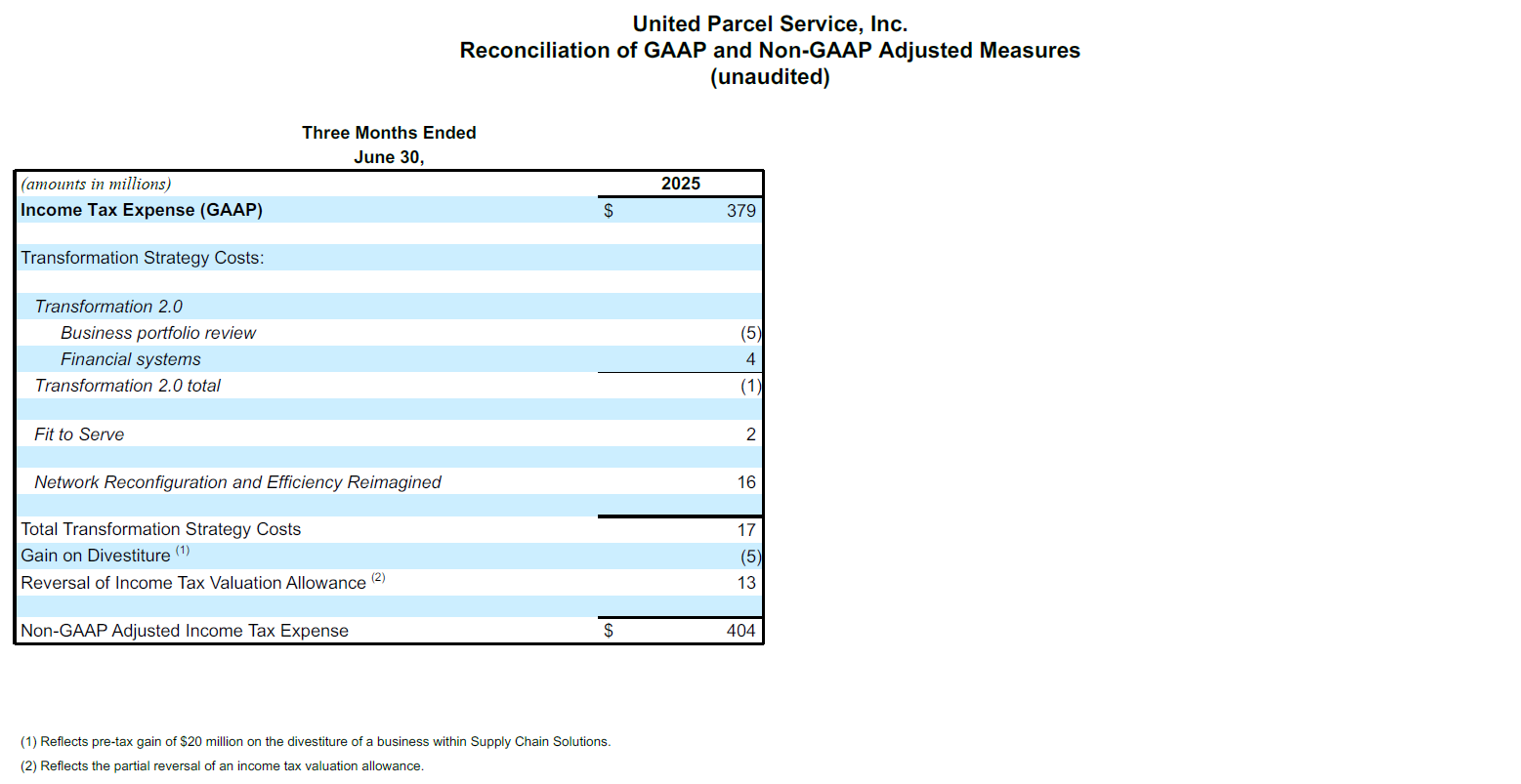

Para o segundo trimestre de 2025, os resultados GAAP incluem um encargo líquido de US$ 29 milhões, ou US$ 0,04 por ação diluída, composto por custos de estratégia de transformação após impostos de US$ 57 milhões, parcialmente compensados por um ganho de US$ 15 milhões com a alienação de um negócio dentro das Soluções de Cadeia de Suprimentos e um benefício de US$ 13 milhões com a reversão parcial de uma provisão para imposto de renda.

“Quero agradecer a todos os funcionários da UPS pela dedicação e trabalho árduo em um ambiente comercial que continua dinâmico e em constante evolução”, disse Carol Tomé, CEO da UPS. “Os resultados do segundo trimestre refletem tanto a complexidade do cenário quanto a força da nossa execução. Estamos fazendo progressos significativos em nossas iniciativas estratégicas e estamos confiantes de que essas ações estão posicionando a empresa para um desempenho financeiro mais forte a longo prazo e uma vantagem competitiva aprimorada.

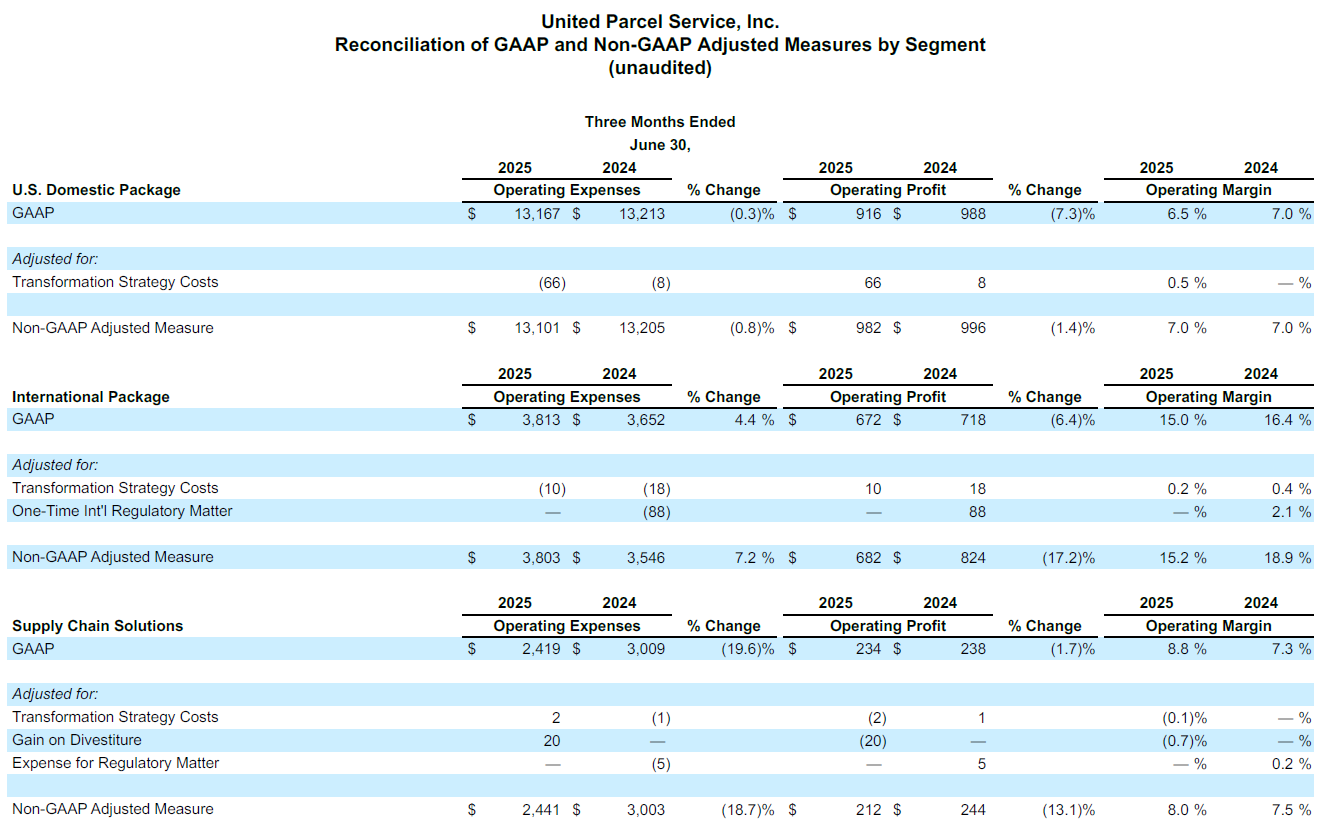

Segmento doméstico dos EUA†

| 2.º tri 2025 | Não GAAP Ajustado 2.º tri 2025 | 2.º tri 2024 | Não GAAP Ajustado 2.º tri 2024 |

Receita | US$ 14.083 milhões |

| US$ 14.201 milhões |

|

Lucro operacional | US$ 916 milhões | US$ 982 milhões | US$ 988 milhões | US$ 996 milhões |

- A receita diminuiu 0,8%, principalmente devido à queda esperada no volume, parcialmente compensada pelos aumentos no transporte aéreo de carga e na receita por peça.

- A margem operacional foi de 6,5%; a margem operacional ajustada não-GAAP foi de 7,0%.

Segmento internacional

| 2.º tri 2025 | Não GAAP Ajustado 2.º tri 2025 | 2.º tri 2024 | Não GAAP Ajustado 2.º tri 2024 |

Receita | US$ 4.485 milhões |

| US$ 4.370 milhões |

|

Lucro operacional | US$ 672 milhões | US$ 682 milhões | US$ 718 milhões | US$ 824 milhões |

- A receita aumentou 2,6%, movida por um aumento de 3,9% no volume diário médio.

- A margem operacional foi de 15,0%; a margem operacional ajustada não-GAAP foi de 15,2%.

Soluções de cadeia de suprimentos1 †

| 2.º tri 2025 | Não GAAP Ajustado 2.º tri 2025 | 2.º tri 2024 | Não GAAP Ajustado 2.º tri 2024 |

Receita | US$ 2.653 milhões |

| US$ 3.247 milhões |

|

Lucro operacional | US$ 234 milhões | US$ 212 milhões | US$ 238 milhões | US$ 244 milhões |

1 Consiste em segmentos operacionais que não atendem aos critérios de um segmento relatável do Tópico ASC 280 – Relatório de segmento.

- A receita diminuiu 18,3%, principalmente devido ao impacto da alienação da Coyote no terceiro trimestre de 2024.

- A margem operacional foi de 8,8%; a margem operacional ajustada não-GAAP foi de 8,0%.

Perspectiva para 2025

Dada a atual incerteza macroeconômica, a empresa não está fornecendo orientações sobre receita ou lucro operacional, mas confirma o seguinte para o ano inteiro de 2025:

- Despesas de capital de aproximadamente US$ 3,5 bilhões

- Expectativa de pagamentos de dividendos de cerca de US$ 5,5 bilhões, sujeitos à aprovação da diretoria

- Alíquota efetiva de aproximadamente 23,5%

- US$ 1,4 bilhão em contribuições para a previdência (dos quais US$ 921 milhões já foram pagos)

- Recompras de ações de cerca de US$ 1 bilhão, que foram concluídas

- Redução prevista de US$ 3,5 bilhões nas despesas devido à reconfiguração da rede e às iniciativas Eficiência Reinventada

* Os valores “ajustados não-GAAP” são medidas financeiras ajustadas que não correspondem às normas GAAP. Consulte o apêndice deste comunicado para ler uma explicação sobre medidas financeiras ajustadas que não correspondem às normas GAAP, inclusive com uma reconciliação com a medida GAAP mais estreitamente correlacionada.

† Alguns valores do ano anterior foram reclassificados para se adequarem à apresentação do ano atual, incluindo a reformulação do resultado de carga aérea para o mercado doméstico dos EUA, sem alteração nos resultados consolidados. Certos valores são calculados com base em números não arredondados.

Contatos:

Assessoria de Imprensa da UPS: 404-828-7123 ou pr@ups.com

Relação com Investidores da UPS: 404-828-6059 (opção 4) ou investor@ups.com

Informações sobre a teleconferência

A CEO da UPS, Carol Tomé, e o CFO Brian Dykes discutirão os resultados do segundo trimestre com investidores e analistas durante uma teleconferência às 8h30 ET (horário da Costa Leste dos EUA), em 29 de julho de 2025. A chamada estará aberta a outras pessoas através de um Webcast ao vivo. Para acessar a videoconferência, entre em Relação com investidores UPS e clique em “Earnings Conference Call”. Informações financeiras adicionais estão incluídas nas tabelas financeiras detalhadas que estão sendo publicadas em www.investors.ups.com em “Quarterly Earnings and Financials” e apresentadas à SEC como um anexo ao nosso Relatório Atual no Formulário 8-K.

Sobre a UPS

A UPS (NYSE:UPS) é uma das maiores empresas do mundo, com uma receita de US$ 91,1 bilhões em 2024, e oferece uma ampla gama de soluções integradas de logística para clientes em mais de 200 países e territórios. Focados em sua declaração de propósito, "Movemos nosso mundo entregando o que é essencial", os aproximadamente 490.000 funcionários da empresa adotam uma estratégia que é simplesmente declarada e poderosamente executada: O cliente em primeiro lugar, liderada por pessoas, impulsionadas pela inovação. A UPS está comprometida em reduzir seu impacto no meio ambiente e apoiar as comunidades que atendemos em todo o mundo. Mais informações podem ser encontradas em www.ups.com, about.ups.com e www.investors.ups.com.

Declarações prospectivas

Este comunicado, nosso Relatório Anual no Formulário 10-K para o ano encerrado 31 de dezembro de 2024 e nossos outros registros na Comissão de Valores Mobiliários contêm e, no futuro, podem conter “declarações prospectivas”. Declarações diferentes daquelas de fatos atuais ou históricos, e todas as declarações acompanhadas de termos como “ir”, “acreditar”, “projetar”, “esperar”, “estimar”, “presumir”, “pretender”, “prever”, “almejar”, “planejar” e termos similares, têm a intenção de ser declarações prospectivas.

De tempos em tempos, também incluímos declarações prospectivas verbais ou escritas em outros materiais divulgados publicamente. Declarações prospectivas podem estar relacionadas às nossas intenções, crenças, previsões ou expectativas atuais sobre nossa direção estratégica, perspectivas, resultados ou acontecimentos futuros; elas não estão estritamente relacionadas a fatos históricos ou atuais. A administração acredita que estas declarações prospectivas são razoáveis como e quando feitas. No entanto, deve-se tomar cuidado para não depositar confiança indevida em declarações prospectivas, pois tais declarações dizem respeito apenas à data em que são feitas, e o futuro, por natureza, não pode ser previsto com certeza.

Declarações prospectivas estão sujeitas a certos riscos e incertezas que podem fazer com que os resultados reais sejam materialmente diferentes da nossa experiência histórica, expectativas atuais ou resultados previstos. Entre esses riscos e incertezas estão, entre outros: alterações nas condições econômicas gerais nos EUA ou internacionalmente, inclusive como resultado de mudanças na política de comércio internacional e tarifas novas ou aumentadas; concorrência significativa em nível local, regional, nacional e internacional; mudanças em nossos relacionamentos com nossos clientes importantes; nossa capacidade de atrair e manter funcionários qualificados; greves, paralisações ou desacelerações de trabalho por parte dos nossos funcionários; requisitos de segurança física ou patrimonial elevados ou mais complexos; incidente de segurança cibernética significativo ou acréscimo de normas de proteção de dados; nossa capacidade de manter a imagem da nossa marca e a nossa reputação corporativa; impactos das mudanças climáticas globais; interrupções ou impactos em nossos negócios por conta de eventos ou desastres naturais ou causados pelo homem, incluindo ataques terroristas, epidemias ou pandemias; exposição a mudanças econômicas, políticas, regulatórias e sociais nos mercados internacionais e emergentes; nossa capacidade de perceber os benefícios previstos de aquisições, disposições, joint ventures ou alianças estratégicas; efeitos da mudança de preços de energia, incluindo gasolina, diesel, combustível de aviação, outros combustíveis e interrupções no fornecimento dessas commodities; mudanças nas taxas de câmbio ou taxas de juros; nossa capacidade de prever com precisão nossas necessidades futuras de investimento de capital; aumento em nossas despesas ou obrigações de financiamento relacionadas à saúde dos funcionários, benefícios de saúde dos aposentados e/ou pensão; nossa capacidade de gerenciar despesas com seguros e reclamações; alterações de estratégia de negócios, regulamentos governamentais ou condições econômicas ou de mercado que possam resultar em comprometimento dos nossos ativos; potenciais obrigações fiscais adicionais nos EUA ou internacionais; regulações cada vez mais rigorosas quanto às mudanças climáticas; potenciais reclamações ou litígios relacionados a trabalho e emprego, danos pessoais, danos materiais, práticas comerciais, responsabilidade ambiental e outros assuntos; e outros riscos discutidos em nossos envios para a Comissão de Valores Mobiliários dos Estados Unidos (Securities and Exchange Commission) de tempos em tempos, incluindo nosso Relatório Anual no Formulário 10-K referente ao ano encerrado em 31 de dezembro de 2024 e relatórios enviados posteriormente. Recomenda-se levar em conta as limitações e os riscos associados a declarações prospectivas e não confiar indevidamente na precisão das previsões contidas nestas declarações prospectivas. Não assumimos nenhuma obrigação de atualizar declarações prospectivas para refletir acontecimentos, circunstâncias, mudanças de expectativas ou a ocorrência de acontecimentos imprevistos após a data dessas declarações, exceto conforme exigido por lei.

A empresa publica rotineiramente informações importantes, incluindo comunicados à imprensa, anúncios, materiais fornecidos ou exibidos em conferências com analistas ou investidores e outras declarações sobre seus negócios e resultados de operações, que podem ser consideradas relevantes para os investidores no site de Relações com Investidores da empresa, em www.investors.ups.com. A empresa usa seu site como meio de divulgação de informações relevantes e não públicas e para cumprir as obrigações de divulgação da empresa de acordo com o Regulamento FD. Os investidores devem monitorar o site de Relações com Investidores da empresa, além de acompanhar os comunicados à imprensa, os registros na SEC, as teleconferências públicas e os webcasts da empresa. Não incorporamos o conteúdo de nenhum site a este ou a qualquer outro relatório que apresentamos à SEC.

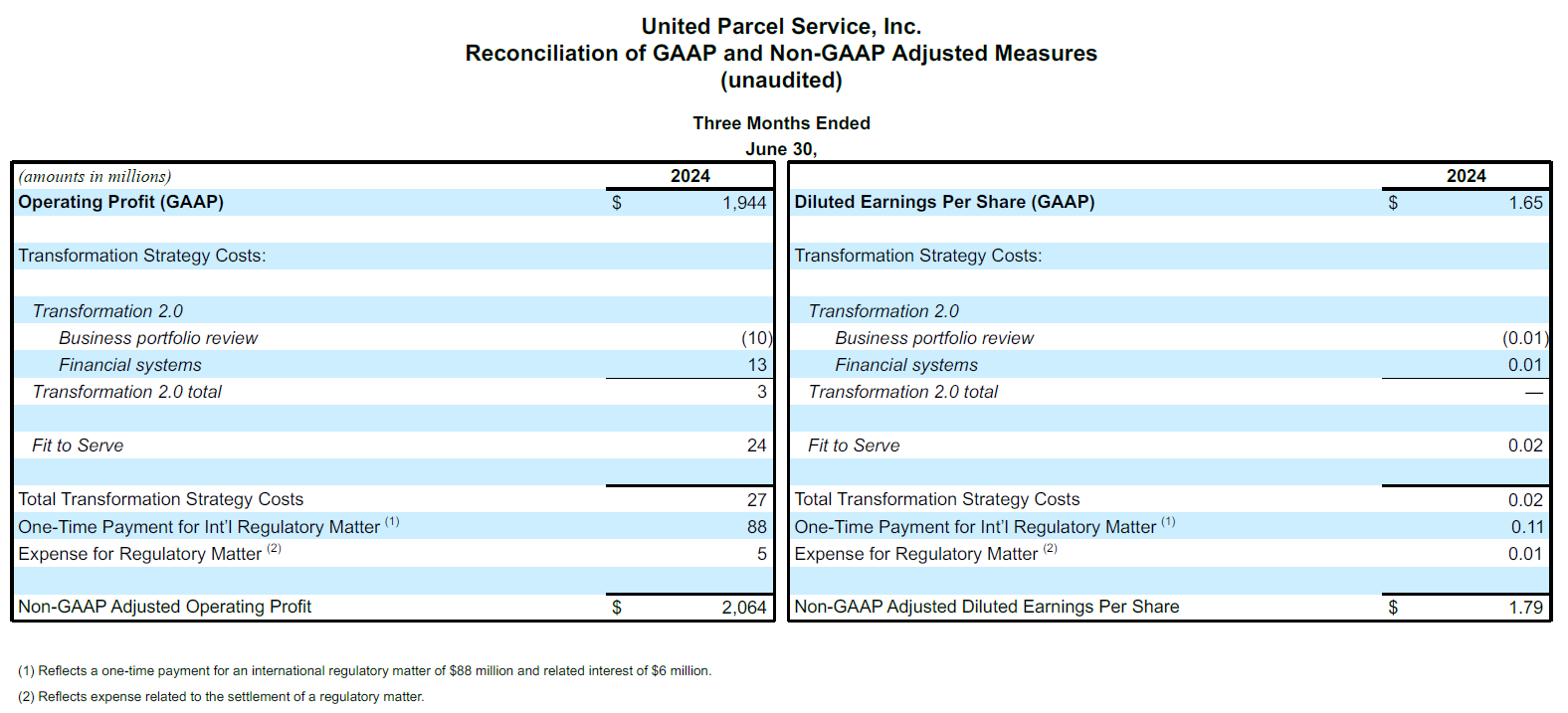

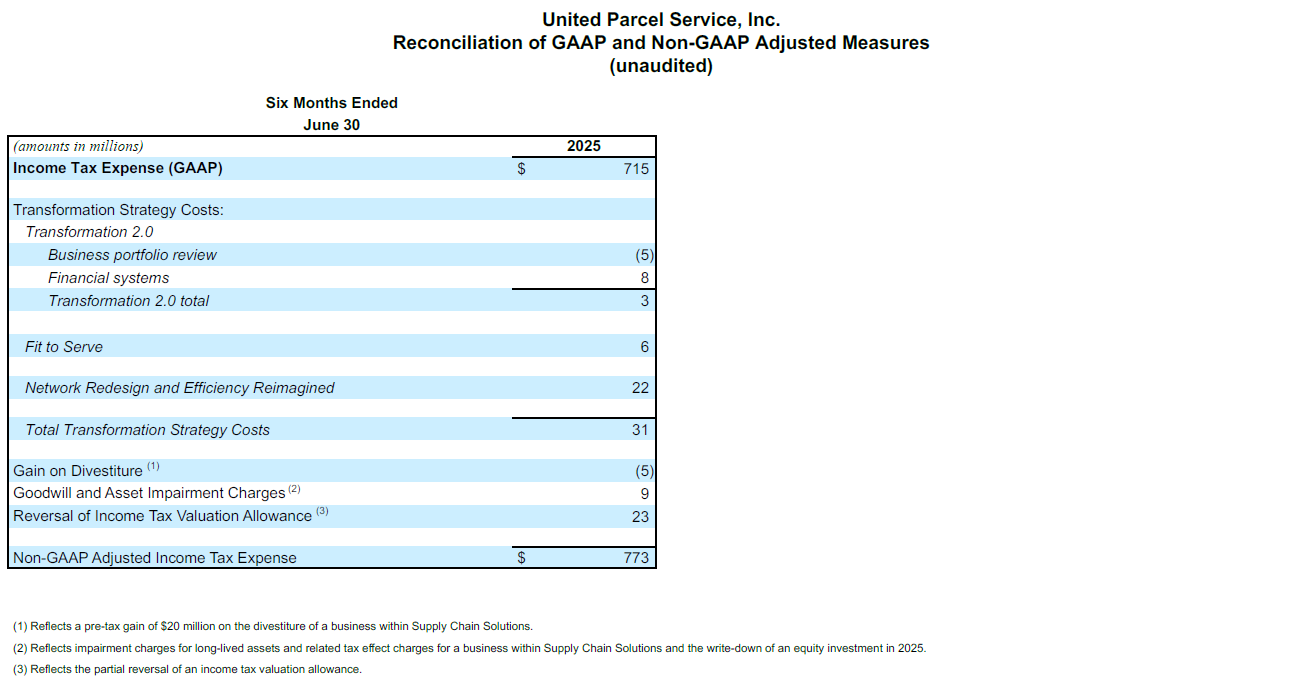

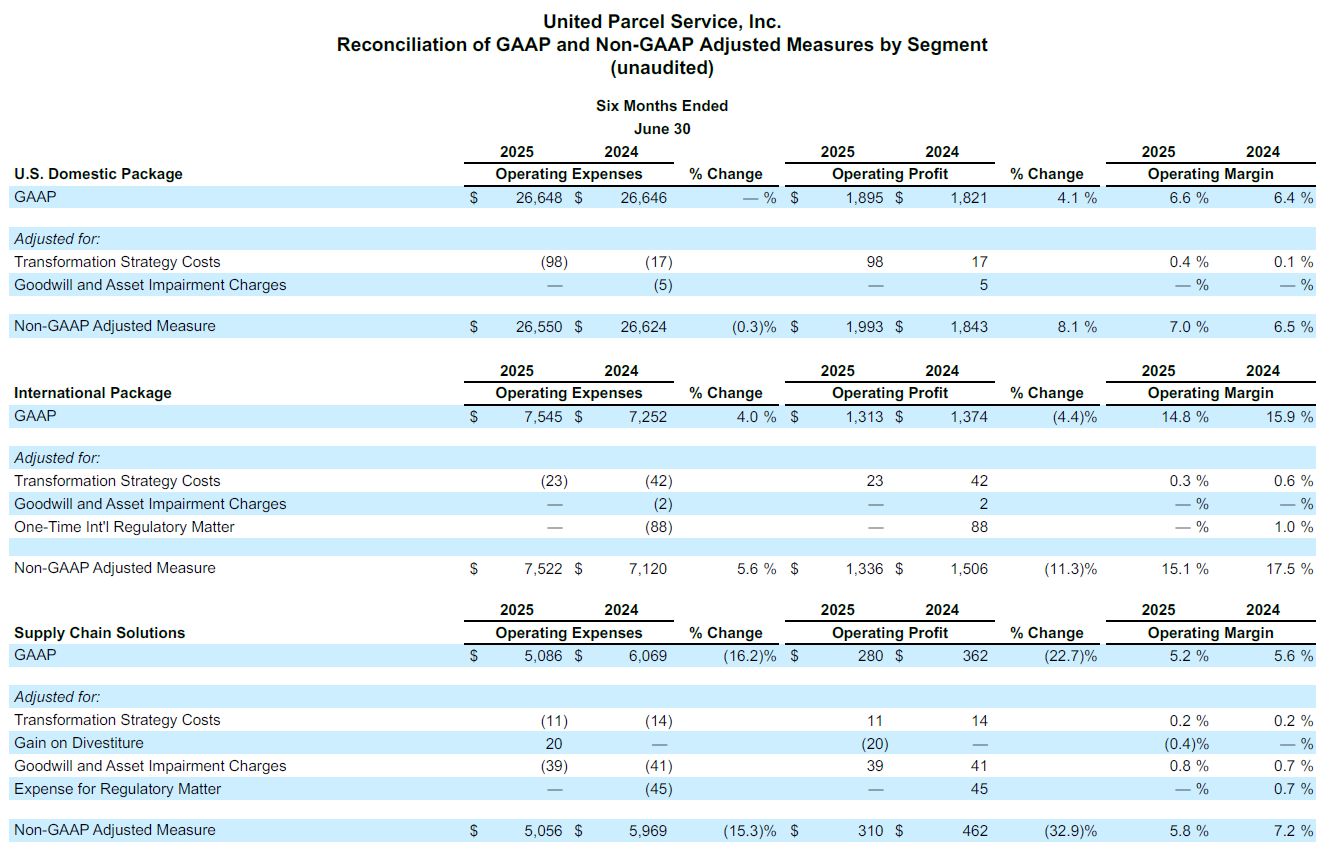

Conciliação de medidas financeiras ajustadas GAAP e não GAAP

Complementamos a divulgação de nossas informações financeiras determinadas sob princípios contábeis geralmente aceitos ("GAAP") com certas medidas financeiras ajustadas não-GAAP. A administração monitora e avalia o desempenho empresarial tanto com base nos princípios GAAP quanto excluindo custos e benefícios associados a essas medidas financeiras ajustadas não-GAAP. Consequentemente, acreditamos que a apresentação dessas medidas financeiras ajustadas não-GAAP permitem que os usuários de nossas informações financeiras melhor visualizem e melhor avaliem o desempenho empresarial subjacente a partir da mesma perspectiva da administração.

Recomenda-se que as medidas financeiras ajustadas não-GAAP sejam consideradas um complemento, e não uma alternativa, aos resultados declarados preparados de acordo com as normas GAAP. Nossas medidas financeiras ajustadas não-GAAP não representam uma base abrangente de contabilidade e, portanto, não podem ser comparadas a medidas com títulos similares declaradas por outras empresas.

Medidas financeiras ajustadas não-GAAP para o futuro

De tempos em tempos, ao apresentar medidas financeiras ajustadas não GAAP prospectivas, não podemos fornecer reconciliações quantitativas com a medida GAAP mais estreitamente correlacionada devido à incerteza quanto ao momento, valor ou natureza de quaisquer ajustes, que podem ser significativos em qualquer período.

Despesas com questão regulatória

Complementamos nossa apresentação com medidas financeiras ajustadas não GAAP que excluem o impacto de uma despesa para resolver uma questão regulatória. Não acreditamos que este seja um componente de nossas operações contínuas e não esperamos que este pagamento ou outros semelhantes venham a ocorrer novamente.

Pagamento único resolve pendência regulatória internacional

Complementamos nossa apresentação com medidas financeiras ajustadas não GAAP que excluem o impacto de um pagamento para resolver uma questão regulatória tributária internacional divulgada anteriormente. Não acreditamos que esse pagamento tenha sido um componente de nossas operações contínuas e não esperamos que esse ou pagamentos semelhantes se repitam.

Custas da estratégia de transformação

Complementamos nossa apresentação com medidas financeiras ajustadas não GAAP que excluem o impacto das despesas relacionadas às atividades dentro de nossa estratégia de transformação. Nossas atividades de estratégia de transformação se estenderam por vários anos e foram projetadas para mudar fundamentalmente os níveis e as camadas de nossa estrutura organizacional, processos, tecnologias e a composição de nosso portfólio de negócios. Nossa estratégia de transformação inclui iniciativas em nossos programas Transformation 2.0, Fit to Serve, Network Reconfiguration e Efficiency Reimagined.

Várias circunstâncias precipitaram essas iniciativas, incluindo desenvolvimentos e mudanças nos cenários competitivos, pressões inflacionárias, comportamentos dos consumidores e outros fatores, incluindo a normalização pós-COVID e desvios de volume atribuídos às nossas negociações trabalhistas de 2023.

Nossa estratégia de transformação incluiu os seguintes programas e iniciativas:

Transformação 2.0: Identificamos oportunidades de reduzir os níveis e as camadas de gerenciamento, iniciamos uma revisão de nosso portfólio de negócios e identificamos oportunidades de investir em determinadas tecnologias, incluindo relatórios financeiros e certos sistemas de programação, tempo e pagamento, para reduzir os custos operacionais indiretos globais, proporcionar melhor visibilidade e reduzir a dependência de sistemas legados e linguagens de codificação. Os custos associados à Transformação 2.0 consistiram principalmente em custos de compensação e benefícios relacionados a reduções em nossa força de trabalho e honorários pagos a consultores terceirizados. Esperamos que os custos restantes sejam incorridos em 2025.

Fit to Serve: Empreendemos nossa iniciativa Fit to Serve com a intenção de redimensionar nossos negócios para criar um modelo operacional mais eficiente e mais sensível à dinâmica do mercado por meio de uma redução da força de trabalho de aproximadamente 14.000 cargos, principalmente na área de gestão. Espera-se que a Fit to Serve seja concluída em 2025.

Network Reconfiguration e Efficiency Reimagined: Nossa iniciativa Network of the Future tem o objetivo de aumentar a eficiência de nossa rede por meio da automação e da consolidação do tipo operacional em nossa rede doméstica nos EUA. Em conexão com nossa previsão de volumes menores de nosso maior cliente, iniciamos nossa Network of the Future, que é uma expansão da Rede do Futuro e levará a consolidações de nossas instalações e força de trabalho, bem como a um redesenho de processos de ponta a ponta. Lançamos nossas iniciativas Efficiency Reimagined para empreender o esforço de redesenho de processos de ponta a ponta que alinhará nossos processos organizacionais à reconfiguração da rede. Esperamos reduzir nossa força de trabalho operacional em aproximadamente 20.000 cargos durante 2025. Fechamos as operações diárias em 74 edifícios alugados e de propriedade da empresa até 30 de junho. Continuamos a analisar as mudanças previstas no volume da nossa rede integrada aérea e terrestre para identificar edifícios adicionais para encerramento. Prevemos que uma economia total de US$ 3,5 bilhões será alcançada com o Network Reconfiguration and Efficiency Reimagined em 2025.

Em relação aos programas Network Reconfiguration and Efficiency Reimagined descritos acima, esperamos registrar entre US$ 400 e US$ 650 milhões em despesas ajustadas não GAAP durante 2025, relacionadas principalmente a honorários de consultoria de terceiros, benefícios de desligamento de funcionários e certas despesas programáticas. Esperamos que os custos associados a essas ações possam aumentar se decidirmos fechar outros edifícios. Além disso, acreditamos que as reduções da força de trabalho podem exigir uma nova avaliação das obrigações e dos ativos do plano de benefícios definidos durante 2025. Ainda não somos capazes de estimar o momento ou o impacto potencial de tal evento.

Não consideramos os custos relacionados como ordinários porque cada programa envolve atividades separadas e distintas que podem abranger vários períodos e não se espera que gerem receita incremental, e porque o escopo dos programas excedem o dos esforços rotineiros e contínuos para aumentar a lucratividade. Essas iniciativas ocorrem além dos esforços comuns e contínuos para aprimorar o desempenho do negócio.

Depreciação de ativos e fundo de comércio

Complementamos nossa apresentação com medidas financeiras ajustadas não GAAP que excluem o impacto do ágio e certas despesas com imparidade de ativos, incluindo imparidades de ativos de longa duração e investimentos pelo método de equivalência patrimonial. Não consideramos esses encargos ao avaliar o desempenho operacional de nossas unidades de negócios, ao tomar decisões de alocação de recursos ou ao determinar os prêmios de remuneração de incentivos.

Receitas e despesas relacionadas a alienações

Complementamos nossa apresentação com medidas financeiras ajustadas não GAAP que excluem o impacto dos ganhos (ou perdas) relacionados à alienação de negócios. Não consideramos essas transações como parte de nossas operações contínuas, nem ao avaliar o desempenho operacional de nossas unidades de negócios, tomar decisões sobre a alocação de recursos ou determinar prêmios de compensação por incentivo.

Reversão da provisão para avaliação do imposto de renda

Anteriormente, registrávamos ajustes não-GAAP para transações que resultaram em ativos fiscais diferidos de perda de capital que não se esperava que fossem realizados. Esperamos agora que uma parte dessas perdas de capital seja realizada em períodos futuros. Complementamos nossa apresentação com medidas financeiras ajustadas não GAAP que excluem o impacto de alterações subsequentes nas provisões para desvalorização contra esses ativos fiscais diferidos, pois acreditamos que tal tratamento é consistente com a forma como a provisão para desvalorização foi inicialmente estabelecida.

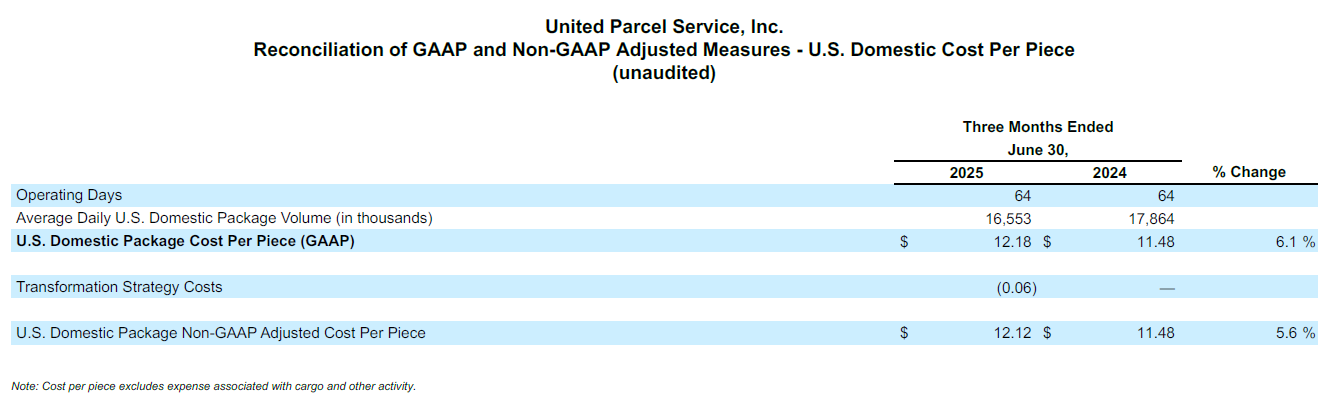

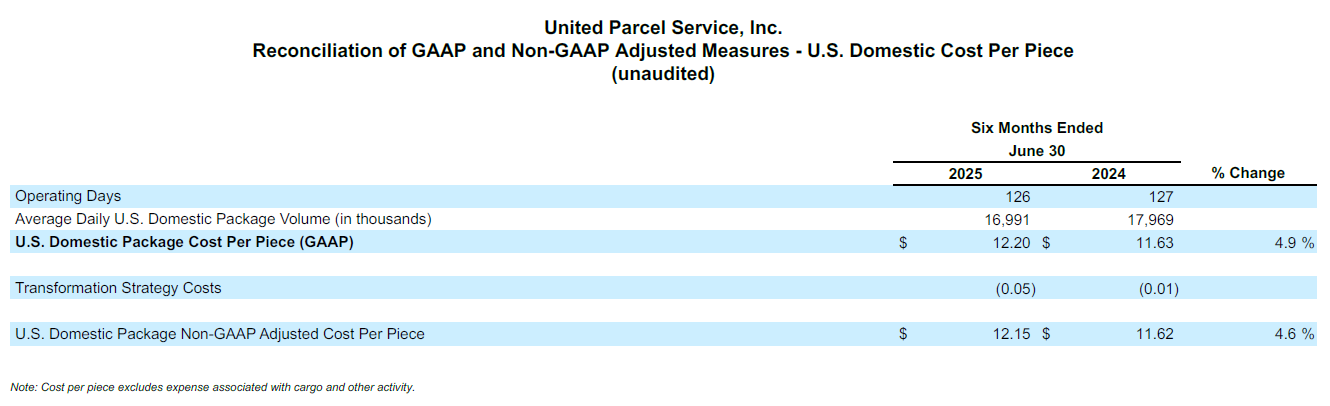

Custo ajustado não-GAAP por peça

Avaliamos a eficiência de nossas operações usando várias métricas, incluindo o custo ajustado não-GAAP por peça. O custo ajustado não-GAAP por peça é calculado como despesas operacionais ajustadas não-GAAP em um período dividido pelo volume total desse período. Como as despesas operacionais ajustadas não-GAAP excluem custos ou encargos que não consideramos parte do desempenho comercial subjacente quando monitoramos e avaliamos o desempenho operacional de nossas unidades de negócios, tomamos decisões para alocar recursos ou determinamos prêmios de compensação por incentivo, acreditamos que essa é a métrica apropriada para embasar revisões e avaliações da eficiência de nosso desempenho operacional.

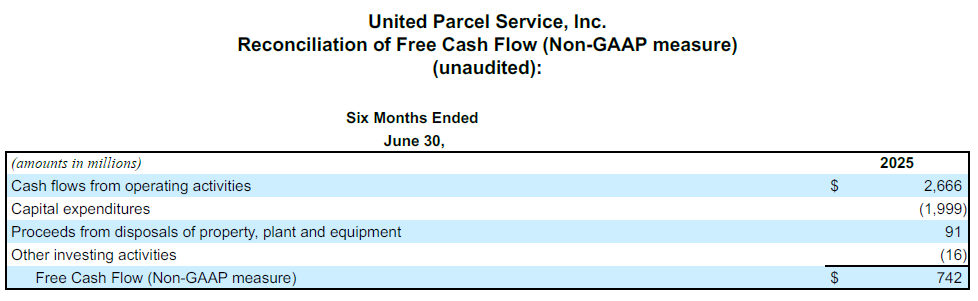

Fluxo de caixa livre

Calculamos o fluxo de caixa livre como os fluxos de caixa das atividades operacionais menos as despesas de capital, os proventos das alienações de propriedades, plantas e equipamentos, e mais ou menos as variações líquidas de outras atividades de investimento. Acreditamos que o fluxo de caixa livre é um indicador importante de quanto de caixa é gerado pelas operações contínuas da empresa e o utilizamos como uma medida de caixa incremental para investir em nossos negócios, estar em dia com nossas obrigações financeiras e devolver dinheiro aos acionistas.