- Receitas consolidadas de US$ 24,4 bilhões, um aumento de 6,4% em relação ao mesmo período do ano passado

- Lucro operacional consolidado de US$ 3,3 bilhões, um crescimento de 17,6% em relação ao mesmo período do ano passado, além de um crescimento de 12,1% em base ajustada*

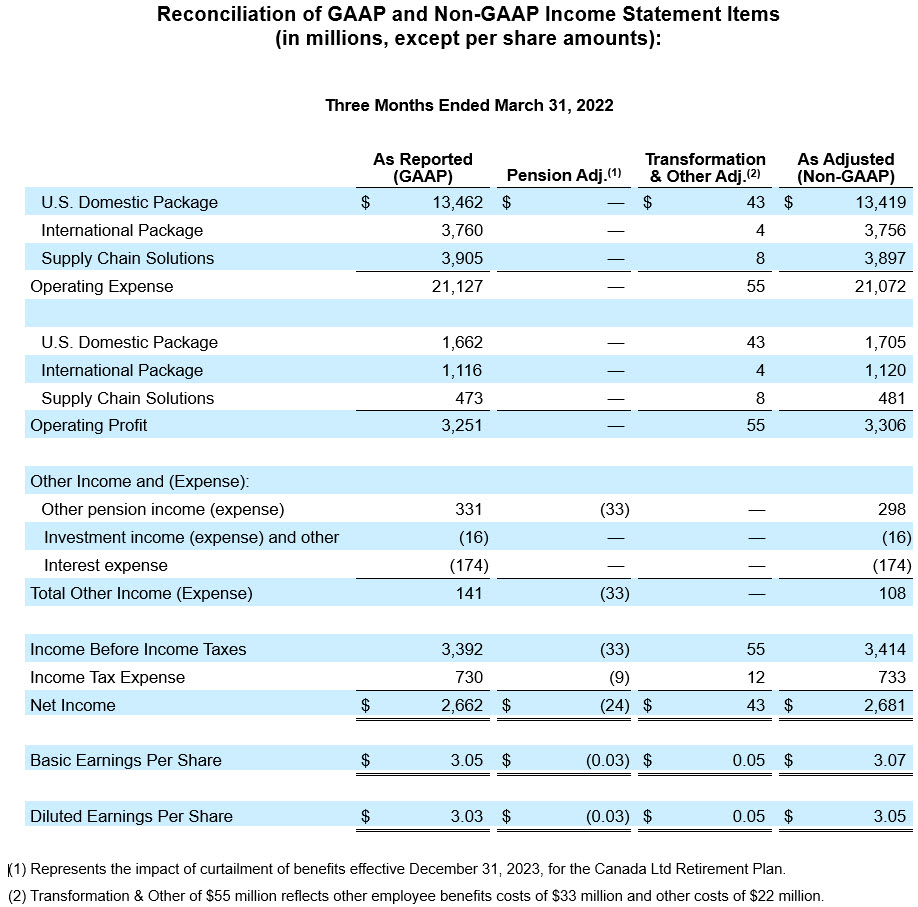

- Lucro diluído por ação de US$ 3,03; o valor ajustado cresceu 10,1% em relação ao ano passado, chegando a US$ 3,05

- Reafirma a orientação financeira referente ao ano de 2022; aumenta as metas de recompra de ações para US$ 2 bilhões em 2022

ATLANTA – A UPS (NYSE:UPS) anunciou hoje uma receita consolidada de US$ 24,4 bilhões no primeiro trimestre de 2022, um aumento de 6,4% em relação ao primeiro trimestre de 2021. O lucro operacional consolidado foi de US$ 3,3 bilhões, 17,6% maior em comparação com o primeiro trimestre de 2021 e 12,1% maior em uma base ajustada. O lucro diluído por ação no trimestre foi de US$ 3,03. O lucro diluído por ação de US$ 3,05 ficou 10,1% acima em relação ao mesmo período de 2021.

Para o primeiro trimestre de 2022, os resultados GAAP incluem US$ 19 milhões em encargos líquidos, ou US$ 0,02 por ação diluída, compostos pela transformação após impostos e US$ 43 milhões em outros encargos compensados por um ganho após impostos de US$ 24 milhões resultante da redução de benefícios em um plano de aposentadoria canadense.

“Quero agradecer a todos os UPSers pelos esforços excepcionais durante um primeiro trimestre desafiador para atender às necessidades dos nossos clientes”, disse Carol Tomé, CEO da UPS. “A agilidade da nossa rede e a execução contínua da nossa estratégia proporcionaram mais um trimestre de forte desempenho financeiro, colocando a empresa no caminho certo para alcançar as metas financeiras consolidadas de 2022”.

Segmento doméstico dos EUA

|

1Q 2022 | Ajustado 1Q 2022 |

1ºT 2021 | Ajustado 1ºT 2021 |

Receita | $15,124 M |

| $14,010 M |

|

Lucro operacional | $1,662 M | $1,705 M | $1,359 M | $1,463 M |

- A receita aumentou 8,0%, impulsionada por um crescimento de 9,5% da receita por peça.

- A margem operacional foi de 11,0%; a margem operacional ajustada foi de 11,3%.

Segmento internacional

|

1Q 2022 | Ajustado 1Q 2022 |

1ºT 2021 | Ajustado 1ºT 2021 |

Receita | $4,876 M |

| $4,607 M |

|

Lucro operacional | $1,116 M | $1,120 M | $1,085 M | $1,091 M |

- A receita aumentou 5,8%, impulsionada por um crescimento de 10,5% da receita por peça.

- A margem operacional foi de 22,9%; a margem operacional ajustada foi de 23,0%.

Soluções de Cadeia de Suprimentos1

|

1Q 2022 | Ajustado 1Q 2022 |

1ºT 2021 | Ajustado 1ºT 2021 |

Receita | $4,378 M |

| $4,291 M |

|

Lucro operacional | $473 M | $481 M | $321 M | $395 M |

1 Consiste em segmentos operacionais que não atendem aos critérios de um segmento relatável do Tópico ASC 280 – Relatório de segmento.

- A receita aumentou 2,0%, encabeçada pelo agenciamento de cargas, que cresceu em US$ 517 milhões, ou 25%.

- A margem operacional foi de 10,8%; a margem operacional ajustada foi de 11,0%.

Perspectiva para 2022

A empresa divulga um plano em base ajustada (não GAAP), pois não é possível prever ou fornecer uma conciliação que reflita o impacto de futuros ajustes de pensão a valor de mercado ou outros acontecimentos não previstos, os quais seriam incluídos em resultados relatados (GAAP) e poderiam ter um impacto importante.

Para 2022, a UPS reafirma suas metas financeiras anuais:

- Receita consolidada de cerca de US$ 102 bilhões

- Margem operacional ajustada consolidada de aproximadamente 13,7%

- Retorno ajustado sobre o capital investido acima de 30%

- Despesas de capital somando 5,4% da receita, aproximadamente US$ 5,5 bilhões

- Pagamentos de dividendos de cerca de US$ 5,2 bilhões, sujeitos à aprovação da diretoria

Para finalizar, a UPS está anunciando seus planos para dobrar a quantidade de recompras de ações para 2022, levando a meta para US$ 2 bilhões no ano.

* Os valores “ajustados” e o retorno sobre o capital investido ("ROIC”) são medidas financeiras que não correspondem às normas GAAP. Consulte o apêndice deste comunicado para ler uma explicação sobre medidas financeiras que não correspondem às normas GAAP, inclusive com uma reconciliação com a medida GAAP mais estreitamente correlacionada.

Contatos:

Assessoria de Imprensa da UPS: 404-828-7123 ou pr@ups.com

Relação com Investidores da UPS: 404-828-6059 (opção 4) ou investor@ups.com

# # #

Informações sobre a teleconferência

A CEO da UPS, Carol Tomé, e o CFO Brian Newman discutirão os resultados do primeiro trimestre com investidores e analistas durante uma teleconferência às 8h30 ET (horário da Costa Leste dos EUA), em 26 de abril de 2022. A chamada estará aberta a outras pessoas através de um Webcast ao vivo. Para acessar a videoconferência, entre em www.investors.ups.com e clique em “Earnings Conference Call”. Informações financeiras adicionais estão incluídas nas tabelas financeiras detalhadas que estão sendo publicadas em www.investors.ups.com em “Quarterly Earnings and Financials” e apresentadas à SEC como um anexo ao nosso Relatório Atual no Formulário 8-K.

Sobre a UPS

A UPS (NYSE: UPS) é uma das maiores empresas do mundo, com receita em de US$ 97,3 bilhões em 2021, e fornece uma ampla gama de soluções logísticas integradas para clientes em mais de 220 países e territórios. Focados na sua declaração de propósito sobre “fazer nosso mundo progredir, entregando o que importa”, os 534.000 funcionários da empresa adotam uma estratégia que é declarada de forma simples e executada de forma poderosa: O cliente em primeiro lugar, liderada por pessoas, impulsionadas pela inovação. A UPS está comprometida em reduzir seu impacto no meio ambiente e apoiar as comunidades que atendemos em todo o mundo. A UPS também assume uma postura inabalável em apoio à diversidade, à igualdade e à inclusão. Mais informações podem ser encontradas nos sites www.ups.com, about.ups.com e www.investors.ups.com.

Declarações prospectivas

Este comunicado e nossos registros junto à Comissão de Valores Mobiliários dos Estados Unidos (Securities and Exchange Commission) contêm e no futuro podem conter “declarações prospectivas” dentro do significado encontrado na Lei de Reforma de Litígios de Valores Mobiliários Privados de 1995. Declarações diferentes daquelas de fatos atuais ou históricos, e todas as declarações acompanhadas de termos como “ir”, “acreditar”, “projetar”, “esperar”, “estimar”, “presumir”, “pretender”, “prever”, “almejar”, “planejar” e termos similares, têm a intenção de ser declarações prospectivas. Declarações prospectivas são feitas no âmbito das disposições de porto seguro das leis federais de valores mobiliários nos termos da Seção 27A da Lei de Valores Mobiliários dos EUA (Securities Act) de 1933 e da Seção 21E da Lei de Negociação de Valores Mobiliários dos EUA (Securities Exchange Act) de 1934.

De tempos em tempos, também incluímos declarações prospectivas verbais ou escritas em outros materiais divulgados publicamente. Declarações prospectivas podem estar relacionadas às nossas intenções, crenças, previsões ou expectativas atuais sobre nossa direção estratégica, perspectivas, resultados ou acontecimentos futuros; elas não estão estritamente relacionadas a fatos históricos ou atuais. A administração acredita que estas declarações prospectivas são razoáveis como e quando feitas. No entanto, deve-se tomar cuidado para não depositar confiança indevida em declarações prospectivas, pois tais declarações dizem respeito apenas à data em que são feitas, e o futuro, por natureza, não pode ser previsto com certeza.

Declarações prospectivas estão sujeitas a certos riscos e incertezas que podem fazer com que os resultados reais sejam materialmente diferentes da nossa experiência histórica, expectativas atuais ou resultados previstos. Tais riscos e incertezas incluem, mas não se limitam ao impacto de: incertezas contínuas relacionadas à pandemia de Covid-19 em nossos negócios e operações, no desempenho financeiro e na liquidez, em nossos clientes e fornecedores e na economia global; alterações das condições econômicas gerais nos EUA ou internacionalmente; evoluções do setor e concorrência significativa; alterações nos relacionamentos com clientes importantes nossos; nossa capacidade de atrair e reter funcionários qualificados; dos requisitos de segurança física ou de dados maiores ou mais complexos, ou de qualquer violação de segurança de dados; greves, paralisações ou desacelerações de trabalho por parte dos nossos funcionários; resultados de negociações e ratificações de contratos de trabalho; nossa capacidade de manter a imagem da nossa marca e a nossa reputação corporativa; interrupções em nossa infraestrutura de tecnologia da informação; mudança climática global; interrupções ou impactos em nossos negócios por conta de eventos ou desastres naturais ou causados pelo homem, incluindo ataques terroristas, epidemias ou pandemias; exposição a mudanças econômicas, políticas e sociais nos mercados internacionais; nossa capacidade de perceber os benefícios previstos de aquisições, disposições, joint ventures ou alianças estratégicas; mudança de preços de energia, incluindo gasolina, diesel e combustível de aviação, ou interrupções no fornecimento dessas commodities; mudanças nas taxas de câmbio ou taxas de juros; nossa capacidade de prever com precisão nossas necessidades futuras de investimento de capital; despesas significativas e obrigações de financiamento relacionadas à saúde dos funcionários, benefícios de saúde dos aposentados e/ou pensão; nossa capacidade de gerenciar despesas com seguros e reclamações; alterações de estratégia de negócios, regulamentos governamentais ou condições econômicas ou de mercado que possam resultar em comprometimento dos nossos ativos; potenciais obrigações fiscais adicionais nos EUA ou internacionais; leis e regulamentações cada vez mais rigorosas, inclusive relacionadas às mudanças climáticas; potenciais reclamações ou litígios relacionados a trabalho e emprego, danos pessoais, danos materiais, práticas comerciais, responsabilidade ambiental e outros assuntos; e outros riscos discutidos em nossos envios para a Comissão de Valores Mobiliários dos Estados Unidos (Securities and Exchange Commission) de tempos em tempos, incluindo nosso Relatório Anual no Formulário 10-K referente ao ano encerrado em 31 de dezembro de 2021 e relatórios enviados posteriormente. Recomenda-se levar em conta as limitações e os riscos associados a declarações prospectivas e não confiar indevidamente na precisão das previsões contidas nestas declarações prospectivas. Não assumimos nenhuma obrigação de atualizar declarações prospectivas para refletir acontecimentos, circunstâncias, mudanças de expectativas ou a ocorrência de acontecimentos imprevistos após a data dessas declarações.

Informações, incluindo comparações com períodos anteriores, podem refletir resultados ajustados. Consulte o apêndice para encontrar reconciliações de resultados ajustados e outras medidas financeiras não GAAP.

Conciliação de medidas financeiras GAAP e não GAAP

Complementamos periodicamente a divulgação de nossas informações financeiras determinadas sob princípios contábeis geralmente aceitos ("GAAP") com certas medidas financeiras não GAAP. Elas incluem: benefícios e compensação "ajustados"; despesas operacionais; lucro antes de juros, impostos, depreciação e amortização ("EBITDA"); lucro operacional; margem operacional; outras receitas (e despesas); lucro antes dos impostos de renda; despesa com imposto de renda; alíquota efetiva; resultado líquido; e lucro por ação. Apresentamos receita e receita por peça com base na correção integral. Além disso, divulgamos o fluxo de caixa livre, o retorno sobre o capital investido ("ROIC") e a proporção da dívida total ajustada em relação ao EBITDA ajustado.

Acreditamos que essas medidas não GAAP forneçam informações significativas para ajudar os usuários das nossas demonstrações financeiras a compreenderem os nossos resultados financeiros e fluxos de caixa e avaliarem o nosso desempenho contínuo, pois excluem itens que podem não ser indicativos de nossas operações subjacentes ou que não estão relacionados com elas e podem fornecer uma linha de base útil para analisar as tendências dos nossos

negócios subjacentes. Essas medidas não GAAP são usadas internamente pela gerência para análise do desempenho operacional de unidades de negócios, para alocação de recursos de unidades de negócios e para calcular prêmios de compensação com fins de incentivo.

Recomenda-se que as medidas financeiras não GAAP sejam consideradas um complemento, não uma alternativa, aos resultados declarados preparados de acordo com as normas GAAP.

resultados relatados preparados de acordo com GAAP. Nossas informações financeiras ajustadas não representam uma base abrangente de contabilidade. Portanto, nossas informações financeiras ajustadas podem não ser comparáveis a informações com títulos semelhantes declaradas por outras empresas.

Transformação e outros encargos

EBITDA ajustado, lucro operacional, margem operacional, lucro antes dos impostos de renda, resultado líquido e

lucro por ação podem excluir o impacto de encargos relacionados a atividades de transformação, depreciação de fundos de comércio e ativos e desapropriações.

Alterações de taxas de câmbio e atividades de hedging

A receita em base cambial neutra, a receita por peça e o lucro operacional excluem o período do impacto de reajustes de taxa de câmbio e outras atividades de hedging cambial. Essas medidas são calculadas dividindo-se a receita, a receita por peça e o lucro operacional do período atual em dólares americanos pelas taxas de câmbio médias do período atual a fim de derivar a receita, a receita por peça e o lucro operacional do período atual em moeda local. Os valores derivados são então multiplicados pelas taxas de câmbio médias usadas para converter os resultados comparáveis de cada mês do período do exercício anterior (incluindo o impacto de atividades de hedging cambial em relação ao mesmo período do exercício anterior). A diferença entre a receita, a receita por peça e o lucro operacional do período atual declarados em dólares americanos e a receita, a receita por peça e o lucro operacional do período atual derivados em dólares americanos representa o impacto de atividades de hedging cambial e taxas de câmbio.

Ajuste de pensão e após a aposentadoria

Reconhecemos alterações no valor justo dos ativos do plano e ganhos e perdas atuariais líquidos acima de um corredor de 10% (definido como 10% do maior valor do valor justo dos ativos do plano ou da obrigação de benefício projetada

do plano), bem como ganhos e perdas resultantes de alterações do plano, para nossa pensão e

planos de benefícios definidos pós-aposentadoria imediatamente como parte de outra receita de pensão (despesa). Qa

complementamos a apresentação do nosso lucro antes dos impostos de renda, resultado líquido e lucro por ação com medidas ajustadas que excluem o impacto desses ganhos e perdas e os efeitos relacionados a impostos de renda. Acreditamos que a exclusão desses ganhos e perdas definidas do plano de benefícios fornece informações complementares importantes removendo a volatilidade associada a alterações no plano e alterações de curto prazo em taxas de juros do mercado, valores de ações e fatores semelhantes.

Os efeitos de imposto de renda diferidos do ajuste de pensões e após aposentadoria são calculados com a multiplicação dos ajustes pelas alíquotas estatutárias aplicáveis em cada jurisdição fiscal, incluindo a jurisdição federal dos EUA e várias jurisdições estaduais e fora dos Estados Unidos.

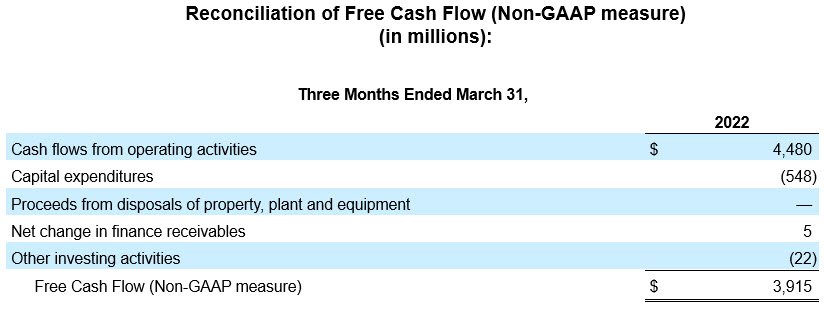

Fluxo de caixa livre

Calculamos o fluxo de caixa livre como os fluxos de caixa das atividades operacionais menos as despesas de capital, os proventos das alienações de propriedades, plantas e equipamentos, e mais ou menos as variações líquidas de contas a receber financeiras e outras atividades de investimento. Acreditamos que o fluxo de caixa livre é um indicador importante de quanto de caixa é gerado pelas operações contínuas da empresa e o utilizamos como uma medida de caixa incremental para investir em nossos negócios, estar em dia com nossas obrigações financeiras e devolver dinheiro aos acionistas.

Retorno sobre o capital investido

O ROIC é calculado como os últimos doze meses (“TTM”) do lucro operacional ajustado divididos pela

média da dívida total, obrigações de benefícios de pensão e obrigações pós-aposentadoria não circulantes e ações de acionistas

no final do período atual e no final do período correspondente do ano anterior. Como o ROIC não é uma medida definida por GAAP, parte do nosso cálculo é realizado usando medidas financeiras não GAAP que acreditamos serem mais indicativas do nosso desempenho comercial contínuo. Consideramos o ROIC como uma medida útil para avaliar a eficácia e eficiência de nossos investimentos de capital em longo prazo.

Dívida total ajustada/EBITDA ajustado

A dívida total ajustada é definida como nossa dívida de longo prazo e nossos arrendamentos financeiros, incluindo vencimentos atuais, além de obrigações não correntes previdenciárias e pós-aposentadoria. O EBITDA ajustado é definido como o lucro antes de juros, impostos, depreciação e amortização ajustado com base em custos como os de restruturação e outros, e em receitas como as de investimentos e outras. Acreditamos que a razão entre a dívida total ajustada e o EBITDA ajustado é um indicador importante da nossa saúde financeira, bem como um índice utilizado por terceiros ao avaliar o nível da nossa dívida.

Métricas não GAAP prospectivas

Periodicamente, ao apresentarmos métricas não GAAP prospectivas, não somos capazes de fornecer reconciliações quantitativas à medida GAAP mais estreitamente correlacionada devido à incerteza quanto à temporalidade, quantidade ou natureza de quaisquer ajustes que podem ser materiais em qualquer período.