- Fatturato consolidato di 21,7 mld di dollari, rispetto ai 22,9 mld dell’anno precedente

- Margine operativo consolidato del 7,4%; margine operativo consolidato rettificato* dell’8,0%

- Utile diluito per azione di 1,30 $ Utile diluito per azione rettificato di 1,43 $, rispetto ai 2,20 $ dell’anno precedente

- Riafferma la guida finanziaria per l’intero anno 2024

ATLANTA, 23 aprile 2024: UPS (NYSE: UPS) ha annunciato oggi un fatturato consolidato del primo trimestre 2024 pari a 21,7 miliardi di dollari, con un calo del 5,3% rispetto al primo trimestre 2023. L’utile operativo consolidato è stato di 1,6 miliardi di dollari, in calo del 36,5% rispetto al primo trimestre del 2023 e del 31,5% su base rettificata. Gli utili per azione diluiti sono stati di 1,30 dollari per il trimestre; gli utili per azione diluiti rettificati pari a 1,43 dollari sono stati del 35,0% al di sotto dello stesso periodo del 2023.

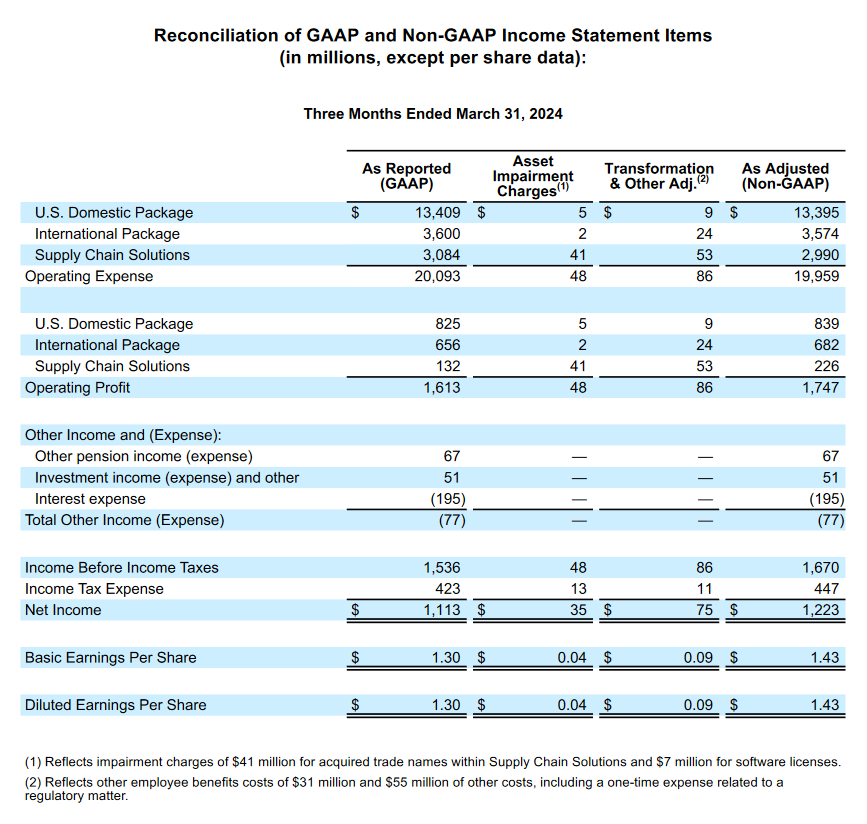

Per il primo trimestre del 2024, i risultati GAAP includono un onere totale di 110 milioni di dollari, o 0,13 dollari per azione diluita, comprendente trasformazioni al netto delle imposte e altri oneri di 75 milioni di dollari e un onere di svalutazione non monetario, al netto delle imposte di 35 milioni di dollari, guidato dai piani di consolidamento di alcuni marchi acquisiti all’interno del portafoglio sanitario dell’azienda.

“Desidero ringraziare tutti i dipendenti UPS per il loro impegno e i loro sforzi”, ha affermato Carol Tomé, CEO di UPS. “La nostra performance finanziaria nel primo trimestre è stata in linea con le aspettative e il volume medio giornaliero negli Stati Uniti ha mostrato un miglioramento nel corso del trimestre. In ottica futura, ci aspettiamo che volumi e ricavi riprendano a crescere”.

Segmento Spedizioni nazionali USA

|

1° trimestre 2024 | Utile 1° trimestre 2024 |

1° trimestre 2023 | Utile 1° trimestre 2023 |

Entrate | 14.234 mio di dollari |

| 14.987 mio di dollari |

|

Operativo rettificato (adjusted) | 825 mio di dollari | 839 mio di dollari | 1.466 mio di dollari | 1.488 mio di dollari |

- I ricavi sono diminuiti del 5,0%, trainati da un calo del 3,2% del volume medio giornaliero.

- Il margine operativo è stato del 5,8%, il margine operativo rettificato è stato del 5,9%.

Segmento Operazioni internazionali

|

1° trimestre 2024 | Utile 1° trimestre 2024 |

1° trimestre 2023 | Utile 1° trimestre 2023 |

Entrate | $4,256 M |

| 4.543 mio di dollari |

|

Operativo rettificato (adjusted) | 656 mio di dollari | 682 mio di dollari | 828 mio di dollari | 806 mio di dollari |

- I ricavi sono diminuiti del 6,3%, con un calo del 5,8% del volume medio giornaliero.

- Il margine operativo è stato del 15,4%; il margine operativo rettificato è stato del 16,0%.

Supply Chain Solutions1

|

1° trimestre 2024 | Utile 1° trimestre 2024 |

1° trimestre 2023 | Utile 1° trimestre 2023 |

Entrate | 3.216 mio di dollari |

| 3.395 mio di dollari |

|

Operativo rettificato (adjusted) | 132 mio di dollari | 226 mio di dollari | 247 mio di dollari | 258 mio di dollari |

1 Consiste in segmenti operativi che non soddisfano i criteri di un segmento rendicontabile alla voce ASC Topic 280 – Segment Reporting.

- I ricavi sono diminuiti del 5,3% principalmente a causa del calo delle tariffe di mercato nelle spedizioni.

- Il margine operativo è stato del 4,1%; il margine operativo rettificato è stato del 7,0%.

Previsioni 2024

La società fornisce alcune linee guida su base rettificata (non GAAP), poiché non è possibile prevedere né fornire una riconciliazione tale da riflettere l’impatto dei futuri adeguamenti pensionistici o altri eventi imprevisti, che verrebbero inclusi nei risultati registrati (GAAP), e le cui differenze potrebbero risultare sostanziali.

Per il 2024, UPS riafferma i propri obiettivi finanziari annuali consolidati:

- Fatturato consolidato compreso tra 92,0 e 94,5 miliardi di dollari (USD) circa.

- Margine operativo consolidato rettificato* compreso tra circa il 10,0% e il 10,6% circa.

- Spese in conto capitale di circa 4,5 miliardi di dollari.

* Gli importi “rettificati” (adjusted) sono misure finanziarie non GAAP. Vedere l’appendice a questo comunicato per una discussione sulle misure finanziarie non GAAP, inclusa una riconciliazione con la misura GAAP più strettamente correlata.

Contatti:

Rapporti UPS con i media: 404-828-7123 o pr@ups.com

UPS Investor Relations: 404-828-6059 (opzione 4) o investor@ups.com

# # #

Informazioni sulla teleconferenza

La CEO di UPS Carol Tomé e il CFO Brian Newman discuteranno con investitori e analisti i risultati del primo trimestre durante una teleconferenza che si terrà il 23 aprile 2024, alle ore 8:30 (fuso orario della costa orientale degli Stati Uniti). Si potrà partecipare alla teleconferenza grazie al webcast in diretta. Per accedere, vai su www.investors.ups.com e clicca su “Earnings Conference Call”. Ulteriori informazioni finanziarie sono incluse nei programmi finanziari dettagliati pubblicati su www.investors.ups.com nella sezione “Quarterly Earnings and Financials” e come forniti alla SEC in allegato al Rapporto corrente sul Modulo 8-K.

Informazioni su UPS

UPS (NYSE: UPS) è una delle società più grandi del mondo, con un fatturato di 91 miliardi di dollari (USD) nel 2023, e fornisce un’ampia gamma di soluzioni logistiche integrate per i clienti in più di 200 Paesi e territori. Determinati a tenere fede alla dichiarazione d’intenti della società, “Far progredire il nostro mondo consegnando ciò che conta”, i circa 500.000 dipendenti condividono una strategia semplice e solida al tempo stesso: Il cliente prima di tutto. Le persone al comando. L'innovazione al centro. UPS si impegna a ridurre l'impatto ambientale e a sostenere le comunità che serve in tutto il mondo. UPS adotta inoltre con costanza una posizione a sostegno della diversità, dell’equità e dell’inclusione. Maggiori informazioni sono disponibili sui siti web www.ups.com, about.ups.com e www.investors.ups.com.

Dichiarazioni previsionali

Questa pubblicazione, il nostro Rapporto annuale sul Modulo 10-K per l’anno che si è concluso il 31 dicembre 2023 e le nostre altre registrazioni con la Securities and Exchange Commission (SEC) contengono e in futuro possono contenere “dichiarazioni previsionali” ai sensi del Private Securities Litigation Reform Act del 1995. Dichiarazioni diverse da quelle attuali o storiche, e tutte le dichiarazioni accompagnate da termini quali “volere”, “credere”, “progetto”, “aspettarsi”, “stimare”, “supporre”, “intendere”, “prevedere”, “obiettivo”, “pianificare”, e termini simili, sono dichiarazioni previsionali. Le dichiarazioni previsionali sono subordinate alle disposizioni Safe Harbor delle leggi federali sui titoli ai sensi della Sezione 27A del Securities Act del 1933 e della Sezione 21E del Securities Exchange Act del 1934.

Di tanto in tanto, includiamo anche dichiarazioni previsionali scritte o orali in altri materiali disponibili al pubblico. Le dichiarazioni previsionali possono riguardare il nostro intento, le nostre convinzioni o previsioni e le nostre attuali aspettative riguardo alla direzione strategica, ai potenziali risultati e ai risultati futuri o eventi futuri; non si riferiscono strettamente a fatti storici o attuali. La direzione ritiene che queste dichiarazioni previsionali siano ragionevoli come e quando sono rilasciate. Tuttavia, è necessario prestare attenzione a non fare affidamento indebito sulle dichiarazioni previsionali, poiché tali dichiarazioni si riferiscono unicamente alla data in cui sono state effettuate e il futuro, per sua natura, non può essere previsto con certezza.

Le dichiarazioni previsionali sono soggette a determinati rischi e incertezze che potrebbero causare differenze sostanziali tra i risultati effettivi e la nostra esperienza storica, aspettative attuali o risultati previsti. Tali rischi e incertezze includono, a titolo esemplificativo: cambiamenti nelle condizioni economiche generali negli Stati Uniti o a livello internazionale; concorrenza significativa a livello locale, regionale, nazionale e internazionale; cambiamenti nei nostri rapporti con i clienti più importanti; la nostra capacità di attrarre e trattenere dipendenti qualificati; scioperi, interruzioni del lavoro o rallentamenti da parte dei nostri dipendenti; requisiti di sicurezza fisica o operativa maggiori o più complessi; un incidente significativo di sicurezza informatica o un aumento delle normative sulla protezione dei dati; la nostra capacità di tutelare l’immagine del nostro marchio e la reputazione aziendale; impatti del cambiamento climatico globale; interruzioni o impatti sulla nostra attività derivanti da eventi o disastri naturali o provocati dall’uomo, inclusi attacchi terroristici, epidemie o pandemie; esposizione ai cambiamenti economici, politici, normativi e sociali nei mercati internazionali ed emergenti; la nostra capacità di realizzare i benefici attesi da acquisizioni, cessioni, joint venture o alleanze strategiche; gli effetti della variazione dei prezzi dell’energia, tra cui benzina, diesel, carburante per l’aviazione, altri carburanti e le interruzioni nella fornitura di questi prodotti; variazioni dei tassi di cambio o dei tassi di interesse; la nostra capacità di prevedere con precisione le nostre future esigenze di investimento di capitale; aumenti delle nostre spese o obblighi di finanziamento relativi alla salute dei dipendenti, ai pensionati e/o ai benefici pensionistici; la nostra capacità di gestire le spese assicurative e i sinistri; cambiamenti nella strategia aziendale, nelle normative statali o nelle condizioni economiche o di mercato che potrebbero comportare svalutazioni dei nostri beni; potenziali ulteriori passività fiscali statunitensi o internazionali; potenziali reclami o contenziosi relativi a lavoro e occupazione, lesioni personali, danni alla proprietà, pratiche commerciali, responsabilità ambientale e altre questioni; altri rischi discussi di volta in volta nei nostri documenti depositati presso la Securities and Exchange Commission, tra cui la nostra relazione annuale sul modulo 10-K per l’anno concluso il 31 dicembre 2023 e le relazioni successivamente archiviate. Bisogna considerare le limitazioni e i rischi associati alle dichiarazioni previsionali e non fare eccessivo affidamento sull'accuratezza delle previsioni contenute in tali dichiarazioni previsionali. Non ci assumiamo alcun obbligo di aggiornare le dichiarazioni previsionali per rispecchiare eventi, circostanze, cambiamenti delle aspettative o eventi imprevisti dopo la data di tali dichiarazioni, salvo quanto richiesto dalla legge.

Di tanto in tanto, prevediamo di partecipare a conferenze di analisti e investitori. Il materiale fornito o mostrato a tali conferenze, come diapositive e presentazioni, può essere pubblicato sul nostro sito web per le relazioni con gli investitori, non appena disponibile, all’indirizzo www.investors.ups.com sotto la voce “Presentazioni”. Queste presentazioni possono contenere nuove informazioni materiali non pubbliche sulla nostra azienda e invitiamo a monitorare questo sito per eventuali nuovi messaggi, in quanto potremmo utilizzare questo meccanismo per annunci pubblici.

Riconciliazione tra misure finanziarie GAAP e non GAAP

Integriamo la rendicontazione delle nostre informazioni finanziarie determinate ai sensi dei principi contabili generalmente accettati (“GAAP”) con determinate misure finanziarie non GAAP.

Le misure finanziarie dovranno essere considerate in aggiunta, non come alternativa, ai nostri risultati registrati, predisposti in conformità ai GAAP. Le misure finanziarie rettificate non rappresentano una base contabile completa e pertanto potrebbero non essere paragonabili alle misure con titolo analogo riportate da altre società.

Metriche previsionali non GAAP

Di tanto in tanto, quando presentiamo metriche previsionali non GAAP, non siamo in grado di fornire riconciliazioni quantitative con la misura GAAP più strettamente correlata a causa dell'incertezza nella tempistica, nella quantità o nella natura di eventuali rettifiche, che potrebbero essere rilevanti in qualsiasi periodo.

Modifiche al progetto del programma di risarcimento degli incentivi

Nel corso del 2022 sono state completate alcune modifiche strutturali alla progettazione dei programmi di risarcimento degli incentivi che hanno comportato un onere una tantum e non monetario, in relazione alla maturazione accelerata di alcuni premi di incentivazione azionaria che non prevediamo di riproporre. Integriamo la presentazione dell’utile operativo, del margine operativo, dell’utile al lordo delle imposte sul reddito, dell’utile netto e dell’utile per azione con misure non GAAP che non tengono conto dell’impatto di queste variazioni. Riteniamo che escludere l’impatto di tali variazioni consenta agli utilizzatori dei bilanci di identificare in modo più appropriato le tendenze di crescita sottostanti alle spese per retribuzioni e benefici.

Variazioni del valore residuo stimato delle attività a vita lunga

Durante il quarto trimestre 2022, abbiamo sostenuto un onere una tantum, non monetario, derivante dalla riduzione del valore residuo stimato della flotta MD-11. Integriamo la presentazione dell’utile operativo, del margine operativo, dell’utile al lordo delle imposte sul reddito, dell’utile netto e dell’utile per azione con misure non-GAAP che non tengono conto dell’impatto di questo onere. Riteniamo che non considerare l’impatto di questo onere consenta agli utilizzatori del bilancio di comprendere meglio il costo continuo associato alle attività a lungo termine.

Costi di trasformazione e altri costi e oneri per svalutazione delle attività

Integriamo la presentazione dell’utile operativo, del margine operativo, dell’utile al lordo delle imposte sul reddito, dell’utile netto e dell’utile per azione con misure non-GAAP che non tengono conto dell’impatto di questi oneri relativi alle attività di trasformazione e gli oneri relativi alla trasformazione, alla svalutazione delle attività e ad altri oneri. Riteniamo che escludere l’impatto di questi oneri consenta agli utilizzatori del bilancio di vedere e valutare i risultati aziendali sottostanti dalla prospettiva della direzione. Non consideriamo questi costi quando valutiamo le prestazioni delle unità operative, quando prendiamo decisioni sull’allocazione delle risorse o quando determiniamo i premi di risarcimento degli incentivi.

Retribuzione una tantum

Integriamo la presentazione del nostro utile operativo, margine operativo, reddito al lordo delle imposte, reddito netto e utile per azione con misure non GAAP che escludono l’impatto di un pagamento una tantum effettuato a favore di alcuni supervisori part-time con sede negli Stati Uniti e non sindacalizzati a seguito della ratifica del nostro contratto di lavoro con Teamsters. Non prevediamo che questo pagamento o pagamenti simili si ripetano. Riteniamo che escludere l’impatto di questo pagamento una tantum consenta agli utilizzatori del bilancio di vedere e valutare i risultati aziendali sottostanti dalla stessa prospettiva della direzione.

Plusvalenze e minusvalenze dei piani pensionistici e di assistenza sanitaria post-pensionamento a benefici definiti

Riconosciamo le variazioni del valore equo delle attività del piano e gli utili e le perdite attuariali netti superiori al corridoio del 10% (definito come il 10% del maggiore tra il valore equo delle attività del piano e l’obbligazione previdenziale prevista del piano), nonché gli utili e le perdite derivanti da riduzioni e liquidazioni del piano, per i nostri piani pensionistici e post-pensionistici a benefici definiti, immediatamente come parte dei Proventi (oneri) da investimenti e altri nel conto economico consolidato. Integriamo la presentazione del reddito al lordo delle imposte, dell’utile netto e dell’utile per azione con misure rettificate che escludono l’impatto di questi guadagni e perdite, e dei relativi effetti dell’imposta sul reddito. Riteniamo che l’esclusione di questi guadagni e perdite dei piani di assistenza post-pensione e piani pensionistici definiti fornisca importanti informazioni supplementari, eliminando la volatilità associata alle variazioni a breve termine dei tassi di interesse di mercato, dei valori azionari e fattori simili.

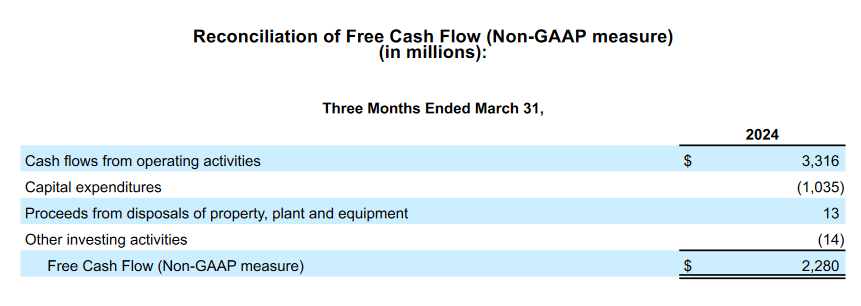

Flusso di cassa libero

Calcoliamo il flusso di cassa libero come i flussi di cassa da attività operative meno le spese in conto capitale, i proventi da cessione di immobili, impianti e apparecchiature, più o meno le variazioni nette in altre attività di investimento. Riteniamo che il flusso di cassa libero sia un importante indicatore della quantità di liquidità generata dalle operazioni commerciali in corso e lo utilizziamo quale misura della liquidità incrementale disponibile da investire nella nostra attività, per far fronte ai nostri obblighi di debito e rimborsare gli azionisti.

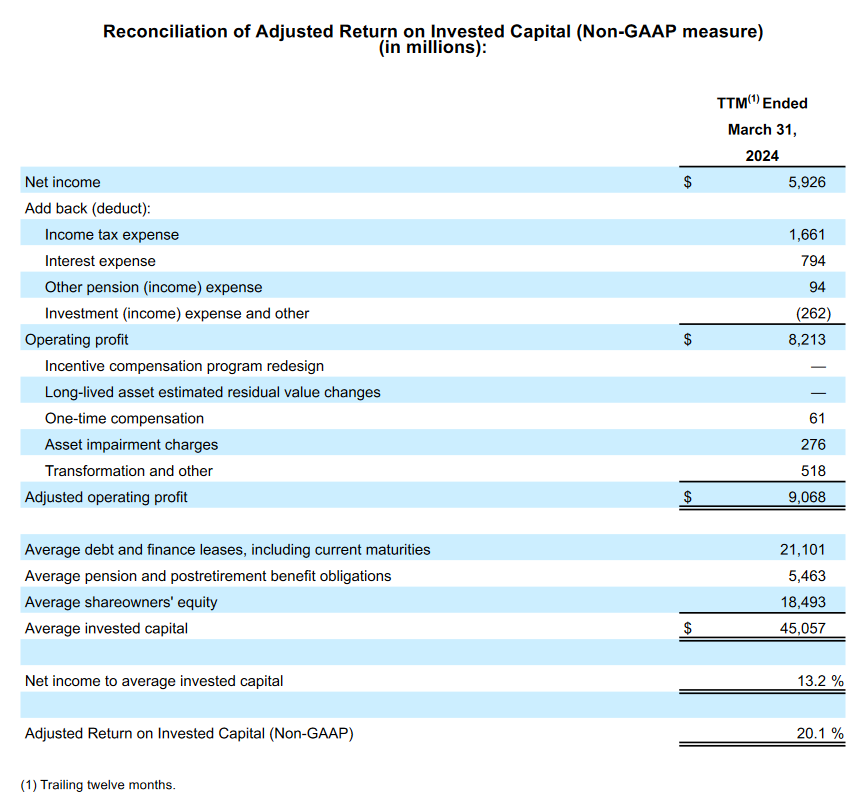

Rendimento rettificato sul capitale investito

Il ROIC rettificato è calcolato come i dodici mesi precedenti (Trailing Twelve Months, “TTM”) del reddito operativo rettificato diviso per la media del debito totale, degli obblighi previdenziali e previdenziali non correnti e del capitale netto degli azionisti, alla fine del periodo corrente e alla fine del periodo corrispondente dell'anno precedente. Poiché il ROIC rettificato non è una misura definita dai GAAP, lo calcoliamo, in parte, utilizzando misure finanziarie non GAAP che riteniamo siano più indicative delle nostre prestazioni aziendali continuate. Riteniamo che il ROIC rettificato sia una misura utile per valutare l’efficacia e l’efficienza dei nostri investimenti di capitale a lungo termine.

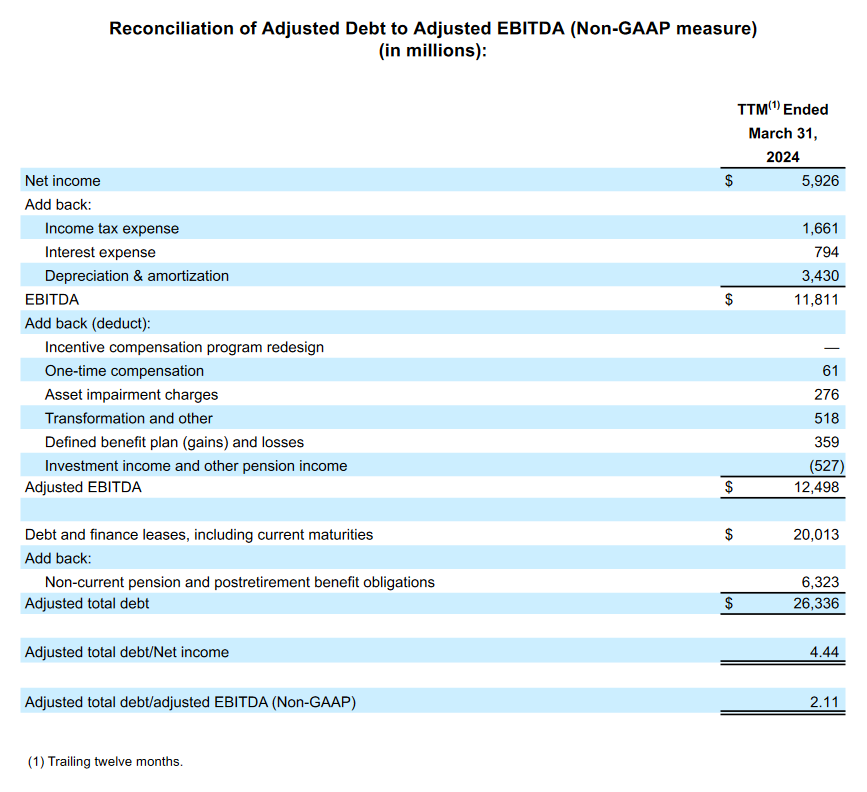

Debito totale rettificato / EBITDA rettificato

Il debito totale rettificato è definito come il nostro debito a lungo termine e i nostri leasing finanziari, comprese le scadenze correnti, più gli obblighi previdenziali non correnti e previdenziali post-pensionamento. L’EBITDA rettificato è definito come l’utile prima degli interessi, delle imposte, del deprezzamento e dell’ammortamento, corretto per l’impatto della riprogettazione del programma di risarcimento degli incentivi, retribuzione una tantum, costi di avviamento e deterioramento delle attività, costi di trasformazione e altri costi, degli utili e delle perdite dei piani a benefici definiti e di altri proventi. Riteniamo che il rapporto tra debito totale rettificato e EBITDA rettificato sia un importante indicatore della nostra solidità finanziaria, ed è un rapporto utilizzato da terzi per valutare il livello di indebitamento.